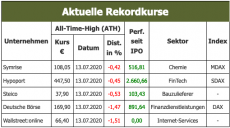

13 Jahre, 4 Monate und 6 Tage hat es gedauert. Nun ist es soweit: Der Aktienkurs von wallstreet:online (w:o) hat das bisherige Rekordhoch von 66,25 Euro aus dem März 2007 getoppt. Getragen auf dem Weg dorthin hat zuletzt insbesondere die Kursfantasie aus dem vor einigen Monaten an den Start gegangenen Discountbroker Smartbroker, bei dem die Kundenzahlen sehr viel schneller als gedacht wachsen. Und natürlich läuft auch die klassische Bannerschalte auf dem Finanzportal wallstreet:online besser, als das noch im März/April zu erwarten gewesen wäre. Kurzfristig sorgt derweil eine neue Studie von GBC mit einem auf 95 Euro erhöhen Kursziel für zusätzlichen Auftrieb. „Die wallstreet:online Gruppe sollte unseres Erachtens auch in den kommenden Jahren weiter dynamisch wachsen“, urteilen die Analysten von GBC (Download der Studie: HIER).

Mit ihrer Einschätzung liegen die Small Cap-Experten aus Augsburg deutlich über dem von Warburg Research zuletzt ermittelten fairen Wert von 75 Euro je Aktie und toppen gleichzeitig auch noch die bisherige 88-Euro-Benchmark von Hauck & Aufhäuser. Es läuft also wie am Schnürchen für w:o. Ein Eindruck, den boersengefluester.de regelmäßig auch bei den Präsentationen des Managements auf Kapitalmarktkonferenzen gewonnen hat. Letztlich ist die übergeordnete Story, dass die Berliner durch den Einstieg ins Transaktionsgeschäft über die zurückgekaufte Tochter wallstreet:online capital (FondsDISCOUNT.de und Smartbroker) einen zunehmend besser planbaren Erlösstrom erzielen können, gleichzeitig aber den enormen Hebel aus dem Portalbereich behalten. Bewertet ist das Unternehmen an der Börse zurzeit mit knapp 115 Mio. Euro, ist damit also auch für institutionelle Investoren interessant – selbst wenn der Streubesitz mit rund 37 Prozent höher sein könnte.

Mit ihrer Einschätzung liegen die Small Cap-Experten aus Augsburg deutlich über dem von Warburg Research zuletzt ermittelten fairen Wert von 75 Euro je Aktie und toppen gleichzeitig auch noch die bisherige 88-Euro-Benchmark von Hauck & Aufhäuser. Es läuft also wie am Schnürchen für w:o. Ein Eindruck, den boersengefluester.de regelmäßig auch bei den Präsentationen des Managements auf Kapitalmarktkonferenzen gewonnen hat. Letztlich ist die übergeordnete Story, dass die Berliner durch den Einstieg ins Transaktionsgeschäft über die zurückgekaufte Tochter wallstreet:online capital (FondsDISCOUNT.de und Smartbroker) einen zunehmend besser planbaren Erlösstrom erzielen können, gleichzeitig aber den enormen Hebel aus dem Portalbereich behalten. Bewertet ist das Unternehmen an der Börse zurzeit mit knapp 115 Mio. Euro, ist damit also auch für institutionelle Investoren interessant – selbst wenn der Streubesitz mit rund 37 Prozent höher sein könnte.

Optimierungsbedarf besteht – zumindest in der Wahrnehmung von boersengefluester.de – beim Investor Relations-Auftritt der Gruppe, der zurzeit ganz unten versteckt auf der w:o-Seite zu finden ist. Immerhin wird es ab 2020 erstmals einen Konzernabschluss geben, der spürbar aussagekräftiger ist als das bisherige AG-Zahlenwerk. Stand jetzt avisiert der Vorstand für das laufende Jahr Erlöse zwischen 21 und 25 Mio. Euro – bei einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) in einer Bandbreite von 3,0 bis 3,6 Mio. Euro. Nicht darin enthalten ist ein Sonderertrag von rund 2,7 Mio. Euro aus dem Verkauf des Anteils an dem Neobroker Trade Republic sowie die Resultate von wallstreet:online capital. Hinzu kommt, dass die enormen Investitionen in neue Projekte und Werbung für den Smartbroker erheblich drücken, so dass die „wahre“ Ertragskraft erheblich über der offiziellen Prognose liegt. Also: In der jetzigen Börsenphase liefert w:o eine perfekte Börsenstory. Richtig spannend wird es allerdings erst dann, wenn die Kurse mal wider über einen längeren Zeitraum nach unten drehen. Dann muss sich das Geschäftsmodell der Berliner beweisen. Wer den Titel im Depot hat, sollte engagiert bleiben.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 5,19 | 7,78 | 8,55 | 28,21 | 48,20 | 52,79 | 46,30 | |

| EBITDA1,2 | 2,03 | 3,71 | 3,70 | 4,52 | 3,56 | 8,77 | 0,50 | |

| EBITDA-Marge3 | 39,11 | 47,69 | 43,27 | 16,02 | 7,39 | 16,61 | 1,08 | |

| EBIT1,4 | 1,89 | 3,64 | 3,69 | 2,03 | 0,35 | -8,41 | -5,80 | |

| EBIT-Marge5 | 36,42 | 46,79 | 43,16 | 7,20 | 0,73 | -15,93 | -12,53 | |

| Jahresüberschuss1 | 1,78 | 3,23 | 1,90 | 3,55 | -0,54 | -10,07 | -6,50 | |

| Netto-Marge6 | 34,30 | 41,52 | 22,22 | 12,58 | -1,12 | -19,08 | -14,04 | |

| Cashflow1,7 | 1,92 | 3,30 | 1,91 | 1,18 | 13,93 | 5,04 | 0,00 | |

| Ergebnis je Aktie8 | 0,14 | 0,24 | 0,13 | 0,25 | -0,04 | -0,64 | -0,35 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Dohm Schmidt Janka |

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion und Links zu unseren exklusiven Tools. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion und Links zu unseren exklusiven Tools. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das gern unter diesem LINK tun.