Sygnis will sein Molekularbiologie-Portfolio um eine Schlüsseltechnologie erweitern und plant dafür eine Kapitalerhöhung. Akquisitionen sind zentraler Bestandteil der Grow-Buy-and-Build-Strategie des Biotechunternehmens: „Wir kaufen Unternehmen, um das Wachstum zu beschleunigen“, sagt die Vorstandsvorsitzende Pilar de la Huerta. Dabei sind die einzelnen Motive durchaus unterschiedlich. Während bei der Akquisition von Expedeon vor rund einem Jahr noch der Vertrieb des im Bereich Proteomik (Analyse von Proteinen) tätigen britischen Unternehmens das Schlüsselargument war, hat die jetzt geplante Akquisition von Innova Biosciences klar einen technologischen Treiber. Die ebenfalls in Cambridge ansässige Gesellschaft fokussiert sich auf Herstellung und Vertrieb von Kits zur Markierung (Labeling) von Antikörpern, Proteinen und Peptiden. Insgesamt hat Innova mehr als 300 Produkte im Programm, von denen freilich nicht alle gleich umsatzstark sind. „Es gibt große Überschneidungen mit unserem Kundenstamm. Das eröffnet uns zusätzliches Verkaufspotenzial“, sagt Sygnis-Co-CEO und CSO Dr. Heikki Lanckriet. Der ehemalige Expedeon-Manager kennt Innova bestens und ist daher vom Zukauf überzeugt.

Dem Vernehmen nach sprechen beide Unternehmen bereits seit Ende 2016 über einen möglichen Zusammenschluss. Allerdings wollten wesentliche Altaktionäre der schuldenfreien und profitablen Gesellschaft – Innova erzielte zuletzt bei Erlösen von rund 3 Mio. Euro einen Gewinn vor Zinsen und Steuern (EBIT) von etwa 0,6 Mio. Euro – lange Zeit nicht verkaufen. Nun: Am Ende hat sich Sygnis, so wird zumindest getuschelt, sogar gegen höhere Gebote durchgesetzt. Insgesamt bietet die Gesellschaft mit Niederlassungen in Heidelberg und Madrid den Briten 8 Mio. Euro in bar sowie 2 Millionen Sygnis-Aktien als Sacheinlage. Abhängig vom Erreichen bestimmter Umsatzziele in den kommenden zwei Jahren können on top weitere bis zu 1,5 Millionen Sygnis-Aktien – emittiert als Pflichtwandelanleihe – dazukommen.

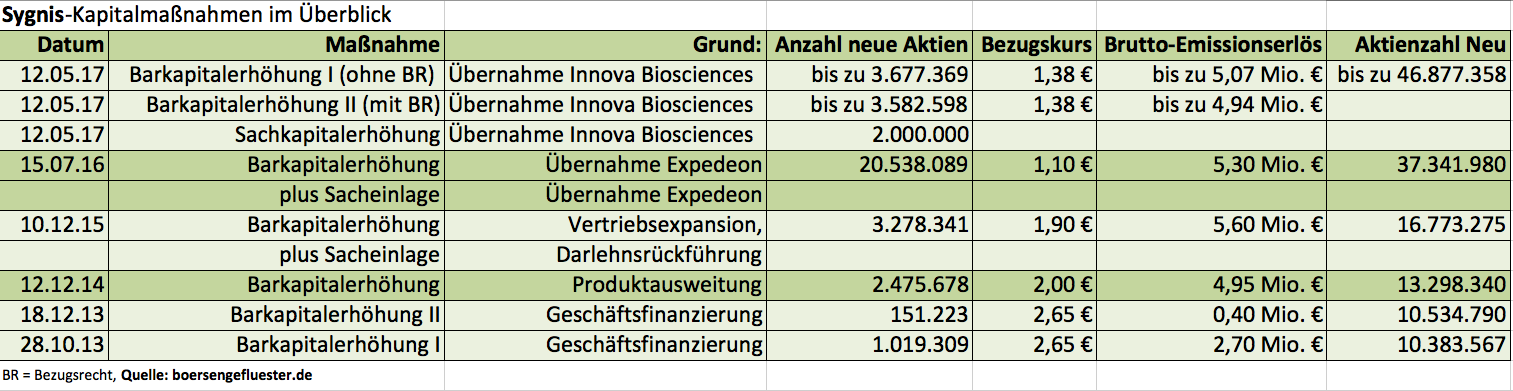

Im Maximalfall und bezogen auf den aktuellen Sygnis-Kurs von 1,50 Euro hätte der Deal also ein Volumen von rund 13,25 Mio. Euro. Die Analysten von GBC aus Augsburg stufen den Kaufpreis als „sehr attraktiv“ ein. Finanziert wird die Transaktion über eine zweistufige Kapitalerhöhung von unter zehn Prozent beziehungsweise weniger als 5 Mio. Euro. Einen aufwändigen Prospekt für die Durchführung kann sich die Gesellschaft damit sparen. So werden in einem Schritt bis zu 3.677.369 neue Aktien zu je 1,38 Euro unter Ausschluss des Bezugsrechts im Rahmen einer Privatplatzierung bei – wie es so schön heißt – qualifizierten Anlegern angeboten. Das sind in der Regel Family Offices oder andere institutionelle Investoren. Kein Wunder, dass Pilar de la Huerta und Heikki Lanckriet die Frühjahrskonferenz der DVFA in Frankfurt genutzt haben, um für den Deal zu werben.

Parallel läuft bis zum 30. Mai 2017 eine Kapitalerhöhung um bis zu 3.582.698 Aktien zu je 1,38 Euro mit Bezugsrecht für Altaktionäre. Wie meist bei solchen Transaktionen: Wer mehr Aktien zeichnen will, als er Bezugsrechte durch seinen Depotbestand hat, kann einen Überbezug anmelden. Sollten sich trotzdem nicht genügend Käufer aus dem Kreis der Altaktionäre finden, werden die nicht gezeichneten Anteilscheine im Rahmen einer Privatplatzierung angeboten. Insgesamt könnte sich die Aktienzahl damit von zuletzt 37.617.291 Stücken auf bis zu 46.877.358 (inklusive der 2 Millionen Aktien aus der Sacheinlage) erhöhen. Positiv ist nach Auffassung von boersengefluester.de zunächst einmal, dass der Trend mit den immer niedrigeren Bezugskursen endlich gestoppt wurde. Schließlich sorgte die Kapitalerhöhung zur Finanzierung von Expedeon zu gerade einmal 1,10 Euro je Aktie für teilweise hitzige Diskussionen in der Szene. Mittlerweile haben sich die Gemüter aber längst beruhigt und Pilar de la Huerta zieht eine positive Bilanz: „Die Integration von Expedeon hat sehr gut geklappt.“

Das zeigen auch die kürzlich vorgelegten Zahlen für das Auftaktquartal 2017, selbst wenn der Konzernverlust von 1,2 Mio. Euro den Vorjahreswert deutlich überschritten hat. Bereinigt um die vielen Sonderaufwendungen im Zusammenhang mit der Expedeon-Übernahme ging der Fehlbetrag allerdings von 677.000 auf 528.000 Euro zurück. Das ist sicher noch nicht der Stoff, aus dem Anlegerträume entstehen. Ende 2017 will Sygnis jedoch – bei Pro-forma-Umsätzen von mehr als 10 Mio. Euro (also inklusive zwölf Monate Innova; tatsächlich konsolidiert werden aber voraussichtlich nur fünf bis sechs Monate) – die Gewinnschwelle erreichen und stellt für 2018 dann ein „starkes Wachstumspotenzial sowie den Ausbau der Liquiditätsposition“ in Aussicht. Dem würde – bei 46.877.358 Aktien – eine Marktkapitalisierung von immerhin rund 69 Mio. Euro entgegenstehen. Ein Sonderangebot aus dem Biotechsektor ist Sygnis momentan also nicht unbedingt, auch wenn die Gesellschaft attraktive neue Produkte – etwa im wachstumsstarken Bereich Liquid Biopsy – auf den Markt gebracht hat.

Zudem tummeln sich in der DNA-Analyse namhafte Wettbewerber vom Schlage Qiagen oder General Electric. Letztlich muss Sygnis zeigen, dass die Gesellschaft – Grow-Buy-and-Build-Strategie hin oder her – nicht nur Kapitalerhöhungen kann, sondern auch in der Lage ist, nachhaltig profitabel zu arbeiten. Wer darauf vertraut, dass das Team um Co-CEO und Chief Business Development Officer (CBDO) Pilar de la Huerta den Dreh schafft, sollte als Anleger an der Kapitalerhöhung teilnehmen. Für eher risikoscheue Aktionäre ist die Sygnis-Aktie nicht das passende Investment.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Foto: pixabay