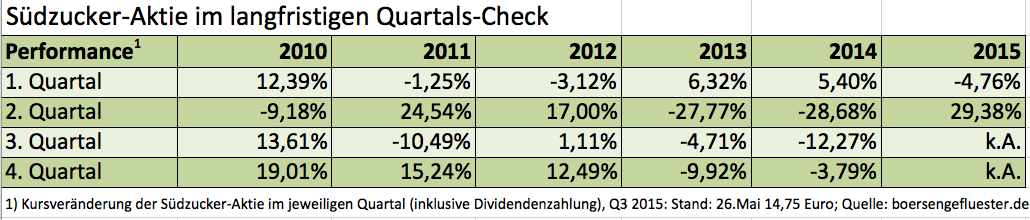

Eine bemerkenswerte Kursdynamik legt zurzeit die Südzucker-Aktie aufs Parkett. Während die Anteilseigner des Zuckerproduzenten in den vergangenen zwei Jahren insbesondere im zweiten Quartal mächtige Einbußen hinnehmen mussten, gewann der Anteilschein des MDAX-Konzerns seit Ende März 2015 um fast 32 Prozent an Wert. Grundsätzlich haben die überdurchschnittlich großen Kursbewegungen im zweiten Jahresviertel einen simplen Grund: Südzucker bilanziert per Ende Februar – die Bilanzvorlage findet dann jeweils im Mai – also mitten im zweiten Quartal – statt. Und da diese Veranstaltungen zuletzt alles andere als vergnügungssteuerpflichtig waren, knickte die Notiz regelmäßig ein. Die Einschnitte in der europäischen Zuckerpolitik und der Preisdruck im Bereich Bioethanol, den Südzucker über die Mehrheitsbeteiligung an CropEnergies voll zu spüren bekommt, sorgten dafür, dass das operative Konzernergebnis in den vergangenen zwei Jahren von 972 auf nur noch 181 Mio. Euro schmolz. Und die Aussichten bleiben vorerst düster: Für das laufende Geschäftsjahr rechnen die Mannheimer mit einem weiteren Rückgang auf 50 bis 100 Mio. Euro.

Analysten und Leerverkäufer haben die Aktie quasi unter Dauerbeschuss. Das durchschnittliche Kursziel liegt bei weniger als 11 Euro. Und selbst die Experten von Kepler Chevreux, die sich zu einer Kaufen-Empfehlung durchringen können, trauen dem Titel nur ein Potenzial bis 15 Euro zu – und genau da befindet sich die Notiz zurzeit. So gesehen spricht vordergründig nichts für ein Engagement in der Südzucker-Aktie. Einen gewissen Einfluss könnten charttechnisch motivierte Käufe haben. Schließlich sehen die Kurvendeuter nach der langen Baisse Chancen auf eine Erholung bis in den Bereich um 18 Euro. Doch wie immer bei der Charttechnik: Sollte es zu einem Rücksetzer kommen, könnte es auch wieder bergab gehen. Kurzfristig mögen Trader die Richtung mitbestimmen, eine wirkliche Trendwende läuten sie allerdings nicht ein. Möglicherweise bekommen aber auch die Leerverkäufer durch den Kursanstieg kalte Füße und müssen sich eindecken. Größter Trendverstärker wäre hier Canada Pension Plan Investment Board. Der kanadische Pensionsfonds hält nach jüngsten Angaben 1,32 Prozent des Aktienkapitals als Netto-Leerverkaufsposition. In der Spitze waren es Ende November 2014 aber schon einmal 1,48 Prozent. Gewichtige Wetten gegen Südzucker sind aber auch namhafte britische Adressen wie Blackrock, Egerton Capital, DSAM Partners, Odey Asset Management, Marshal Wace oder CapeView Capital eingegangen.

Bleibt der Blick auf die Fundamentaldaten: Gegenwärtig bringt es Südzucker auf eine Marktkapitalisierung von 3.097,5 Mio. Euro. Für das laufende Jahr kalkuliert die Gesellschaft mit einer Nettoverschuldung in einer Spanne von 650 bis 750 Mio. Euro. Beim Mittelwert von 700 Mio. Euro ergibt sich daraus ein Enterprise Value (EV=Börsenwert+Nettoverschuldung) von rund 3,8 Mrd. Euro. Als mittelfristiges Ziel hat Vorstandschef Wolfgang Heer auf der jüngsten Analystenkonferenz in Frankfurt die Rückkehr zu einem operativen Ergebnis von 550 Mio. Euro bestätigt. Demnach wäre die MDAX-Aktie mit einer Relation von EV zu Betriebsergebnis von knapp sieben bewertet. Dagegen lässt sich wohl nur ein – allerdings gewichtiger – Punkt einwenden: Es wird noch Jahre dauern, bis diese Marke erreicht ist. Selbst für 2017 kalkulieren die Finanzexperten im Schnitt momentan „nur” mit einem operativen Ergebnis von rund 260 Mio. Euro. Bereits jetzt kann der Titel dagegen mit einem eher günstigen Kurs-Buchwert-Verhältnis (KBV) von rund 1,0 aufwarten. Dabei hat boersengefluester.de für die Berechnung des Buchwerts die hohen Ergebnisanteile Dritter bereits abgezogen. Wirklich neu ist die Buchwert-Nummer allerdings nicht. Befürworter der Südzucker-Aktie argumentieren schon lange damit – meist jedoch ohne Erfolg. Kein Investitionskriterium ist auch die mittlerweile auf 0,25 Euro gekürzte Dividende. Sie reicht gerade einmal für eine Rendite von 1,6 Prozent. Dabei ist offen, ob Südzucker – trotz der soliden Bilanzrelationen – im kommenden Jahr nicht möglicherweise sogar zu einer Nullrunde übergeht. Als Kurstreiber könnte hingegen eine größere Übernahme wirken. Gerüchte um eine Verstärkung gab es schon häufiger, bislang hat Südzucker hierzu aber keine konkreten Vorstöße gemacht. Die nötige Finanzpower für solch einen Schritt hätte die Gesellschaft jedoch. Außerdem besteht noch ein Ermächtigungsrahmen für die Ausgabe von bis zwölf Millionen neue Aktien.

Summa summarum bleibt die Aktie in erster Linie für Langfristanleger interessant. Südzucker senkt drastisch die Kosten und sollte als Marktführer auch die gegenwärtig schwierige Phase meistern. Zudem verfügt die Gesellschaft mit dem Lebensmittelbereich (Tiefkühl-Pizzen) sowie dem Fruchtsektor über Ergebnisstützen, die kleinere Wettbewerber so nicht haben. In vielen Punkten erinnert die Investmentstory von Südzucker an den zwischenzeitlich ebenfalls in Turbulenzen geratenen Düngemittelkonzern K+S. Nach dem heftigen Absturz hat sich der Aktienkurs des DAX-Konzerns längst wieder gefangen – auch wenn frühere Hochs noch weit entfernt sind und eine gewisse Grundskepsis noch immer zu spüren ist. Wenig sinnvoll scheint es daher auch bei Südzucker, mit einem Einstieg so lange zu warten, bis alle Analysten den Daumen heben und sich auch die Leerverkäufer verdünnisiert haben. Ein guter Gesamtmarkt hilft der Südzucker-Aktie dabei nur bedingt. Auffällig ist, dass der Titel insbesondere dann zur Stärke neigt, wenn die üblichen Favoriten aus dem MDAX pausieren. Noch ist das Papier also ein antizyklisches Investment. Die Rückkehr an den Buchwert ist jedoch fast ein Vertrauenssignal. Der von boersengefluester.de berechnete Zehn-Jahres-Durchschnittswert für das KBV liegt bei immerhin 1,35.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 6.982,90 | 6.754,10 | 6.670,20 | 6.679,00 | 7.598,90 | 9.497,90 | 10.370,00 | |

| EBITDA1,2 | 757,40 | 353,50 | 411,90 | 597,60 | 691,80 | 1.069,70 | 1.360,00 | |

| EBITDA-Marge3 | 10,85 | 5,23 | 6,18 | 8,95 | 9,10 | 11,26 | 13,12 | |

| EBIT1,4 | 467,10 | -760,70 | 48,00 | 70,00 | 241,00 | 731,40 | 972,00 | |

| EBIT-Marge5 | 6,69 | -11,26 | 0,72 | 1,05 | 3,17 | 7,70 | 9,37 | |

| Jahresüberschuss1 | 318,10 | -805,30 | -54,50 | -35,60 | 123,20 | 528,70 | 600,00 | |

| Netto-Marge6 | 4,56 | -11,92 | -0,82 | -0,53 | 1,62 | 5,57 | 5,79 | |

| Cashflow1,7 | 501,30 | 262,20 | 155,20 | 480,50 | 477,50 | 243,50 | 0,00 | |

| Ergebnis je Aktie8 | 1,00 | -4,14 | -0,60 | -0,52 | 0,32 | 1,93 | 2,40 | |

| Dividende8 | 0,45 | 0,20 | 0,20 | 0,20 | 0,40 | 0,70 | 0,90 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: PricewaterhouseCoopers |

Foto: Südzucker AG