Es ist noch gar nicht so lange her, da galt die Aktie von Mensch und Maschine in erster Linie als attraktiver Dividendenwert. Grundsätzlich ist das noch immer richtig, wenn der Software-Titel nicht gleichzeitig auch eine so starke Performance hinlegen würde und Anfang Juni 2018 auf ein All-Time-High von 28 Euro geklettert wäre. So eine Entwicklung lockt auch Anleger an, die vorwiegend auf Relative Stärke setzen. Zudem wird der Anbieter von Konstruktionssoftware – schon allein wegen der höheren Marktkapitalisierung – zunehmend interessanter für institutionelle Investoren. Nachdem boersengefluester.de die kürzlich veröffentlichten Halbjahreszahlen kommentiert hat (HIER), legen wir nun nach – und zwar in Form eines ausführlichen Interviews mit dem Verwaltungsratsvorsitzenden Adi Drotleff.

Herr Drotleff, im Juli 2017 haben wir mit Ihnen an dieser Stelle (HIER) über das 20jährige Börsenjubiläum von Mensch und Maschine gesprochen. Inzwischen liegt auch das 21. Jahr hinter Ihnen und mit einem Kurszuwachs von mehr als 35 Prozent hat die MuM-Aktie in den vergangenen zwölf Monaten erneut alle Vergleichsindizes deutlich hinter sich gelassen. Wird Ihnen dieser Höhenflug nicht allmählich unheimlich?

Adi Drotleff: Nach dem reinigenden Gewitter der vergangenen zwei Monate mit einem Anstieg des Aktienkurses bis 28 Euro, einer Korrektur bis unter 22 Euro und einem Einschwingen etwas oberhalb der Mitte kann ich mit dem momentanen Kursniveau sehr gut leben.

Adi Drotleff: Nach dem reinigenden Gewitter der vergangenen zwei Monate mit einem Anstieg des Aktienkurses bis 28 Euro, einer Korrektur bis unter 22 Euro und einem Einschwingen etwas oberhalb der Mitte kann ich mit dem momentanen Kursniveau sehr gut leben.

Was schätzen Investoren Ihre Meinung nach am meisten an der MuM-Aktie: das Wachstum, die überdurchschnittlichen Dividenden oder die Prognosesicherheit Ihres Geschäftsmodells?

Adi Drotleff: Wahrscheinlich ist es die Kombination aus diesen Faktoren. Nehmen wir die gerade angesprochene Korrektur: Bei 21,67 Euro betrug die Dividendenrendite bezogen auf 65 Cent, also die Mitte unserer Prognose, schon 3 Prozent, und das bei laufend steigenden Dividenden. Dass da wieder viele Investoren zugegriffen haben, ist ja irgendwie logisch.

Im zweiten Quartal ist Mensch und Maschine beim Umsatz um 20 Prozent gewachsen, das ist bei der inzwischen erreichten Unternehmensgröße nicht alltäglich. Was hat Sie dabei mehr überrascht, das Plus von 24 Prozent im Systemhaus-Segment oder der Zuwachs von 12 Prozent im Software-Bereich?

Adi Drotleff: Beides lag etwas über unseren internen Erwartungen, aber mehr gefreut haben wir uns natürlich über das Wachstum bei der eigenen Software, weil es unsere Value-Strategie untermauert.

Auffällig war, dass der Rohertrag im Systemhaus-Segment mit plus 6,5 Prozent nur unterdurchschnittlich zugelegt hat. Wie erklärt sich dies?

Adi Drotleff: Im Vergleich zur Entwicklung im Vorjahr, als wir wegen der Umstellung unseres Vor-Lieferanten Autodesk auf Mietsoftware sogar einen Rohertrags-Rückgang um 30 Prozent verkraften mussten, ist ein Plus von 6,5 Prozent schon richtig gut. Außerdem konnten wir durch die sehr moderate Kostenentwicklung daraus fast 60 Prozent EBITDA-Steigerung machen. Das relativ flache Wachstum erklärt sich daraus, dass die im Q2 dominierenden Autodesk-Wartungsvertragsumstellungen auf Miete eher am unteren Ende der Margenskala liegen. Sie bringen aber viel Volumen und jährlich wiederkehrendes Geschäft.

[financialinfobox wkn=”658080″]

Bezogen auf das gesamte erste Halbjahr ist die EBITDA-Marge im Segment Systemhaus gegenüber dem Vorjahr von 4,8 auf 5,9 Prozent geklettert. Wie schätzen Sie die Margenentwicklung ein und wie wollen Sie weitere Renditepotenziale erschließen?

Adi Drotleff: Da dürfte im Laufe des Jahres noch mehr gehen, eine sechs vor dem Komma sollte schon drin sein. Mittelfristig streben wir 10 Prozent EBITDA-Rendite im Systemhaus an, die wir über einen Spread zwischen Rohertrags- und Kostensteigerung erreichen können. 2017 haben wir aus einem 1,8-prozentigen Rückgang beim Rohertrag sogar 0,6 Prozent EBITDA-Steigerung gemacht und damit bewiesen, dass wir nicht unbedingt auf hohes Rohertrags-Wachstum angewiesen sind. Wir könnten also auch mit fünf oder sechs Prozent Steigerung leben, glauben aber, dass wir im zweiten Halbjahr eine weitere Beschleunigung sehen werden.

Im Software-Bereich lag die EBITDA-Rendite im ersten Halbjahr bei 28,3 Prozent – nach 25,2 Prozent im Vorjahr. Halten Sie auch mittelfristig Margen auf diesem hohen Niveau für erreichbar oder könnten diese auch wieder unter Druck geraten?

Adi Drotleff: Wir hatten ja immer gesagt, dass wir im Software-Segment erst einmal eine EBITDA-Zielrendite von 25 Prozent erreichen wollen und dann sehen, ob es von dort noch weitergeht. Inzwischen wissen wir, dass da noch erheblich Luft nach oben ist. Vor allem unser Flaggschiff CAM-Software, die dafür sorgt, dass die teuren 5-Achs-Werkzeugmaschinen unserer Kunden viel rentabler arbeiten, läuft im Moment wie geschnitten Brot.

Der operative Cashflow legte im ersten Halbjahr um 17 Prozent auf 8,96 Mio. Euro zu. Ist dies eine gute Indikation dafür, dass Ihre Aktionäre für 2018 eher eine Dividende im oberen Bereich der in Aussicht gestellten Spanne von 62 bis 68 Cent erwarten dürfen?

Adi Drotleff: Wenn das zweite Halbjahr keine negativen Überraschungen bringt, lautet die Antwort „Ja“.

[shortcodedisplaychart isin=”DE0006580806″ ct=”1Y” cwidth=”595″ cheight=”350″]

Die ambitionierten Ziele für das Gesamtjahr sehen Sie als „gut erreichbar“ an. Was macht Sie so zuversichtlich, dass Sie die Dynamik mit ins zweite Halbjahr nehmen können?

Adi Drotleff: Zum einen sehen wir im Moment und am Horizont keine Indikatoren für eine negative Trendwende in unserem Geschäft und zum anderen haben wir mit dem Halbjahresergebnis einen gewissen Puffer erwirtschaftet, so dass auch eine etwas schwächere Dynamik uns nicht aus der Bahn werfen würde.

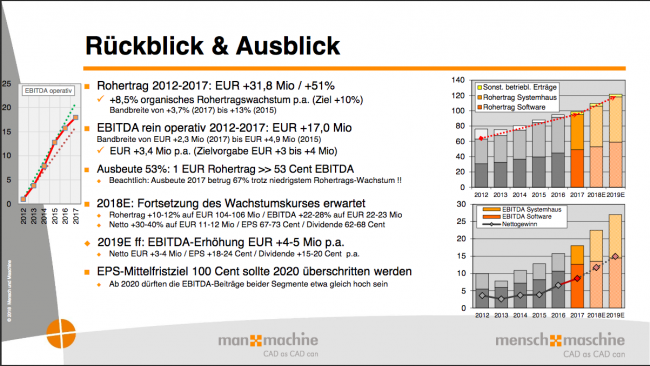

Das Mittelfristziel von 100 Cent Gewinn je Aktie soll im Jahr 2020 überschritten werden. Wie planbar ist für Sie dieser 2,5-Jahreszeitraum und welche Erwartungen an die weitere Konjunkturentwicklung liegen dem zugrunde?

Adi Drotleff: In den vergangenen Jahren konnte man beobachten, dass für uns die Ergebnisziele zentral sind, wir also Wachstum als Gewinnwachstum definieren und die Steuerung des Geschäfts danach ausrichten. Deshalb trauen wir uns auch eine solche Mittelfristprognose zu, wobei wir keine besonderen Konjunkturerwartungen haben, da unsere Kunden eine gute Mischung aus pro- und antizyklischem Investitionsverhalten zeigen. Laut unseren mittleren Prognosen erreichen wir dieses Jahr 70 Cent und 2019 schon 91 Cent pro Aktie, insofern sollten wir die 100 Cent im Jahr 2020 recht deutlich überspringen.

Auf dem aktuellen Niveau ist MuM das Unternehmen mit der dritthöchsten Marktkapitalisierung aus dem Börsensegment Scale. Könnten Sie sich mittelfristig auch einen Wechsel in den Regulierten Markt vorstellen?

Adi Drotleff: Mit Deutsch/Englischer Quartalsberichterstattung nach IFRS erfüllen wir sowieso laufend die Anforderungen des Prime Standard. Sollten wir also eines Tages realistische Chancen auf die Aufnahme in den SDAX oder den TecDAX sehen, wären wir kurzfristig in der Lage zu wechseln. Solange das nicht der Fall ist, sparen wir uns weiter die mit dem Regulierten Markt verbundenen höheren Opportunitätskosten und konzentrieren uns darauf, die Liquidität der Aktie in XETRA zu optimieren, was für unsere Investoren viel wichtiger ist.

[basicinfoboxsc isin=”DE0006580806″]

Adi Drotleff gründete Mensch und Maschine (MuM) im Jahr 1984 – mit damals 30 Jahren. Ursprünglich war die Gesellschaft mit Sitz im bayerischen Weßling als Wiederverkäufer für AutoCAD an den Start gegangen. Am 21. Juli 1997 folgte das IPO am Neuen Markt. Seit 2000 hat MuM die eigene Software-Entwicklung stark forciert, die heute eine der beiden Säulen des Geschäfts bildet. Ab dem Jahr 2009 erfolgte der Umstieg von Distribution auf Systemhaus, also von indirektem auf direkten Vertrieb. Heute ist MuM das größte Autodesk-Systemhaus in Europa, erwirtschaftet aber mehr als vier Fünftel seiner Wertschöpfung mit eigener Software, Schulungen, kundenspezifischen Anpassungen und sonstigen Dienstleistungen. Der Diplom-Informatiker Drotleff hält über 45 Prozent der Aktien von MuM und ist mit Abstand größter Anteilseigner. Im Streubesitz befinden sich knapp 47 Prozent der Papiere.

Fotos: Pixabay, Mensch und Maschine SE,

[sws_blue_box box_size=”640″] Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]