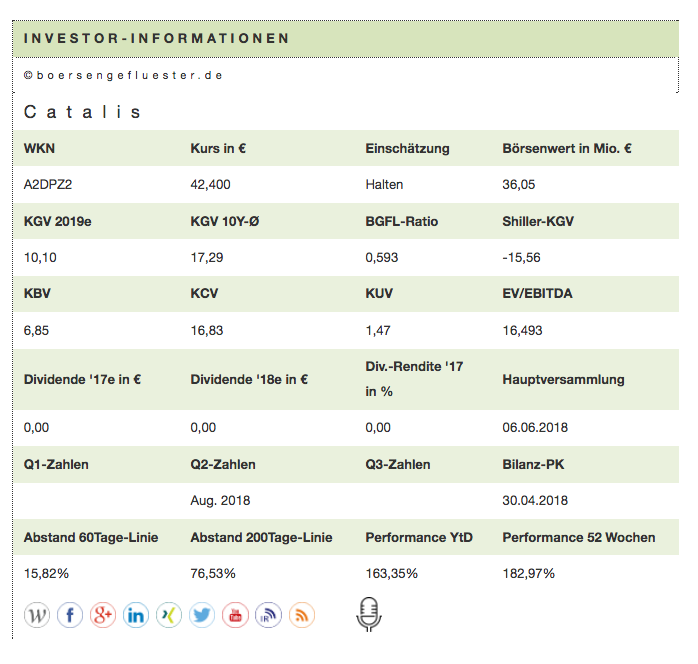

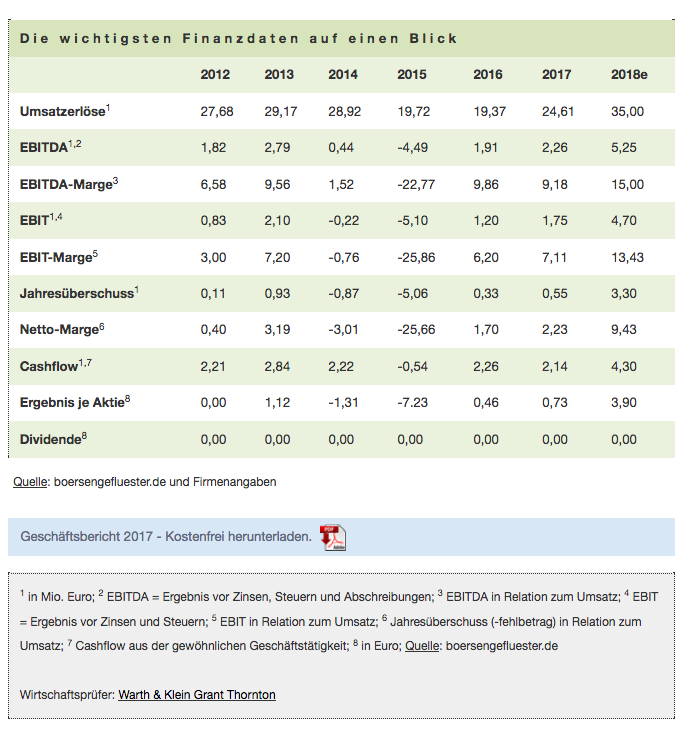

So eine Konstellation gibt es auch nur höchst selten: Obwohl das offiziell für den 20. Juni 2018 angesetzte Delisting bedrohlich näher rückt, zieht es den Aktienkurs von Catalis in immer höhere Kursregionen. Mittlerweile erreicht das Kursplus des Testdienstleisters von Videospiel- und Softwareprodukten sowie Entwickler von Games seit Jahresbeginn 190 Prozent. Inklusive der neuen Aktien aus dem Optionsvertrag für den 2016 zugekauften Spielentwickler Curve Digital Publishing Limited türmt sich die Marktkapitalisierung von Catalis damit auf nun 39,5 Mio. Euro – soviel wie zuletzt zu Neuer Markt-Zeiten, als die Gesellschaft noch unter dem Namen Aeco firmierte und eine wenig rühmliche Vorstellung lieferte. Was macht die Aktionäre zurzeit so furchtlos gegenüber dem Delisting? Nun: In erster Linie treibt die bemerkenswerte fundamentale Entwicklung die Notiz des Small Caps an. So lagen bereits die 2017er-Zahlen mit Erlösen von 24,61 Mio. Euro sowie einem Ergebnis vor Zinsen und Steuern (EBIT) von 1,75 Mio. Euro im oberen Bereich der Erwartungen. Der eigentliche Knaller ist jedoch der nach oben revidierte Ausblick, wonach Catalis für 2018 Umsätze von 35 Mio. Euro sowie ein EBIT von 4,70 Mio. Euro anpeilt. Wesentlicher Grund für die strammen Wachstumsraten ist die Entwicklung bei dem 2016 zugekauften Spieleentwickler Curve Digital Publishing.

Bleibt die Frage, warum Catalis – jetzt wo der Aktienkurs endlich ins Laufen gekommen ist – überhaupt ein Delisting durchzieht? Begründet hat das Management diesen Schritt stets mit der geringen Bedeutung des deutschen Markts für das Geschäft, was sich entsprechend auch in einem wenig ausgeprägten Verhältnis zu heimischen Kapitalmarkt widerspiegelt. Zur Einordnung: 2017 entfielen rund 71 Prozent der Erlöse auf England und fast 29 Prozent auf die Vereinigten Staaten. Das restliche Euro steuerte gerade einmal 44.000 Euro zum Umsatz bei. Hinzu kommt, dass Catalis – als europäische SE – mit Sitz in der Nähe von Eindhoven (Niederlande) und Listing in Frankfurt seit jeher eine Zwitterrolle an der Börse einnahm. Bekannt ist diese Form der rechtlichen Ausgestaltung hierzulande insbesondere durch den TecDAX-Konzern Qiagen und im Small Cap-Bereich durch die IT Competence Group. Dementsprechend hat es sich Catalis zum Ziel gesetzt, ein Relisting an der Londoner Alternativbörse AIM anzustreben. Einen konkreten Zeitplan hierfür gibt es freilich noch nicht. Scheinbar gehen die Anleger derzeit aber davon aus, dass das Delisting vom Basic Board in Frankfurt nur eine überschaubare Abstinenzphase vom Kurszettel sein wird. Zudem hat bestimmt auch das erfolgreiche Relisting von Weng Fine Art an der Münchner Börse für Zuversicht gesorgt.

Offen ist derweil, ob der Freiverkehr in Hamburg übergangsweise Kurse für Catalis stellen wird. So gesehen ist die Aktie derzeit nur etwas für sehr erfahrene Anleger. Der Spekulation auf ein Relisting mit möglicherweise sogar höherer Bewertung steht die vermutlich stark eingeschränkte Handelbarkeit nach dem offiziellen Delisting am 20. Juni 2018 gegenüber. Rein fundamental sollte der Titel auf dem aktuellen Niveau aber noch eine Menge Luft nach oben haben.

Foto: Pixabay

[sws_blue_box box_size=”640″] Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]