Es gibt Aktien, die sind irgendwie immer ein Kauf. In diese Kategorie fallen – zumindest nach Auffassung von boersengefluester.de – die Anteilscheine von Sixt. Dabei gibt es durchaus Phasen, in denen die Notiz des Autovermieters heftig durchgereicht wird. So schmierte der Kurs der Stammaktie zwischen 1999 und 2001 von 35 Euro bis auf mickrige 3 Euro ab. Und während der Finanzkrise von 2007 bis 2009 ging es von 24 Euro bis auf 4,50 Euro Richtung Süden. Auch 2014 und 2015 gab es immer wieder deftige Rücksetzer. Keine Frage: In solchen Phasen fällt es schwer, als Aktionär cool zu bleiben oder vielleicht sogar über Neuengagements nachzudenken. Doch der Langfristchart von des SDAX-Unternehmen spricht eine eindeutige Sprache: Von allen Einbrüchen hat sich die Sixt-Aktie stets erholt und den Trend nach oben wieder eingeschlagen. Untermauert wurde diese Entwicklung von regelmäßig sehr starken Zahlen zu Umsatz und Gewinn – sowie einer gerade in den vergangenen Jahren sehr offensiven Dividendenpolitik. So schüttete Sixt für 2010 bis 2015 insgesamt 298,5 Mio. Euro an Dividenden aus. Das entspricht einer Quote von mehr als 50 Prozent des in dieser Zeit aufgelaufenen Konzernüberschusses. Auf Dauer ist diese Relation zwar vermutlich nicht zu halten und dürfte perspektivisch eher auf rund ein Drittel zurückgehen. Mit Blick auf die aktuellen Bilanzrelationen – die Eigenkapitalquote beträgt gut 26 Prozent – ist die Gesellschaft aber noch immer sehr komfortabel aufgestellt.

Dennoch: Verlassen sollten sich die Aktionäre nicht unbedingt darauf, dass die Gesellschaft aus Pullach bei München auch zur nächsten Hauptversammlung im Frühjahr 2017 wieder einen ähnlich fürstlichen Bonus auf die Sockeldividende packt wie zuletzt. So gab es für 2015 auf jede Stammaktie neben einer „normalen“ Dividende von 0,90 Euro noch einen Zuschlag von 0,60 Euro. Gegenwärtig kalkuliert boersengefluester.de für 2016 mit einer gesamten Dividende von 1,10 Euro pro Anteilschein. Letztlich ist es gegenwärtig aber ohnehin viel zu früh, um sich darüber großartige Gedanken zu machen. Die jüngste Hauptversammlung war schließlich erst Anfang Juni 2016. Interessanter ist aus kurzfristiger Perspektive schon, ob man sich für die Stamm- oder die Vorzugsaktie entscheidet. Keine Frage: Für die Masse der Investoren ist die im SDAX enthaltene Sixt-Stammaktie erste Wahl – schon allein aufgrund der höheren Handelsliquidität. Mitunter ist aber auch die ohne Stimmrecht ausgestattete Vorzugsaktie einen Blick wert – nicht nur wegen des um 2 Cent höheren Dividendenanspruchs. Vielmehr geht es um den prozentualen Kursabstand zwischen beiden Gattungen, im Börsendeutsch Spread genannt.

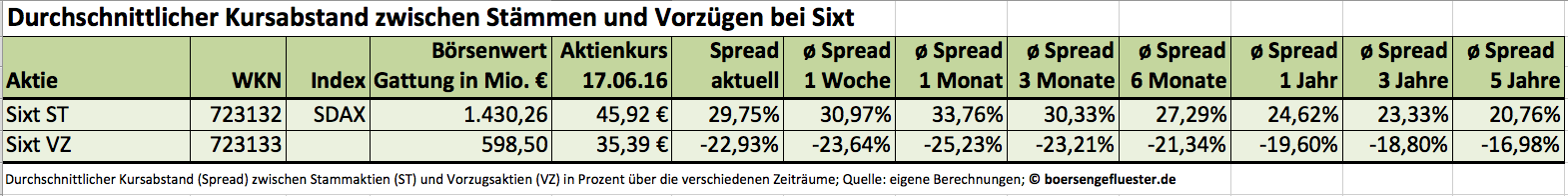

Auf die lange Sicht waren die stimmberechtigten Stämme meist zwischen 20 und 25 Prozent teurer als die Vorzüge. Diese Differenz hatte sich in den vergangenen Monaten in der Spitze allerdings bis auf knapp 36 Prozent vergrößert. Mit anderen Worten: Die Stämme waren den Vorzügen ungewöhnlich weit davongeeilt. Mittlerweile hat sich der Spread – insbesondere durch den deutlichen Rücksetzer der Stämme – aber wieder halbwegs normalisiert. Ganz kurzfristig mag es zwar so sein, dass die Vorzüge noch etwas Aufholpotenzial gegenüber den Stämmen haben. Grundsätzlich sieht boersengefluester.de momentan aber keinen schlagenden Vorteil für die Vorzüge. Und auf eine Gleichschaltung beider Aktiengattungen brauchen Anleger bei Sixt ohnehin nicht zu spekulieren. Firmenchef Erich Sixt hat mehrfach betont, dass stimmrechtslose Vorzüge ein wichtiges Instrument zu Finanzierung von Familienunternehmen sind.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 2.602,73 | 2.929,53 | 3.306,50 | 1.532,09 | 2.282,45 | 3.066,18 | 3.620,51 | |

| EBITDA1,2 | 834,79 | 956,79 | 1.088,86 | 82,50 | 572,60 | 699,40 | 649,70 | |

| EBITDA-Marge3 | 32,07 | 32,66 | 32,93 | 5,38 | 25,09 | 22,81 | 17,95 | |

| EBIT1,4 | 325,08 | 373,05 | 379,67 | -48,71 | 479,18 | 588,79 | 573,20 | |

| EBIT-Marge5 | 12,49 | 12,73 | 11,48 | -3,18 | 20,99 | 19,20 | 15,83 | |

| Jahresüberschuss1 | 204,42 | 438,85 | 246,81 | 1,97 | 313,15 | 385,71 | 335,14 | |

| Netto-Marge6 | 7,85 | 14,98 | 7,46 | 0,13 | 13,72 | 12,58 | 9,26 | |

| Cashflow1,7 | 9,65 | -346,40 | -40,74 | 669,28 | 79,11 | -201,58 | -90,07 | |

| Ergebnis je Aktie8 | 4,09 | 9,07 | 4,97 | -0,73 | 6,66 | 8,21 | 7,17 | |

| Dividende8 | 4,00 | 2,15 | 0,00 | 0,00 | 3,70 | 6,11 | 3,90 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Deloitte |