Keine andere Branche ist so prominent auf dem heimischen Kurszettel vertreten wie der Immobiliensektor. Immerhin 37 Unternehmen gehören allein zum Coverage-Universum DataSelect von boersengefluester.de. 20 davon zählen zum Bereich Wohnimmobilien, der Rest fällt in den Bereich Gewerbeimmobilien. Soweit die grobe Trennung. In der Praxis geht die Unterscheidung noch tiefer: Büroräume, Logistikhallen, Einzelhandelsflächen und so weiter. Aus Anlegersicht waren in der jüngeren Vergangenheit jedoch meist die Aktien von Wohnimmobiliengesellschaften die besseren Investments. Nicht zuletzt, weil es in der Branche spektakuläre Zusammenschlüsse wie Deutsche Wohnen/GSW Immobilien oder zuletzt Deutsche Annington und Gagfah. Aber auch im Small-Cap-Sektor tat sich einiges wie zum Beispiel die Übernahme von Accentro Real Estate (ehemals Estavis) durch Adler Real Estate.

„Der Gewerbeimmobilienmarkt hängt noch in der Warteschleife. Aber die Konsolidierung wird auch hier kommen”, sagt Ulrich Höller, Vorstandschef von DIC Asset beim Hintergrundgespräch im MainPalais in Frankfurt. DIC Asset ist eigentlich ein Bestandshalter von Büro- und Einzelhandelsobjekten. Das Großprojekt MainTor in der Frankfurter Innenstadt macht die Gesellschaft seit geraumer Zeit aber auch zum Projektierer. In den Augen vieler internationaler Investoren kommen solche Verquickungen offenbar nicht gut an, zumal es den heimischen Unternehmen ohnehin an Größe fehlt. „Die Wohnungsgesellschaften sind das Vorbild”, sagt Höller. „Der Anleger sucht Stabilität. Da ist die Projektentwicklung eher störend.” Angesichts des seit Jahren dauernden Booms bei Wohnimmobilien haben sich die Aktienkurse der meisten Wohnunternehmen allerdings schon weit von ihren Substanzwerten – Börsianer verwenden hierfür auch den Begriff „Net Asset Value” (NAV) – entfernt. Bei den sechs Wohnspezialisten aus MDAX und SDAX ergeben sich nach Berechnungen von boersengefluester.de (NAV per 30. September 2014) etwa folgende Abstände:

(NAV je Aktie: 14,34 €, Kurs: 22,29 €, Abstand NAV: 55 %)

Gagfah

(NAV je Aktie: 13,92 €, Kurs: 19,49 €, Abstand NAV: 40 %)

LEG Immobilien

(NAV je Aktie: 48,85 €, Kurs: 66,34 €, Abstand NAV: 36 %)

Patrizia Immobilien

(NAV je Aktie: 5,25 €, Kurs: 14,44 €, Abstand NAV: 175 %)

TAG Immobilien

(NAV je Aktie: 10,16 €, Kurs: 10,83 €, Abstand NAV: 7 %)

Deutsche Annington

(NAV je Aktie: 21,21 €, Kurs: 30,19 €, Abstand NAV: 42 %)

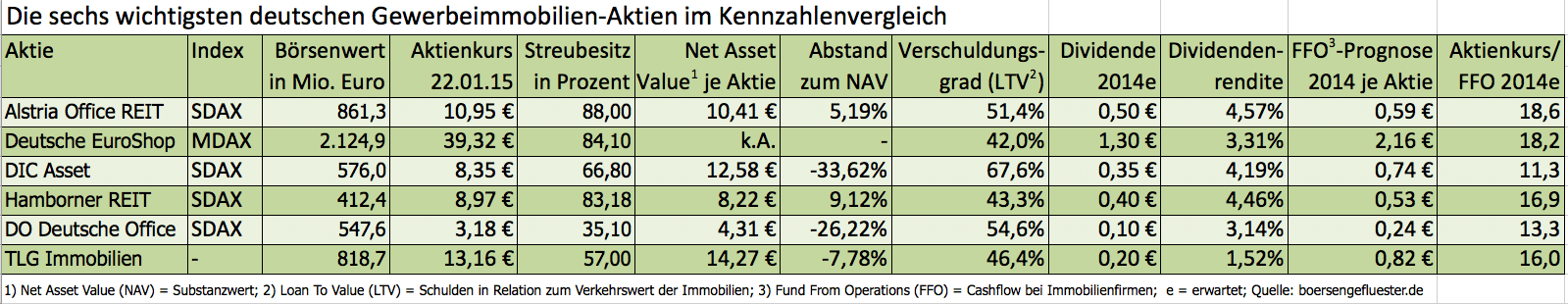

Angesichts solcher Relationen glauben mittlerweile viele Experten, dass der Wohnungssektor grundsätzlich zwar interessant, allmählich aber ausgereizt sei. Aufhorchen ließen Ende des Jahres 2014 bereits die Verkaufsaktivitäten von TAG Immobilien im Berliner Raum. Anleger, die sich jetzt noch in Immobilienwerten engagieren möchten, sollten daher einen Blick auf den Gewerbebereich werfen. Zwar bleibt der Markt in weiten Teilen schwierig, mitunter gibt es sogar hohe Leerstände, dafür sind die meisten Aktien aber deutlich günstiger zu haben. Um eine bessere Orientierung zu geben, hat boersengefluester.de die wesentlichen Kennzahlen der sechs wichtigsten börsennotierten Gewerbeimmobilien-Unternehmen aus Deutschland gegenübergestellt. Auffällig ist zunächst die vergleichsweise niedrige Marktkapitalisierung der Unternehmen – von der auf Shoppingcenter spezialisierten Deutschen Euroshop einmal abgesehen. Da bei internationalen Investoren die Wahrnehmungsschwelle häufig erst bei 1 Milliarde Euro beginnt, würde einen Zusammenschluss schon allein aus diesem Blickwinkel Sinn ergeben.

Neben der möglichen Übernahmefantasie sind die Titel für Privatanleger aber auch wegen der meist überdurchschnittlichen Dividendenrenditen zwischen 3,0 und 4,5 Prozent interessant. Zudem richten die Anlageexperten ihre Anlageentscheidungen nach der Finanzierungsstruktur aus. Einfache Daumenregel: Je höher der Anteil der auf Pump gekauften Anteile am Verkehrswert der Immobilien ist, desto größer der Bewertungsabschlag. Daher will auch DIC-Vorstand Höller diese Quote möglichst schnell auf rund 60 Prozent drücken. Damit würde DIC zwar noch immer über dem Schnitt liegen. Doch ein Abschlag von rund einem Drittel auf den Substanzwert wäre dann nicht mehr zu rechtfertigen.

Foto: DIC Asset AG