Das Kölner Unternehmen StockPulse wertet jeden Tag die Stimmung zu Aktien, Indizes, Währungen und Rohstoffen in allen wichtigen Social-Media-Kanälen aus und leitet daraus Handelssignale für kurzfristig orientierte Anleger aus. Insgesamt geht es im Schnitt um mehr als 150.000 Social-Media-Beiträge pro Tag. Die zugrunde liegende Software basiert auf wissenschaftlichen Studien der beiden Firmengründer Jonas Krauß und Stefan Nann. Boersengefluester.de sprach mit Jonas Krauß über die wachsende Bedeutung von sozialen Netzwerken für die Einschätzung von Wertpapieren, die genaue Funktionsweise ihres Sentiment-Ansatzes und den Nutzen für Privatanleger.

Jonas Krauß, Gründer StockPulse

Herr Krauß, StockPulse gibt es nun seit 2011. Wie hat sich das Verhalten der User in den sozialen Netzwerken seitdem verändert?

Jonas Krauß: Die Kommunikation der Nutzer in den Internetforen an sich hat sich gar nicht mal großartig verändert. Aber es haben sich für die User in den vergangenen Jahren eine Reihe neuer Kanäle aufgetan, die damals noch nicht so verbreitet waren: WhatsApp, Pinterest, Instagram oder Snapchat sind Beispiele. Und da diese Plattformen meist auch eigene Kommunikationsregeln haben, ändert sich dann indirekt die Form der Unterhaltung. Zudem haben etablierte Seiten wie Twitter oder Facebook eine Menge neuer Features eingeführt, durch die sich etwa Bilder einfacher einfügen lassen. Eine große Wirkung für die Verbreitung von Börseninformationen hatten aber auch scheinbar kleinere Anpassungen wie etwa die Einführung des „Cashtags” bei Twitter – also das Voranstellen des Dollar-Zeichens vor Aktiensymbolen wie AAPL (Apple) oder TSLA (Tesla) –, um so Aktieninfos zu kennzeichnen.

Solche Markierungen erleichtern vermutlich auch Ihnen die Arbeit beim Filtern börsenrelevanter Nachrichten.

Ganz genau. Wer in den sozialen Netzwerken zum Beispiel nach Aktieninformationen über Borussia Dortmund sucht, wird sich nicht so sehr für detaillierte Spieltagsberichte interessieren. Daher suchen wir gezielt nach Kommentaren, bei denen das Wort „Aktie” oder „KGaA” zusätzlich enthalten ist. Aber auch Aussagen von bestimmten Personen – etwa Warren Buffet oder Carl Icahn – können per se relevant für den Aktienmarkt sein und werden daher bei unseren Sentiment Analysen höher gewichtet.

Wie viele soziale Netzwerke werten Sie regelmäßig aus, und was ist das bedeutendste Portal bei den Auswertungen durch StockPulse?

Am relevantesten – gemessen an der absoluten Zahl an Nachrichten – ist ganz klar Twitter. Auf diesen Dienst entfällt 50 bis 60 Prozent der gesamten von uns erfassten Kommunikation eines Tages. Wir haben in Deutschland aber eine Vielzahl von weiteren Quellen. Am bekanntesten sind Seiten wie finanzen.net oder finanznachrichten.de. Hierzulande sind aber auch Foren wie wallstreet:online oder ariva.de sehr wichtig. Rege diskutiert wird außerdem über die Kommentarfunktionen auf den Nachrichtenportalen der überregionalen Tageszeitungen. Auch diese werten wir automatisiert aus.

Als Leitmotiv über dem Social-Trading-Gedanken schwebt die kollektive Intelligenz. Wie in vielen anderen Bereichen ist es aber doch vermutlich auch in der Finanzszene so, dass vergleichsweise wenigen Meinungsführern eine Menge „Nachplapperer” gegenüberstehen. Handelt es sich dann tatsächlich noch um kollektive Intelligenz?

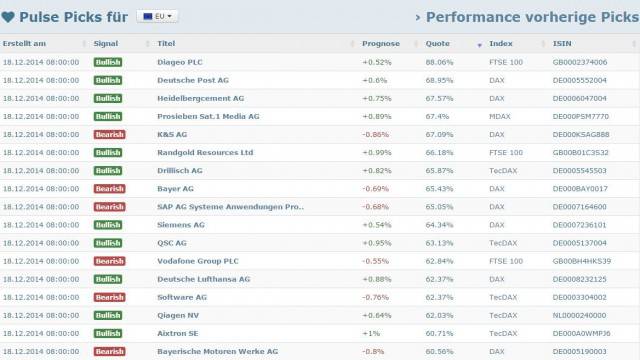

Natürlich werden viele Diskussionen von Meinungsführern angeschoben. Doch uns geht es gar nicht darum herauszufinden, ob etwas intelligent ist oder nicht. Wir analysieren jeden Tag hunderttausende Meinungen und Tweets, die von einem Algorithmus nahezu in Echtzeit und automatisiert ausgewertet werden und uns ein aktuelles Stimmungsbild zu einer Aktie oder einem Markt liefern. Dieses Sentiment vergleichen wir dann mit entsprechenden Mustern aus der Vergangenheit und wie sich die Kurse danach entwickelt haben. Gibt es einen klaren Zusammenhang, generiert unser System ein Handelssignal. Außerdem muss gute Stimmung nicht gleichbedeutend mit einem Kaufsignal sein. Auch unter den Teilnehmern in den sozialen Netzwerken gibt es in der Diskussion so etwas wie eine Überhitzung oder Untertreibung, genauso wie man es aus der charttechnischen Analyse kennt. Ab einem bestimmten Punkt kann beispielsweise ein positives Sentiment auch klarer Kontraindikator sein.

Zu den meist diskutierten Aktien gehören – neben Klassikern wie Apple, Nordex, Barrick Gold oder Deutsche Bank – häufig auch eher unbekannte Werte, die dafür aber ziemlich heiße Investments sind.

Grundsätzlich muss über einen Titel natürlich rege diskutiert werden, damit sich auch zuverlässig Handelssignale ableiten lassen. Allerdings ist die Masse der Nachrichten und Meinungen nur eine von mehreren Komponenten, welche in die Signalberechnung mit eingehen. So kann es sein, dass ein wenig diskutierter Titel ein Handelssignal erhält, während ein stark besprochener Wert am selben Tag keine Berücksichtigung erfährt. Ausschlaggebend ist das Zusammenspiel von historischer Performance, Meinungsführerschaft, kollektiver Stimmungslage und aktueller Diskussionsintensität.

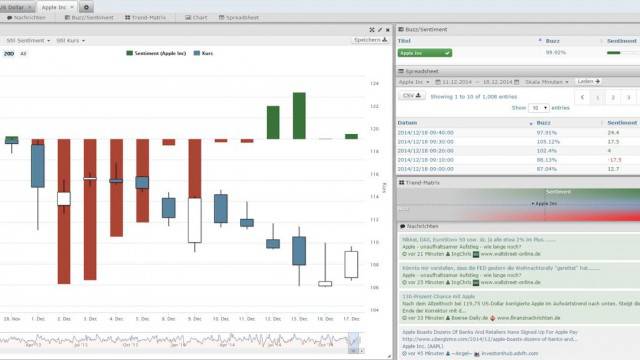

Wer sich mit Ihrem Analyseansatz beschäftigt, trifft – neben dem Sentiment – häufig auf den Begriff Buzz. Was hat es damit genau auf sich?

Der Buzz ist unser Maßstab für die eben erwähnte Intensität, mit der über bestimmte Aktien oder Indizes diskutiert wird. StockPulse gibt den Buzz in Prozent an – wobei 100 Prozent dem Mittelwert entspricht. Schießt der Buzz auf beispielsweise 300 Prozent herauf, heißt das nichts anderes, als dass gerade drei Mal so häufig über den entsprechenden Wert diskutiert wird wie an normalen Tagen. Die Konstruktion des Buzz sorgt im Übrigen auch dafür, dass bei unserer Analyse nicht immer nur die Aktien nach oben gespült werden, über die per se viel diskutiert wird. Vielmehr bildet der Buzz Themen ab, die mehr als sonst üblich im Fokus der Internetnutzer stehen. Das Sentiment wiederum geben wir auf einer Skala von minus 100 bis plus 100 an. Hier gilt: Je positiver der Wert, desto zuversichtlicher ist die Tonalität der Investoren – und umgekehrt. Wenn bei einer Aktie der Buzz doppelt so hoch ist wie üblich und auch das Sentiment sich massiv verändert, kann man als Anleger ziemlich sicher sein, dass hier etwas im Busch ist und sich ein Blick auf diesen Wert lohn. Wichtig ist auf jeden Fall, dass man beide Kennzahlen zusammen betrachtet.

Welche Rolle spielt die aktuelle Marktphase? Gibt es in Bullenmärkten höhere Trefferquoten?

Nein, das System liefert in der Regel gleich gute Ergebnisse, unabhängig davon, ob die Kurse gerade steigen oder fallen.

Die Zahl der Tweets und Beiträge in Finanzforen ist in den vergangenen Jahren signifikant gestiegen. Liegt das in erster Linie daran, dass die Aktienkurse so lange gestiegen sind oder sind die sozialen Netzwerke auch für die Börsenszene einfach viel bedeutender geworden?

Zunächst einmal haben wir in der Tat seit Jahren monoton steigende Kurven bei der Zahl von Tweets und Forenbeiträgen. Signifikante Ausreißer nach oben sind vor allen Dingen immer dann zu beobachten, wenn die Volatilität an den Märkten spürbar zunimmt. Klar: Bei einem Crash wird einfach wesentlich intensiver über die Ursachen und das noch zu befürchtende Ausmaß diskutiert als bei einer Seitwärtsphase. Ein anderes Beispiel für steigende Kommunikationsaktivitäten sind aber auch Ereignisse wie „DAX 10.000″.

Twittern und bloggen die Europäer eigentlich anders als die Amerikaner?

Ja, wir stellen hier deutliche Unterschiede fest. Das hängt mitunter an ganz banalen Dingen wie der hierzulande verwendeten WKN (Wertpapier-Kennnummer) beziehungsweise ISIN. In der Kommunikation werden diese Kürzel kaum verwendet. In Amerika ist dagegen das Ticker-Symbol für die jeweilige Aktie wesentlich populärer. Wir sprachen ja bereits über die Bedeutung des Cashtags bei Twitter. Dadurch verbreiten sich Finanzdiskussionen mitunter wesentlich schneller oder lassen sich einfach besser herausfiltern. Deshalb sammeln wir auch wesentlich mehr Tweets aus Amerika als etwa aus Deutschland. Sehr populär in den USA ist aber auch StockTwits – eine Art Twitter speziell für Börsendiskussionen. Dafür ist hierzulande die Forenkultur ausgeprägter.

Welche Rolle spielen passive User, die zwar regelmäßig in den sozialen Netzwerken unterwegs sind, aber selbst nichts posten?

Erfassen lässt sich diese Gruppe zwar nicht. Aber wir gehen dennoch davon aus, dass die Foren ein repräsentatives Stimmungsbild abbilden. Das zeigen auch zahlreiche wissenschaftliche Studien, die die hohe Qualität unserer Analysen bestätigen.

Wie halten Sie Spam-Nachrichten aus Ihren Analysen heraus?

Wir filtern die Daten aus Social Media permanent und mit aufwändigen Methoden, bevor diese überhaupt in die Berechnung des Sentiments einfließen. Oft lassen schon bestimmte Schlüsselworte erkennen, dass es sich um Spam handelt. Außerdem kontrollieren wir die Autoren der Nachrichten. Bei Twitter ist zum Beispiel das Verhältnis von Followern zu Tweets ein guter Indikator für Spam. Twitter-Accounts, die Betrüger anlegen, twittern meist sehr viel in sehr kurzer Zeit ohne nennenswerte Resonanz. Diese Accounts werden automatisch aussortiert. Auch anderen Auffälligkeiten gehen wir nach und setzen die entsprechenden Twitter-Profile auf eine schwarze Liste.

Für welchen Anlegertyp ist die Sentiment-Analyse besonders geeignet?

Hilfreich sind unsere Ergebnisse vor allem für Daytrader und andere Investoren mit eher kurzfristiger Ausrichtung. Sinnvoll ist der Ansatz aber auch, um das eigene Depot von Woche zu Woche zu justieren. Anleger, die das Sentiment als zusätzlichen Timing-Indikator nutzen, können spürbare Performance-Zuwächse erzielen. Die besten Resultate erzielen wir dabei für den DAX, aber auch für deutsche Aktien und US-Werte funktioniert unsere Methode ziemlich gut. Und für Investoren, die nicht täglich agieren wollen, besteht die Möglichkeit, unser Musterportfolio nachzubilden. Das setzt allerdings voraus, dass der Anleger sehr risikobewusst ist und sowohl long als auch short gehen kann.

Social-Trading-Anleger sind es gewohnt, dass sie bestimmten Investmentstrategien vergleichsweise einfach folgen können. Wäre das nicht auch ein Ansatz für Stockpulse?

Zu diesem Punkt möchte ich derzeit noch nicht zu viel verraten. Fest steht aber, dass wir unseren Service – neben dem bereits erscheinenden Newsletter mit ganz konkreten Handlungsempfehlungen – weiter ausbauen werden. Unser Ziel ist es, dass die Anleger unseren Analyseansatz so einfach wie möglich umsetzen können. Und natürlich haben Sie Recht: Das Thema Social Trading bietet sich dafür geradezu an.

Jonas Krauß (32) ist Gründer und Geschäftsführer der Stockpulse GmbH, welche Social Media-Quellen mit Bezug zum Finanzmarkt auswertet. Er studierte Wirtschaftsinformatik an der Universität zu Köln. Schwerpunkte seiner Arbeit sind Big Data-Analysen und wie kollektive Intelligenz dazu genutzt werden kann, Trends vorauszusagen – insbesondere im Bezug auf das Geschehen an den weltweiten Börsen. Der gebürtige Rheinländer beschäftigt sich seit mehr als zehn Jahren mit Finanzmärkten und Handelsstrategien. Vor der Gründung von StockPulse sammelte er praktische Erfahrung bei einem Schweizer Start-Up, wo er ein System zum Monitoring und Auswerten von Social Media entwickelte. Sein Wissen im Bereich Sentiment-Analysen und Prognoseverfahren erwarb er unter anderem während eines 18-monatigen Forschungsaufenthalts am Center for Collective Intelligence des Massachusetts Institute of Technology (MIT).

Fotos: Shutterstock, StockPulse