Gegen Ende unseres Hintergrundgesprächs wird Markus Klahn, CEO von Intershop Communications, nochmals sehr deutlich und betont: „Unser größter Feind ist die Verschiebung.“ So verhalten sich viele Kunden weiterhin sehr zaghaft, wenn es um die finale Zustimmung für größere Neuprojekte geht. Bezogen auf Intershop ist der Leidensdruck bei den Kunden, veraltete E-Commerce-Software-Lösungen gegen neue leistungsstarke Module auszutauschen, häufig noch nicht groß genug – mit entsprechenden Folgen für Umsatz und Ergebnis. Nun: „Wirtschaft ist zu 50 Prozent Psychologie“, wusste schon der frühere Bundeskanzler Ludwig Erhard. Entsprechend schwer ist es zurzeit, diesen Knoten zu zerschlagen, zumal die Investitionszurückhaltung kein rein-deutsches Phänomen ist.

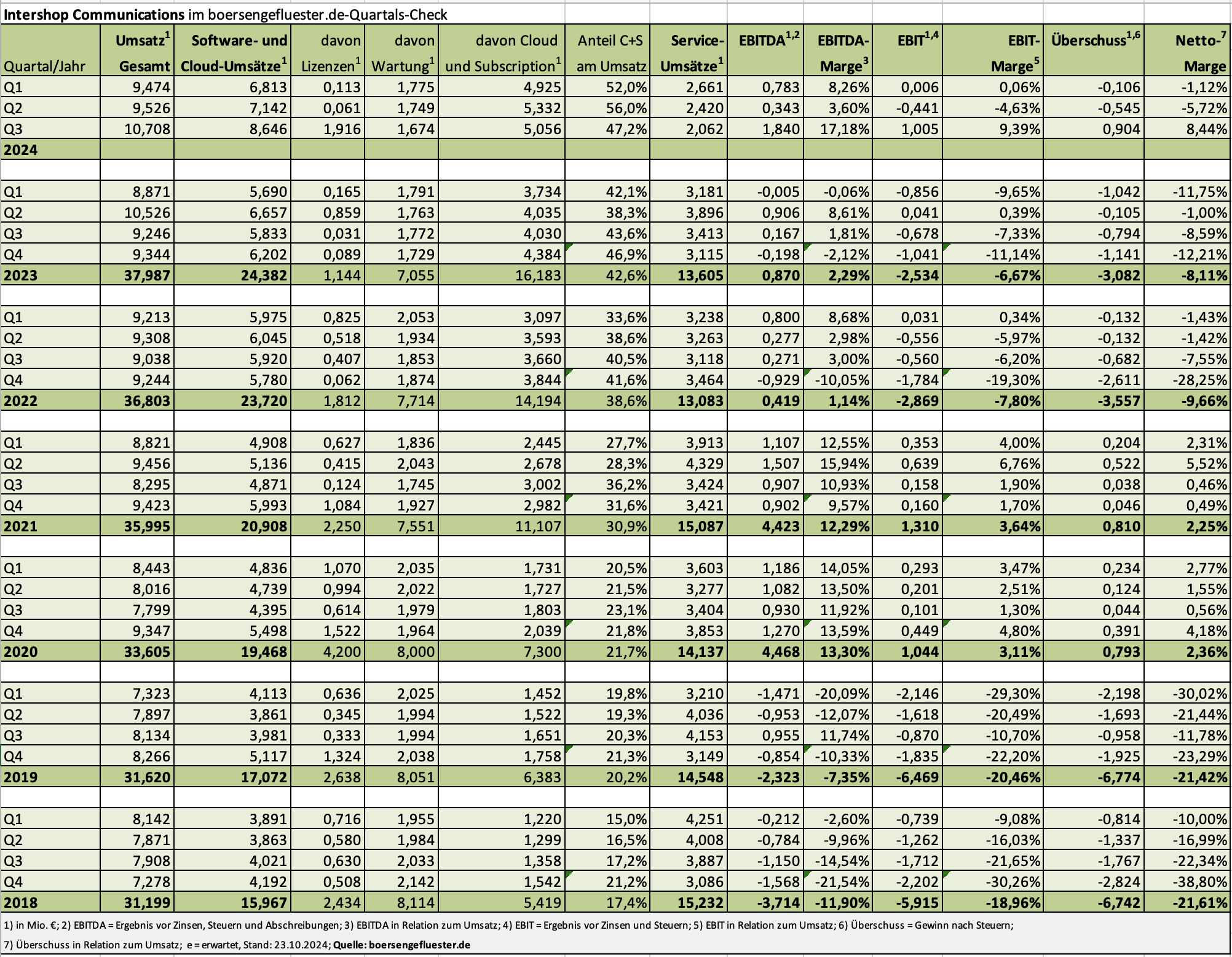

In dieser Gemengelage hat sich Intershop nach einer per saldo zuletzt eher mauen operativen Performance, im dritten Quartal 2024 in vielen Bereichen überraschend gut geschlagen und zeigt nach neun Monaten jetzt ein Umsatzwachstum von 3,8 Prozent auf 29,74 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) drehte von minus 1,49 Mio. Euro auf plus 570.000 Euro. Kräftig dazu beigetragen haben Nachlizenzierungen im Bestandsgeschäft. So kletterten die nach dem ersten Halbjahr kaum messbaren Lizenzerlöse allein in Q3 um 1,92 Mio. Euro. Grundsätzlich kein ungewöhnlicher Posten, es gab ihn zuletzt nur kaum noch. „Wir haben die Nachlizenzierungen vermisst“, räumt Klahn ein. Da unter anderem eine größere Rechnung erst kurz vor Quartalsende gestellt wurde, haben sich im Gegenzug die Forderungen aus Lieferungen und Leistungen um rund 660.00 Euro auf 4,6 Mio. Euro erhöht. „Ein reiner Stichtagseffekt“, wie CFO Petra Stappenbeck sagt. Keinesfalls ein Anzeichen einer schlechteren Zahlungsmoral der Kunden.

Gut voran kommt Intershop bei den strategisch so wichtigen Cloud-Erlösen, die in Q3 zum zweiten Mal in Folge oberhalb von 5 Mio. Euro geblieben sind. Noch immer schwierig ist es dagegen bei den Professional Services, die im dritten Quartal bis an die Marke von 2 Mio. Euro zurückgefallen sind. Üblich waren früher eher Werte zwischen 3 und 4 Mio. Euro. Insbesondere was größere Neuinstallationen bei Kunden angeht, hat Intershop jedoch einen strategischen Schwenk vollzogen und überlässt solche – häufig schwer zu kalkulierenden – Großprojekte nun den angeschlossenen Servicepartnern. Die noch offenen Baustellen sind hoffentlich in Q4 abgearbeitet. „Wir fokussieren uns künftig wesentlich stärker auf unser Produkt“, betont Markus Klahn.

Interessanter als bei einer offiziell unverändert gelassenen Prognose zu vermuten, ist derweil der Blick auf das Gesamtjahr – und zwar insbesondere bezogen auf das in Aussicht gestellte ausgeglichene operative Ergebnis (EBIT) sowie die leichte Verbesserung beim Net New ARR (neu gewonnene, jährlich wiederkehrende Cloud-Umsätze abzüglich Kündigungen und Währungsänderungen). Selbst wenn im Abschlussquartal noch einige Posten aus dem Restrukturierungsprogramm „Value Creation“ belasten dürften, insgesamt sieht boersengefluester.de durchaus Raum für eine positive Ergebnisüberraschung. Beim Net New ARR sollte das Unternehmen aus Jena sogar spürbar besser abschneiden, zumal hier nach neun Monaten 2024 bereits ein Plus von 44 Prozent auf 1,8 Mio. Euro steht. „Wir wollen vorsichtig kalkulieren. Das Umfeld ist noch immer schwierig“, sagt CFO Petra Stappenbeck.

Keine Frage: Dass die Vorschau für die Net New ARR-Kennzahl mit hoher Wahrscheinlichkeit zu tief gestapelt ist, weiß auch Stappenbeck. Doch deswegen eine Neufassung der Gesamtprognose vorzunehmen, schien dem Team von Intershop dann doch nicht opportun. Ohnehin laufen allmählich die Budgetplanungen für 2025 an. Noch will sich Klahn dazu im Hintergrundgespräch mit boersengefluester.de aber nicht konkret äußern. Bleibt also abzuwarten, ob Intershop diesmal einen größeren Schritt nach vorn wagt. Denkbar wäre freilich auch eine Mehr-Jahres-Prognose, um zumindest ein mögliches Potenzial besser aufzuzeigen. Denn immer nur ein Ergebnis rund um die Break-Even-Grenze anzukündigen, ist auch nicht gerade super inspirierend für den Aktienkurs. Immerhin: Das positive Betriebsergebnis nach neun Monaten könnte ein Signal diesbezüglich sein. Und vielleicht löst sich ja tatsächlich auch die Investitionsblockade in den Köpfen der Unternehmer auf.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 35,81 | 31,20 | 31,62 | 33,61 | 36,00 | 36,80 | 37,99 | |

| EBITDA1,2 | 2,83 | -3,70 | -2,32 | 4,47 | 4,42 | 0,42 | 0,87 | |

| EBITDA-Marge3 | 7,90 | -11,86 | -7,34 | 13,30 | 12,28 | 1,14 | 2,29 | |

| EBIT1,4 | 0,41 | -5,92 | -6,47 | 1,04 | 1,31 | -2,87 | -2,53 | |

| EBIT-Marge5 | 1,14 | -18,97 | -20,46 | 3,09 | 3,64 | -7,80 | -6,66 | |

| Jahresüberschuss1 | -0,66 | -6,74 | -6,77 | 0,79 | 0,81 | -3,56 | -3,08 | |

| Netto-Marge6 | -1,84 | -21,60 | -21,41 | 2,35 | 2,25 | -9,67 | -8,11 | |

| Cashflow1,7 | 1,69 | -4,14 | -1,82 | 4,72 | 4,60 | 1,16 | 2,95 | |

| Ergebnis je Aktie8 | -0,06 | -0,60 | -0,17 | 0,06 | 0,06 | -0,25 | -0,21 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: PricewaterhouseCoopers |

Foto: AdobeStock