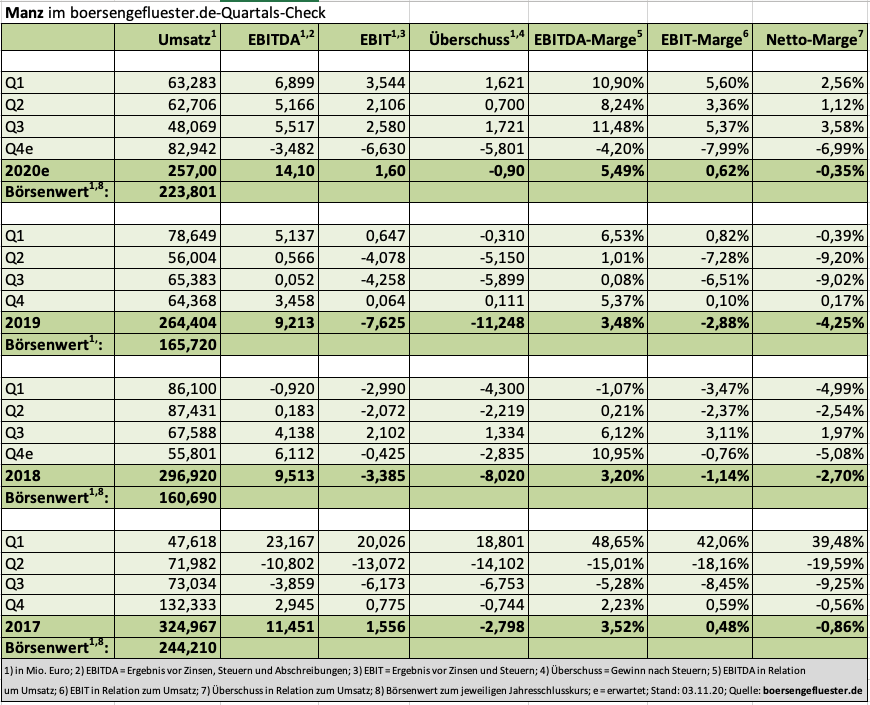

Eigentlich war alles angerichtet: Kurz vor Veröffentlichung des Neun-Monats-Berichts gab Manz noch zwei Großaufträge bekannt und sorgte so für entsprechend gute Stimmung bei den Aktionären. Mit der Vorlage des Q3-Reports patzte der Spezialmaschinenbauer dann jedoch in Form einer reduzierten Umsatzprognose für das laufende Jahr. Statt eines „geringen bis moderaten“ Erlöszuwachses kalkulieren die Reutlinger nun mit einem leichten Umsatzrückgang. „Projekte in den Segmenten Solar und Electronics verzögerten sich im Laufe des Jahres teils erheblich, und auch die Auftragsvergabe für geplante Projekte im Segment Energy Storage verschob sich teilweise auf der Zeitachse nach hinten“, betont der Vorstand. An der Börse sorgte diese Einschätzung für einen Kursrückgang von im Tief rund 8,5 Prozent, womit die Aktie im Prinzip noch gut bedient ist. Immerhin werden EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) sowie EBIT (Ergebnis vor Zinsen und Steuern) für 2020 damit auch niedriger ausfallen als bislang gedacht – zumal nur die Größenordnungen für die zu erwartenden operativen Margen nicht angetastet wurden.

Anzeige:

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 324,97 | 296,92 | 264,40 | 236,77 | 227,06 | 250,96 | 249,17 | |

| EBITDA1,2 | 11,45 | 9,51 | 9,21 | 19,36 | 18,29 | 6,18 | 14,63 | |

| EBITDA-Marge3 | 3,52 | 3,20 | 3,48 | 8,18 | 8,06 | 2,46 | 5,87 | |

| EBIT1,4 | 1,56 | -3,39 | -9,93 | 7,23 | -16,06 | -6,00 | 2,86 | |

| EBIT-Marge5 | 0,48 | -1,14 | -3,76 | 3,05 | -7,07 | -2,39 | 1,15 | |

| Jahresüberschuss1 | -2,80 | -8,02 | -11,25 | 3,43 | -22,43 | -12,15 | -2,38 | |

| Netto-Marge6 | -0,86 | -2,70 | -4,25 | 1,45 | -9,88 | -4,84 | -0,96 | |

| Cashflow1,7 | 19,53 | 14,90 | -24,10 | 20,62 | -25,80 | -2,28 | -23,88 | |

| Ergebnis je Aktie8 | -0,41 | -1,00 | -1,43 | 0,42 | -2,89 | -1,42 | -0,28 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Deloitte |

Letztlich bauen die Anleger darauf, dass die entsprechenden Profite kommen, nur eben mit ein paar Monaten Verzögerung. Tatsächlich waren die gut 48 Mio. Euro Umsatz aus dem dritten Quartal 2020 aber die niedrigste Erlösausbeute seit dem Auftaktviertel 2017 mit 47,62 Mio. Euro. Bemerkenswert freilich, dass Manz trotz der schwachen Umsätze im dritten Quartal ein EBITDA (5,52 Mio. Euro) und ein EBIT (2,58 Mio. Euro) erzielte, was jeweils sogar über dem direkten Vorquartal 2020 lag. Lediglich die Zahlen des Auftaktviertels 2020 erreichte die Gesellschaft nicht. Als stabiler Anker präsentierte sich dabei einmal mehr der Bereich Auftragsfertigung mit Talus Manufacturing. Aber auch als Maschinenanbieter für die Batteriefertigung ist Manz gut unterwegs.

Ein wenig irritiert ist boersengefluester.de aber dann doch bezüglich des Ausblicks. Um tatsächlich „nur“ – wie angekündigt – auf eine EBITDA-Marge im mittleren einstelligen Prozent- sowie eine EBIT-Marge im niedrigen einstelligen Prozentbereich zu kommen, müsste das Abschlussviertel nämlich schon hochdefizitär sein. Zur Einordnung: Renditekiller ist gegenwärtig in erster Linie das Solar-Segment. Summa summarum bleiben wird derzeit bei unserer positiven Einschätzung für die Manz-Aktie. Der Ausblick für 2020 scheint uns nun sehr konservativ angesetzt, auch wenn durch COVID-19 noch einigen durcheinander gewirbelt werden kann. Spätestens mit Blick auf 2021 sollte Manz dann aber ganz deutliche Zuwächse beim Gewinn zeigen.

Foto: Montageplattform: 3D-Lasertriangulation

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.