Gut 116 Mio. Euro ist FCR Immobilien mittlerweile an der Börse wert – so viel wie nie zuvor seit dem Parkettstart Anfang November 2018 im Frankfurter Scale, als der vorwiegend auf Handelsimmobilien spezialisierte Bestandsverkäufer knapp 79 Mio. Euro auf die Waagschale brachte. Keine so schlechte Performance, zumal Aktieninvestoren dem Titel in den ersten Monaten nach der Notizaufnahme den Rücken zukehrten. Das wiederum ist nicht verwunderlich, zumal es damals allgemein recht hektisch an den Börsen zuging und insbesondere Small Caps unter Verkaufsdruck standen. Nun – wie es immer so ist an der Börse: Mit steigenden Kursen kehrt auch das Vertrauen in die Geschäftsmodelle zurück. Bei FCR Immobilien setzen die Investoren insbesondere darauf, dass Vorstand Falk Raudies ausreichend Immobilien mit Wertsteigerungspotenzial aufkauft und diese – nach einer Phase der Entwicklung – dann idealerweise mit stattlichem Gewinn wieder verkauft und er nicht auf seinen Einkaufszentren sitzen bleibt. Gehebelt werden sämtliche Transaktionen durch einen stattlichen Einsatz von Fremdkapital.

Den aktuellen Substanzwert (NAV) gibt FCR mit knapp 100 Mio. Euro an. Anders ausgedrückt: Der Spezialwert notiert zurzeit mit einem Aufschlag etwas mehr als 16 Prozent auf den NAV. Das wiederum bereitet Raudies keine Probleme, zumal Peer-Group-Gesellschaften wie die Deutsche Konsum REIT sogar mit einem Agio von mehr als 65 Prozent auf den Substanzwert gehandelt werden. Die Logik der Börse hinter diesen auf den ersten Blick erstaunlichen Relationen: Ein Portfolio aus vielen Immobilienobjekten hat einen höheren Wert als die Summe der einzelnen Liegenschaften, weil etwa die Marktmacht den Mietern gegenüber – in der Regel handelt sich um Handelskonzerne wie REWE, EDEKA oder ALDI gegenüber – sehr viel ausgeprägter ist als bei Einzelvermietern. Von günstigeren Finanzierungskonditionen ganz zu schweigen. Zudem ist der Blick auf den NAV nur ein Teil der Betrachtung und lässt den Cashflow (FFO) aus dem Immobiliengeschäft außen vor. Freilich ist die von Rolf Elgeti geführte Deutsche Konsum REIT mit einer Marktkapitalisierung von gut 540 Mio. Euro noch eine andere Hausnummer als FCR Immobilien. Doch auf der Telefonkonferenz zur Präsentation der vorläufigen Jahreszahlen 2019, zeigt sich FCR-Boss Raudies angriffslustig: „Wir wollen auf einen Aufschlag von 40 bis 50 Prozent auf den NAV kommen.“

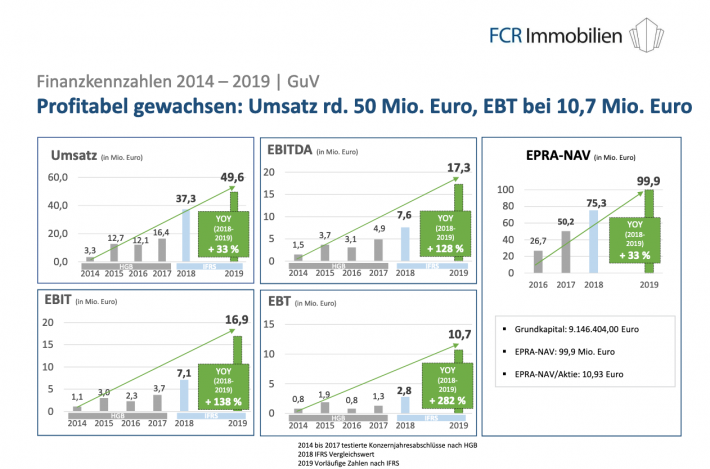

Derweil liegen die für das vergangene Jahr gemeldeten Zahlen zu Umsatz und Ergebnis gut im Rahmen der Erwartungen. Bei Erlösen von 49,6 Mio. Euro kam FCR Immobilien auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 17,3 Mio. Euro. Der Gewinn vor Steuern zog von 2,8 auf 10,7 Mio. Euro an. Nach einem Durchhänger im dritten Quartal 2019 ohne Verkaufserlöse steuerte das Abschlussviertel mit 4,5 Mio. Euro einen stattlichen Betrag zum Jahresgewinn vor Steuern bei – zumindest bezogen auf IFRS-Basis. In welcher Höhe das 2019er-Ergebnis durch Zuschreibungen oder Verkaufsgewinne getrieben wurde, vermag Raudies zum gegenwärtigen Zeitpunkt noch nicht abzuschätzen. Hier verschwimmen einige Effekte mit bereits in den Vorjahren getätigten Anpassungen. So gesehen lässt sich naoch nicht valide beurteilen, wie gute die 2019er-Ergebnisse tatsächlich sind.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 16,39 | 37,30 | 38,91 | 26,56 | 52,49 | 35,00 | 56,63 | |

| EBITDA1,2 | 4,93 | 7,60 | 18,47 | 14,84 | 19,16 | 28,56 | 24,22 | |

| EBITDA-Marge3 | 30,08 | 20,38 | 47,47 | 55,87 | 36,50 | 81,60 | 42,77 | |

| EBIT1,4 | 3,74 | 7,10 | 18,11 | 14,42 | 18,55 | 27,45 | 23,00 | |

| EBIT-Marge5 | 22,82 | 19,03 | 46,54 | 54,29 | 35,34 | 78,43 | 40,62 | |

| Jahresüberschuss1 | 0,98 | 2,90 | 9,75 | 9,56 | 12,15 | 14,18 | 8,70 | |

| Netto-Marge6 | 5,98 | 7,77 | 25,06 | 35,99 | 23,15 | 40,51 | 15,36 | |

| Cashflow1,7 | 2,69 | 11,34 | -3,67 | 9,87 | 13,31 | 18,51 | 25,15 | |

| Ergebnis je Aktie8 | 0,11 | 0,16 | 1,07 | 1,05 | 1,25 | 1,45 | 0,89 | |

| Dividende8 | 0,00 | 0,35 | 0,30 | 0,30 | 0,35 | 0,35 | 0,25 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: MSW |

Weit fortgeschritten scheinen derweil die Vorbereitungen für die Emission einer neuerlichen Anleihe – bereits im März 2020 könnte es soweit sein. Mit Blick auf den 5,25 Prozent-Kupon des Bonds 2019/24 ist Raudies zuversichtlich, die Refinanzierungskosten nochmals zu senken: „Bei der neuen Anleihe wird sicherlich ein 4er vorn stehen.“ Bezogen auf die Aktie ist darüber hinaus ein Uplisting von den Freiverkehrssegmenten Scale und m:access in den Geregelten Markt geplant. Einen Zahlen-Ausblick für das laufende Jahr will FCR Immobilien in einigen Wochen präsentieren. Bislang ist nur – relativ unkonkret – von einer weiteren Gewinnverbesserung die Rede. Ausbauen will die Gesellschaft dabei den Anteil von Wohn-, Logistik und Wohnimmobilien im Portfolio. Von den Engagements im Hotelbereich wollen sich die Münchner hingegen trennen. Der Dividendenvorschlag für die kommende Hauptversammlung soll sich wie bereits kommuniziert in einer Range von 0,30 bis 0,40 Euro bewegen, was bezogen auf den Mittelwert einer Rendite von immerhin 2,7Prozent entspricht. Spannend wird hier, ob FCR den für die Ausschüttung notwendigen Bilanzgewinn auf AG-Basis tatsächlich so auch darstellen kann. Die Analysten von SMC Research haben die Aktie von FCR Immobilien zuletzt mit einem Kursziel von 14,10 Euro versehen.

Foto: Clipdealer

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.