Dass der Aktienkurs von United Labels in den ersten drei Monaten 2018 zwischenzeitlich bis über die Marke von 5 Euro klettern würde, hätten wohl nur hartgesottene Optimisten für möglich gehalten. Immerhin kostete der Anteilschein des Vermarkters von Comic-Lizenzthemen zu Ende Dezember 2017 gerade einmal 2,40 Euro. Aber so kann man sich täuschen. Das muss auch boersengefluester.de einräumen. Trotzdem bleiben wir dabei, dass die Bewertung des Small Caps ziemlich luftig ist. Für das laufende Jahr stellt CEO Peter Boder – gegenüber dem 2017er-Niveau von 30,33 Mio. Euro – um zwei bis sieben Prozent steigende Umsätze in Aussicht, was auf Erlöse zwischen 30,95 und 32,45 Mio. Euro hinauslaufen würde. Das Ergebnis vor Zinsen und Steuern (EBIT) soll in einer Bandbreite von 1,80 bis 2,80 Mio. Euro liegen. Dem steht zurzeit eine Marktkapitalisierung von knapp 30,50 Mio. Euro entgegen. Inklusive der Netto-Finanzverbindlichkeiten türmt sich der Unternehmenswert auf annähernd 42 Mio. Euro. Demnach würden die Münsteraner an der Börse mit dem 12,9fachen des von uns für 2018 erwarteten EBITDA gehandelt. Die Eigenkapitalquote erreicht – trotz der spürbaren Ergebnisverbesserung des Vorjahrs – gerade einmal 4,6 Prozent der Bilanzsumme. Die Finanzierung ist per Ende 2017 nicht fristenadäquat, wie es im Geschäftsbericht heißt. Theoretisch ist eine Kapitalerhöhung also nur eine Frage der Zeit. Immerhin spielt das höhere Kursniveau dem Unternehmen zurzeit stark in die Karten. Per saldo bleibt der Small Cap für boersengefluester.de ein ganz heißes Eisen, an das sich nur sehr risikobereite Investoren wagen sollten. Aber wer weiß: Vielleicht wird die „Uralt-Spekulation“ um einen Zusammenschluss mit einem größeren Wettbewerber aus dem Ausland irgendwann doch noch Realität.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 30,33 | 12,24 | 13,49 | 13,17 | 17,97 | 22,34 | 24,82 | |

| EBITDA1,2 | 2,57 | 1,52 | 0,40 | 1,51 | 0,31 | 1,10 | 1,33 | |

| EBITDA-Marge3 | 8,47 | 12,42 | 2,97 | 11,47 | 1,73 | 4,92 | 5,36 | |

| EBIT1,4 | 1,90 | 0,89 | -2,70 | 1,22 | 0,05 | 0,81 | 1,01 | |

| EBIT-Marge5 | 6,26 | 7,27 | -20,02 | 9,26 | 0,28 | 3,63 | 4,07 | |

| Jahresüberschuss1 | 0,38 | 0,34 | -0,99 | 0,77 | -0,21 | 0,45 | 0,63 | |

| Netto-Marge6 | 1,25 | 2,78 | -7,34 | 5,85 | -1,17 | 2,01 | 2,54 | |

| Cashflow1,7 | 2,14 | 0,80 | 2,78 | 1,16 | 1,59 | 1,72 | 0,80 | |

| Ergebnis je Aktie8 | 0,06 | 0,09 | -0,14 | 0,11 | -0,03 | 0,06 | 0,09 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: FRTG |

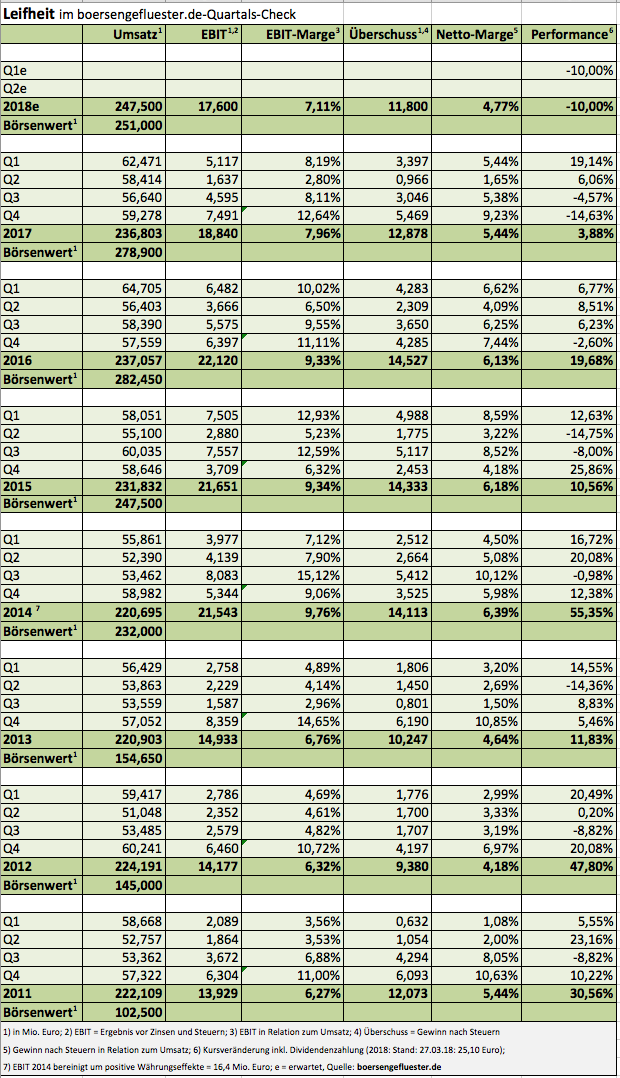

Übermäßig knackig ist die Investmentstory von Leifheit schon seit längerer Zeit nicht mehr. Dafür lieferte der Hersteller von Haushaltsprodukten in den vergangenen Quartalen einfach zu enttäuschende Zahlen, selbst wenn ein wesentlicher Teil der Belastungen auf das Konto der Neuordnung des Vertriebs im Markengeschäft geht. Zudem drückten Wechselkurseffekte und höhere Materialpreise aufs Ergebnis. Immerhin lief das Abschlussquartal 2017 für Leifheit ganz ordentlich, so dass die Finanzdaten im jetzt vorgelegten Geschäftsbericht weitgehend den Erwartungen entsprechen. Zudem zeigt sich, wie wichtig Muskelmasse in der Bilanz ist: So zahlt Leifheit für 2017 eine – gegenüber dem Vorjahr unveränderte – Basisdividende von 1,05 Euro, was auf einer Dividendenrendite von zurzeit fast 4,2 Prozent hinausläuft. Die Hauptversammlung findet am 30. Mai 2018 statt. Zur Einordnung: Im Vorjahr gab es neben der Sockelausschüttung noch einen Bonus von 0,40 Euro je Aktie. Das Ergebnis je Aktie fiel 2017 von 1,53 auf 1,35 Euro zurück. Prozentual schüttet Leifheit also mehr als drei Viertel des Konzerngewinns aus. Nicht unbedingt vom Hocker haut boersengefluester.de derweil die Prognose für das laufende Jahr, schließlich peilt das in Nassau (Rheinland-Pfalz) ansässige Unternehmen zum jetzigen Zeitpunkt nur ein Ergebnis vor Zinsen und Steuern (EBIT) zwischen 17 und 18 Mio. Euro an – nach 18,84 Mio. Euro im Vorjahr. Abermals spiegeln sich hier negative Währungseffekte sowie ungünstigere Materialpreise wider. Zudem hat sich nun auch Leifheit das Thema Digitalisierung stärker auf die Fahnen geschrieben. Die Kosten hierfür lassen sich an anderer Stelle nur teilweise einsparen. Eine Halten-Position ist die Aktie für uns aber trotzdem – schon allein aufgrund der attraktiven Dividendenrendite. Zudem wird der Titel – bezogen auf den Enterprise Value (Marktkapitalisierung plus Netto-Finanzschulden) – nur mit dem knapp Elffachen des für 2018 zu erwartenden EBITDA gehandelt. Für Leifheit-Verhältnisse ist das vergleichsweise moderat.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 236,80 | 234,20 | 234,04 | 271,60 | 288,32 | 251,52 | 258,29 | |

| EBITDA1,2 | 25,25 | 20,01 | 18,10 | 27,30 | 27,89 | 10,28 | 15,00 | |

| EBITDA-Marge3 | 10,66 | 8,54 | 7,73 | 10,05 | 9,67 | 4,09 | 5,81 | |

| EBIT1,4 | 18,84 | 13,06 | 9,88 | 18,78 | 20,07 | 2,77 | 6,02 | |

| EBIT-Marge5 | 7,96 | 5,58 | 4,22 | 6,91 | 6,96 | 1,10 | 2,33 | |

| Jahresüberschuss1 | 12,88 | 8,41 | 5,83 | 12,53 | 14,18 | 1,21 | 3,20 | |

| Netto-Marge6 | 5,44 | 3,59 | 2,49 | 4,61 | 4,92 | 0,48 | 1,24 | |

| Cashflow1,7 | 7,22 | 10,19 | 15,89 | 4,03 | 16,44 | 14,02 | 20,78 | |

| Ergebnis je Aktie8 | 1,35 | 0,88 | 0,61 | 1,32 | 1,49 | 0,13 | 0,34 | |

| Dividende8 | 1,05 | 1,05 | 0,55 | 1,05 | 1,05 | 0,70 | 1,05 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: KPMG |

Manchmal ist Börse simple Arithmetik: „Enttäuschende Prognose, aber die Aktie sieht auf dem gegenwärtigen Niveau unterbewertet aus“, lautet das aktuelle Fazit der ODDO BHF-Analysten für den Anteilschein von Berentzen. Dieser Einschätzung kann sich boersengefluester.de gut anschließen, auch wenn die Meldungslage des Getränkeherstellers in den vergangenen Monaten alles andere als erfreulich war. Andererseits kostet die Berentzen-Aktien gegenwärtig auch „nur“ noch 7,50 Euro – und nicht mehr 12,50 Euro, wie im vergangenen Sommer. Grund für den jüngsten Kursdip nach unten, waren gar nicht mehr so sehr die Zahlen für 2017. Die lagen mit Erlösen von 172,1 Mio. Euro sowie einem Ergebnis vor Zinsen und Steuern (EBIT) von 9,2 Mio. Euro gerade noch im Rahmen der ohnehin gesenkten Erwartungen. Und auch die um 3 Cent auf 0,22 Euro gesenkte Dividende ist zu verschmerzen. Vielmehr hatten sich die Investoren von Vorstand Oliver Schwegmann einen forscheren Ausblick für 2018 erhofft, als die jetzt in Aussicht gestellten Erlöse zwischen 170,1 und 178,9 Mio. Euro – bei einem EBIT in einem Korridor von 9,6 bis 10,6 Mio. Euro. Zu beachten ist allerdings, dass in der auf den ersten Blick wenig ambitionierten Erlösvorschau ein bilanztechnischer Minderungseffekt von rund 12 Mio. Euro bereits enthalten ist. Ergebnistechnisch erhofft sich Berentzen die größten Zuwächse in den Bereichen Alkolholfreie Getränke beziehungsweise Frischsaftsysteme. Dabei hat sich das Unternehmen zur Umsetzung der Ziele organisatorisch neu aufgestellt und verstärkt punktuell zudem die Vertriebs- und Marketingaktivitäten. Der Börsenwert von Berentzen beträgt zurzeit rund 71,6 Mio. Euro, was angesichts der für 2018 avisierten operativen Ergebnisse in der Tat nicht sonderlich ambitioniert wirkt. Antizyklisch agierenden Investoren könnte sich also eine gute Einstiegschance bieten. Als Kursziel nennt ODDO BHF 9 Euro. Damit wäre der Small Cap immerhin eine 20-Prozent-Chance.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 172,13 | 162,17 | 167,40 | 154,59 | 146,11 | 174,22 | 185,65 | |

| EBITDA1,2 | 16,41 | 17,33 | 18,36 | 14,13 | 15,30 | 16,70 | 16,00 | |

| EBITDA-Marge3 | 9,53 | 10,69 | 10,97 | 9,14 | 10,47 | 9,59 | 8,62 | |

| EBIT1,4 | 9,22 | 9,80 | 9,81 | 5,21 | 6,65 | 8,30 | 7,71 | |

| EBIT-Marge5 | 5,36 | 6,04 | 5,86 | 3,37 | 4,55 | 4,76 | 4,15 | |

| Jahresüberschuss1 | 2,56 | 5,17 | 4,93 | 1,23 | 3,66 | 2,10 | 0,87 | |

| Netto-Marge6 | 1,49 | 3,19 | 2,95 | 0,80 | 2,51 | 1,21 | 0,47 | |

| Cashflow1,7 | 4,12 | 5,59 | 16,61 | 13,63 | 11,62 | 4,91 | -3,06 | |

| Ergebnis je Aktie8 | 0,27 | 0,55 | 0,52 | 0,13 | 0,39 | 0,22 | 0,09 | |

| Dividende8 | 0,22 | 0,28 | 0,28 | 0,13 | 0,22 | 0,22 | 0,09 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: PricewaterhouseCoopers |

Kennen Sie schon unseren wöchentlichen Newsletter BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie!

Kennen Sie schon unseren wöchentlichen Newsletter BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie!