Eine anständige Klatsche musste sich die Aktie von Softing zur Vorlage des Geschäftsberichts 2016 abholen. Um immerhin sieben Prozent auf 11,50 Euro verlor der Anteilschein des Anbieters von Messtechnikprodukten an Wert und fiel damit auf das Niveau von Ende 2016 zurück. Dabei hat Vorstandschef und Großaktionär Wolfgang Trier seine zuletzt genannten Prognosen (Umsatz: 80 bis 85 Mio. Euro, EBIT: 7 bis 8 Mio. Euro) zumindest eingelöst, wenn auch nicht gerade mit viel Puffer nach unten. So weist Softing für das vergangene Jahr Erlöse von 80,42 Mio. Euro und ein Ergebnis vor Zinsen und Steuern (EBIT) von 7,16 Mio. Euro (Vorjahr: 5,47 Mio. Euro) aus. Das um aktivierte Entwicklungsleistungen und deren Abschreibungen sowie den Effekten aus der bilanziellen Kaufpreisverteilung der jüngsten Übernahmen bereinigte operative EBIT erreichte knapp 6,70 Mio. Euro – nach 7,11 Mio. Euro im Jahr zuvor. Gespeist wurde der deutliche Zuwachs beim „normalen“ EBIT freilich durch eine kräftige Ausweitung der sonstigen betrieblichen Erträge, deren Ursprünge alles andere als erfreulich sind.

Zum einen wirkte sich hier eine Kaufpreisminderung für die im Mai 2014 erworbene OLDI (Online Development Inc.) von 4,1 Mio. Euro positiv aus, weil die US-Gesellschaft ihre Erlösziele verfehlt hatte. Darüber hinaus gab es eine Versicherungsleistung von etwa 700.000 Euro, resultierend aus dem Brand vom Februar 2015 bei der Tochter Messen und Testen GmbH aus Kirchentellinsfurt (Baden-Württemberg). Zur Einordnung: Hätte OLDI die Umsatzplanung nicht gerissen, wäre aus dem Plus an Einnahmen wohl ein zusätzlicher Ergebnisbeitrag von umgerechnet circa 2,4 Mio. Euro entstanden. So muss sich Softing damit begnügen, dass die enttäuschende Entwicklung in Amerika nicht noch stärkere Furchen im Konzernabschluss hinterlassen hat. Ein Indiz dafür ist der vergleichsweise moderate Rückgang des operativen EBIT im vergangenen Jahr. Derweil zeigte sich Vorstandschef Trier kürzlich auf der Prior-Kapitalmarktkonferenz zuversichtlich, dass der Investitionsstau in den USA sich bald lösen sollte und zu einem „massiv gegenläufigen Effekt“ führen könnte. Immerhin handelt es sich bei dem US-Business in der Regel um sehr margenstarke Aufträge.

So ganz traut Trier, der auch politisch kein Blatt vor den Mund nimmt, der allgemeinen Großwetterlage aber wohl doch nicht. Anders ist kaum zu erklären, dass seine Prognose für das laufende Jahr – zumindest zum jetzigen Zeitpunkt – sehr zurückhaltend rüberkommt: „Wir streben einen Umsatz von mehr als 80 Mio. Euro und ein EBIT von rund 6 Mio. Euro an. Wie immer werden wir unsere Ziele im Jahresverlauf konkretisieren.“ Zur Einordnung: Für das Betriebsergebnis hatten sich die meisten Börsianer eher Größenordnungen von 7 bis 8 Mio. Euro vorgestellt. Und auch in Sachen Übernahmeziele hält sich der Manager weitgehend bedeckt in seinem Vorwort des Geschäftsberichts – mit hoher Wahrscheinlichkeit eine Konsequenz aus den nicht zustande gekommenen Akquisitionen der vergangenen Quartale. Dabei hatte Softing die Dividende für 2015 – zur Schonung der Liquidität für mögliche Zukäufe – bereits von 0,25 auf 0,15 Euro je Aktie gekürzt. Nun eine halbe Rolle rückwärts: Für 2016 will die Gesellschaft aus Haar bei München 0,20 Euro pro Anteilschein auskehren. Die Hauptversammlung findet am 3. Mai 2017 statt, aber ein Renditewert ist die Softing-Aktie eh nicht. Was tun als Anleger? Vermutlich am besten in dem Titel engagiert bleiben. Bei einer Marktkapitalisierung von 80 Mio. Euro ist das Unternehmen mittlerweile sehr moderat bewertet – freilich fehlen auch die großen Kurstreiber momentan.

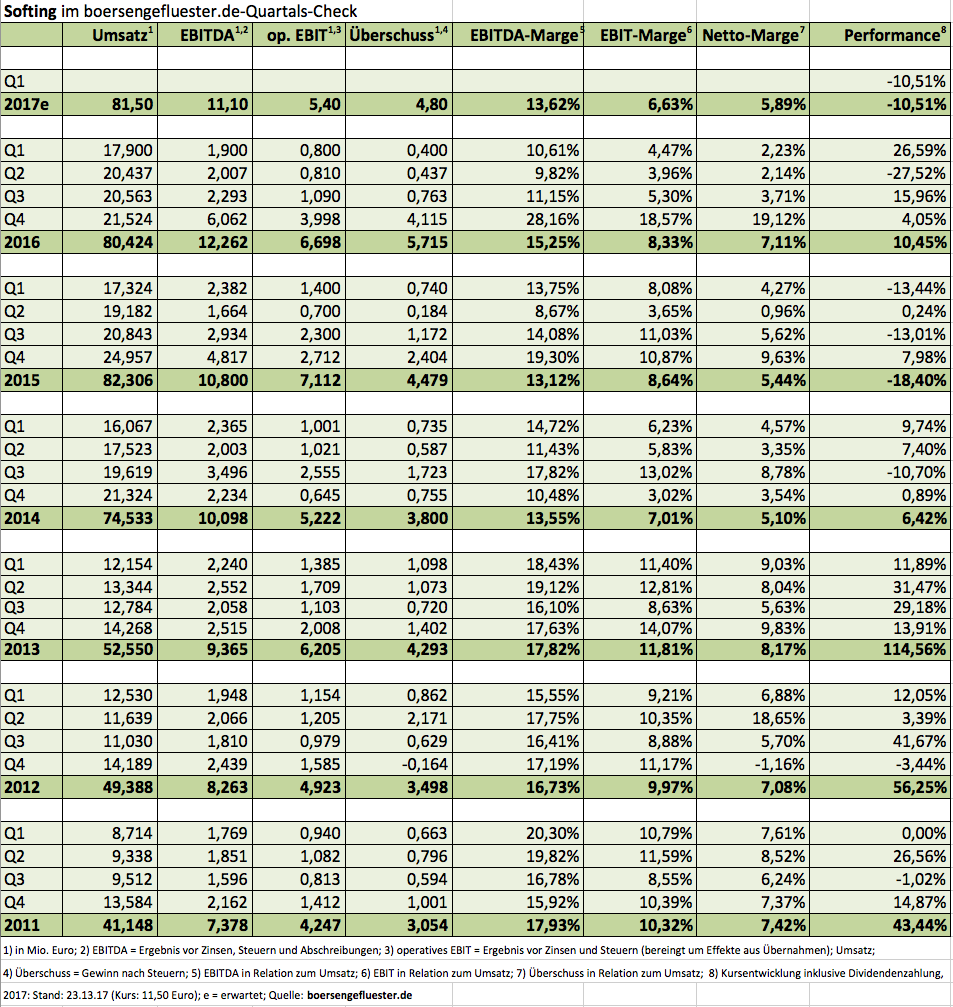

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||

| Umsatzerlöse1 | 78,71 | 83,89 | 91,07 | 77,60 | 84,69 | 98,31 | 112,60 | |

| EBITDA1,2 | 6,84 | 9,02 | 12,12 | 7,76 | 9,07 | 9,73 | 13,92 | |

| EBITDA-Marge3 | 8,69 | 10,75 | 13,31 | 10,00 | 10,71 | 9,90 | 12,36 | |

| EBIT1,4 | 2,35 | 4,08 | 4,30 | -3,93 | -0,48 | 0,76 | -2,72 | |

| EBIT-Marge5 | 2,99 | 4,86 | 4,72 | -5,06 | -0,57 | 0,77 | -2,42 | |

| Jahresüberschuss1 | 0,73 | 3,33 | 2,93 | -4,58 | -0,07 | -1,18 | -5,71 | |

| Netto-Marge6 | 0,93 | 3,97 | 3,22 | -5,90 | -0,08 | -1,20 | -5,07 | |

| Cashflow1,7 | 3,56 | 9,43 | 10,37 | 4,91 | 11,05 | 3,82 | 9,10 | |

| Ergebnis je Aktie8 | 0,10 | 0,38 | 0,31 | -0,50 | 0,01 | -0,13 | -0,63 | |

| Dividende8 | 0,13 | 0,13 | 0,04 | 0,04 | 0,10 | 0,10 | 0,13 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Rödl & Partner |

Foto: pixabay