Auf den ersten Blick erschließt sich dem Anleger nicht, welches Potenzial im Kassenhersteller Vectron Systems steckt. So hat sich der Aktienkurs nach steilem Anstieg in den vergangenen sechs Monaten beinahe halbiert und auch die Unternehmenszahlen des dritten Quartals waren alles andere als erbaulich. Dennoch schlummert in der Vectron-Aktie erhebliche Fantasie. Zusammen mit Coca Cola wollen die Münsteraner im zweiten Quartal 2018 das Restaurantportal GetHappy starten, das auf der bisherigen Marketingplattform bonVito aufbaut. Damit will das Unternehmen in ganz neue Umsatzregionen vorstoßen. Bis es so weit ist drohen noch ein paar „Schlaglöcher“ – wie sich Thomas Stümmler, Vorstand und Großaktionär von Vectron, ausdrückt. Boersengefluester.de hat den Manager sowohl auf der von GBC organisierten MKK Münchner Kapitalmarkt Konferenz als auch auf der Prior Kapitalmarktkonferenz in der Nähe von Frankfurt getroffen und mit ihm Chancen und Risiken der künftigen Entwicklung diskutiert. Vor genau einem Jahr sorgte er mit der Äußerung für Aufsehen: „Wenn man glaubt, dass bonVito klappt, muss man an den aktuellen Kurs wohl noch eine Null dranhängen.“ Damals stand der Kurs bei rund 14 Euro (bereinigt um die Gratis-Kapitalerhöhung aus Gesellschaftsmittel im Verhältnis 4 zu 1; unbereinigt 55 Euro). Boersengefluester.de hatte HIER ausführlich berichtet.

[shortcodedisplaychart isin=”DE000A0KEXC7″ ct=”3Y” cwidth=”595″ cheight=”350″]

Vectron baut und verkauft Kassensysteme. In Deutschland sind die Münsteraner bei Gastronomiebetrieben und Bäckereien – mit einem Marktanteil von knapp einem Viertel – unangefochtener Marktführer. „Der Nächste liegt bei etwa vier Prozent“, sagt Stümmler. „Die Großen, wie zum Beispiel Sharp, haben sich aus dem Markt zurückgezogen.“ Denn heute kommt es mehr auf die maßgeschneiderte Software als auf die reinen Registrierkassen an. Daher tummeln sich in diesem Bereich auch sehr viele Softwarehäuser mit geringen Marktanteilen. Das Geschäft war Ende 2016 und in der ersten Hälfte dieses Jahres geprägt von kräftigen Umsatzsteigerungen. Diese waren beeinflusst von einer Gesetzesänderung, die Gastronomen verpflichtet manipulationssichere Kassensysteme zu installieren. Eigentlich war die Deadline für die Umstellung bereits der 31. Dezember 2016. Doch Stümmler erklärt, dass viele Gastronomiebetriebe bis zum allerletzten Moment mit dieser einschneidenden Investition warteten. So hätten auch jetzt 35 bis 40 Prozent noch immer nicht umgestellt, denn Schwarzgeld spiele eine nicht unerhebliche Rolle im Gastronomiegewerbe – der Grund für die gesetzliche Maßnahme.

Vectron baut und verkauft Kassensysteme. In Deutschland sind die Münsteraner bei Gastronomiebetrieben und Bäckereien – mit einem Marktanteil von knapp einem Viertel – unangefochtener Marktführer. „Der Nächste liegt bei etwa vier Prozent“, sagt Stümmler. „Die Großen, wie zum Beispiel Sharp, haben sich aus dem Markt zurückgezogen.“ Denn heute kommt es mehr auf die maßgeschneiderte Software als auf die reinen Registrierkassen an. Daher tummeln sich in diesem Bereich auch sehr viele Softwarehäuser mit geringen Marktanteilen. Das Geschäft war Ende 2016 und in der ersten Hälfte dieses Jahres geprägt von kräftigen Umsatzsteigerungen. Diese waren beeinflusst von einer Gesetzesänderung, die Gastronomen verpflichtet manipulationssichere Kassensysteme zu installieren. Eigentlich war die Deadline für die Umstellung bereits der 31. Dezember 2016. Doch Stümmler erklärt, dass viele Gastronomiebetriebe bis zum allerletzten Moment mit dieser einschneidenden Investition warteten. So hätten auch jetzt 35 bis 40 Prozent noch immer nicht umgestellt, denn Schwarzgeld spiele eine nicht unerhebliche Rolle im Gastronomiegewerbe – der Grund für die gesetzliche Maßnahme.

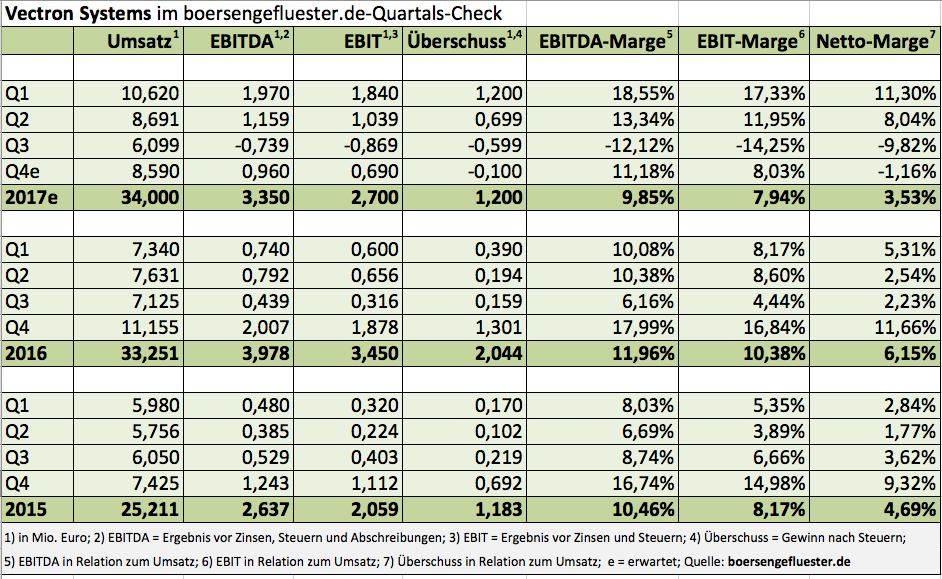

Bereits in der zweiten Jahreshälfte kam der Nachfrageschub zum Erliegen. Im dritten Quartal ist Vectron sogar – wegen der Entwicklungskosten für GetHappy – in die Verlustzone gerutscht. Im vierten Quartal 2017 sollten umfangreiche Marketingmaßnahmen das Geschäft beleben. Wenn wir die Physiognomie von Stümmler richtig deuten, dann hat das wohl nicht so wirklich geklappt. Im ganzen Jahr 2017 wird der Umsatz kaum die Vorjahreserlöse übersteigen. Der Jahresüberschuss wird voraussichtlich bei wenig mehr als der Hälfte des Vorjahrs liegen. Erhebliche Aufwendungen für die Entwicklung schlagen hier zu Buche. Ab Anfang 2018 können Steuerbeamte in den Gastronomiebetrieben unangekündigte Kontrollen durchführen. Tun sie dieses intensiv, könnte das positive Auswirkungen auf das Vectron-Geschäft haben. Doch Stümmler ist auch darauf vorbereitet, dass „wir 2018 ein Schlagloch mitnehmen müssen. “Einen „einstelligen Millionenbetrag Verlust“ will er nicht ausschließen. „Doch 2019 wird hervorragend.“ Denn 2020 müssen alle Kassensysteme einem neuen einheitlichen Standard genügen. Verweigerer drohen Strafen von 5000 Euro. Weil Stümmler seine „Pappenheimer“ kennt, die sich staatlicher Überwachungen nur sehr ungern unterziehen, erwartet er auch zu Beginn des Jahres 2020 eine anhaltend rege Nachfrage nach innovativen Kassensystemen.

Doch das angestammte Geschäft rechtfertigt kaum die aktuellen Börsenkurse. Malte Schaumann, Analyst bei Warburg Research, bewertet in seiner Vectron-Analyse das Basisgeschäft mit 14 Euro – sollte die neue Plattform nicht reüssieren. Doch das erwarten die Wenigsten. Auch unter den knapp 100 Teilnehmern der Prior Kapitalmarktkonferenz ist die Stimmung für die Vectron-Aktie eher positiv. Das liegt an der Fantasie, die in der integrierten Plattform GetHappy steckt. Stümmler verweist bei den Chancen von GetHappy gern auf die ebenfalls börsennotierte takeaway.com. 2016 hat das Unternehmen mit 112 Mio. Euro Umsatz mehr als 30 Mio. Euro Verlust eingefahren. Zum Halbjahr 2017 legte der Umsatz um gut die Hälfte auf 77 Mio. Euro zu. Unterm Strich verdoppelte sich der Halbjahresverlust auf mehr als 20 Mio. Euro. Der größte Kostenfaktor mit knapp 60 Mio. Euro waren die Marketingaufwendungen. Bewertet ist takeaway.com aktuell mit gut 2 Mrd. Euro. Vectron bringt derzeit lediglich gut 130 Mio. Euro auf die Waage.

Doch das angestammte Geschäft rechtfertigt kaum die aktuellen Börsenkurse. Malte Schaumann, Analyst bei Warburg Research, bewertet in seiner Vectron-Analyse das Basisgeschäft mit 14 Euro – sollte die neue Plattform nicht reüssieren. Doch das erwarten die Wenigsten. Auch unter den knapp 100 Teilnehmern der Prior Kapitalmarktkonferenz ist die Stimmung für die Vectron-Aktie eher positiv. Das liegt an der Fantasie, die in der integrierten Plattform GetHappy steckt. Stümmler verweist bei den Chancen von GetHappy gern auf die ebenfalls börsennotierte takeaway.com. 2016 hat das Unternehmen mit 112 Mio. Euro Umsatz mehr als 30 Mio. Euro Verlust eingefahren. Zum Halbjahr 2017 legte der Umsatz um gut die Hälfte auf 77 Mio. Euro zu. Unterm Strich verdoppelte sich der Halbjahresverlust auf mehr als 20 Mio. Euro. Der größte Kostenfaktor mit knapp 60 Mio. Euro waren die Marketingaufwendungen. Bewertet ist takeaway.com aktuell mit gut 2 Mrd. Euro. Vectron bringt derzeit lediglich gut 130 Mio. Euro auf die Waage.

Und genau hier sieht Stümmler erkleckliches Kurspotenzial. Allein in Deutschland sieht er für Vectron ein Umsatzpotenzial auf der GetHappy-Plattform von 100 Mio. bis 200 Mio. Euro im Jahr. Er rechnet vor: „Es gibt 210.000 Gastronomiebetriebe in Deutschland. Wenn wir in den kommenden Jahren nur die Hälfte konvertieren können und einen durchschnittlichen Umsatz mit diesen Betrieben von rund 100 Euro im Monat machen, dann kommen wir schon auf mehr als 100 Mio. Euro Umsatz.“ Dabei legt er nur eine Provision von etwa fünf Prozent der Restauranterlöse zugrunde. Wettbewerber wie Lieferheld.de oder Lieferando.de sollen angeblich 15 Prozent kassieren und durchschnittliche Umsätze je Gastro-Betrieb von mehr als 300 Euro monatlich erzielen.

[basicinfoboxsc isin=”DE000A0KEXC7″]

Was macht Stümmler nun so zuversichtlich, dass er mit GetHappy Erfolg haben wird? Ein wesentlicher Faktor ist Kooperationspartner Coca Cola. In Deutschland betreuen 750 Verkäufer etwa 95 Prozent aller Gastronomiebetriebe. Bei acht besuchten Restaurants pro Mitarbeiter täglich und 20 Arbeitstagen im Monat, werden theoretisch alle deutschen Gastronomiebetriebe in zwei Monaten – oder sechsmal in Jahr – persönlich besucht. Diese Marketingpower steht GetHappy zur Verfügung. Dafür teilt sich Vectron die Erlöse mit Coca Cola, muss dafür aber kein eigenes Geld – wie etwa takeaway.com – in die Hand nehmen. Die genaue Aufteilung will Stümmler nicht verraten, lässt aber durchblicken, dass der größere Teil bei seinem Unternehmen bleibt. „Coca Cola ist hauptsächlich an den Daten interessiert“, so Stümmler. Damit wollen die Brausehersteller die eigene Produktpalette, die Produktion und Distribution optimieren. Hier sieht Stümmler auch Potenzial mit anderen Kunden. So erzählt er unter vorgehaltener Hand, dass selbst die größten Brauereien nicht wüssten, welchen Einfluss beispielsweise das Wetter auf den Biergenuss hätte. Wenn künftig die Restaurants, Kneipen und Imbisse digital vernetzt sind, können die Hersteller schneller Daten über die Akzeptanz ihrer Produkte erhalten und ihre Kunden optimal beliefern. Natürlich denkt Stümmler langfristig auch an den internationalen Rollout. Die Kooperation mit Coca Cola beschränkt sich derzeit jedoch auf Deutschland.

[shortcodedisplaychart isin=”DE000A0KEXC7″ ct=”1Y” cwidth=”595″ cheight=”350″]

Nach dem Abflauen des Hypes, der nach Ansicht Stümmlers vornehmlich von privaten Investoren ausgelöst wurde, könnte die Vectron-Aktie bei 20 Euro einen Boden gefunden haben. Bei diesem Kurs ist das Internetgeschäft kaum eingepreist. Das Modell von Warburg Research errechnet ein Kursziel von 30 Euro. Das sind rund 50 Prozent Potenzial – ein günstiges Chance-Risiko-Verhältnis. Investoren müssen jedoch damit rechnen, dass ein flaues Geschäft im vierten Quartal und ein Verlust im kommenden Jahr die Stimmung und die Notierung belasten. Hier könnten sich gute Gelegenheiten für eine Aufstockung der Position bieten. Die Wahrscheinlichkeit, dass GetHappy am Ende ein Erfolg wird, ist nach Auffasung von Stümmler jedenfalls “wesentlich höher, als es die meisten Leute auf dem Radar haben” – so das Fazit des Managers auf der MKK in München. Aufgrund der Marktenge sollten Orders für die im Scale gelistete Aktie streng limitiert werden.

[financialinfobox wkn=”A0KEXC”]

Foto: Pixabay

Über den Autor: Stefan Otto ist seit vielen Jahren ein profunder Kenner der heimischen Small-Cap-Szene. Er gehörte zu den Gründungsredakteuren von BÖRSE ONLINE und hat seit dem in verschiedenen Unternehmen, teilweise auf Vorstandsebene, gearbeitet. Für boersengefluester.de schreibt Otto – wie könnte es anders sein – über aussichtsreiche deutsche Aktien.

Über den Autor: Stefan Otto ist seit vielen Jahren ein profunder Kenner der heimischen Small-Cap-Szene. Er gehörte zu den Gründungsredakteuren von BÖRSE ONLINE und hat seit dem in verschiedenen Unternehmen, teilweise auf Vorstandsebene, gearbeitet. Für boersengefluester.de schreibt Otto – wie könnte es anders sein – über aussichtsreiche deutsche Aktien.