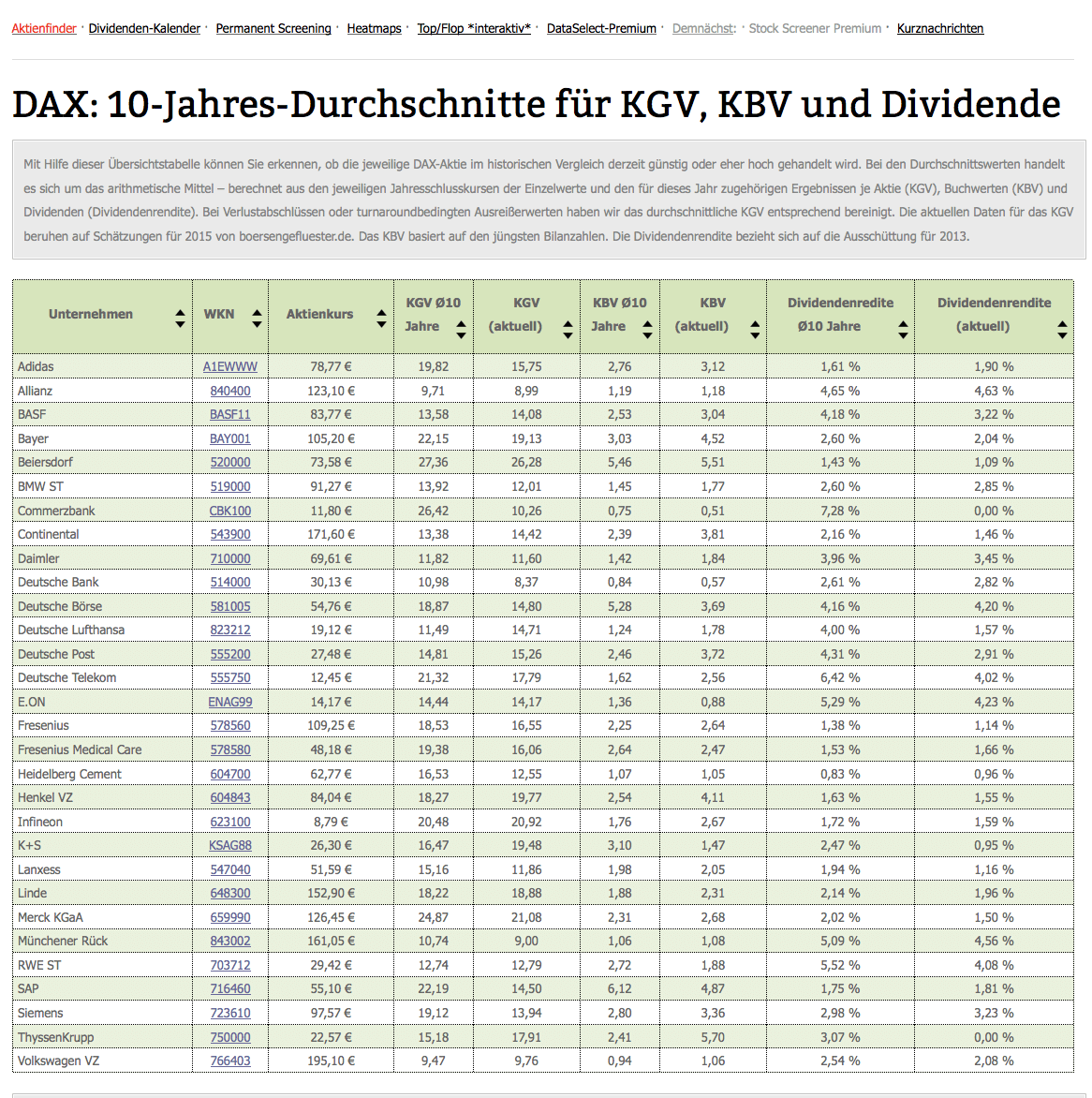

Auf diese neue Übersichtstabelle sind wir besonders stolz – vermutlich auch, weil es so lange gedauert hat, bis sie fertig war. Manchmal steckt der Teufel eben im Detail. Dafür glänzt dieses DAX-Tableau aber auch mit Informationen, die Sie sonst nicht so schnell bekommen. Boersengefluester.de hat stapelweise Bilanzen ausgewertet und für die wichtigsten Bewertungskennzahlen Zehn-Jahres-Durchschnitte berechnet: Kurs-Gewinn-Verhältnis (KGV), Kurs-Buchwert-Verhältnis (KBV) und Dividendenrendite. Wichtig: Sämtliche Mittelwerte werden täglich aktualisiert, es fließen also auch die aktuellen Daten des laufenden Jahres mit ein. Das gilt natürlich auch für die Angaben zum aktuellen KGV, dem Buchwert oder der Dividendenrendite. Klare Sache: Auch hier stammen sämtliche Daten von boersengefluester.de – es handelt sich also nicht um eine von einem großen Datendienstleister zugekaufte Standardware.

Während die Ermittlung von durchschnittlichen Dividendenrenditen und Buchwerten noch vergleichsweise wenig Probleme bereitet, sorgt das KGV in Einzelfällen für irritierende Ergebnisse – zumindest, wenn man sie ungefiltert übernimmt. Gerade in Umbruchsituationen oder wirtschaftlichen Abschwungphasen kann es mitunter vorkommen, dass Gesellschaften sehr niedrige Ergebnisse ausweisen, die knapp an der Nulllinie schrammen. In diesem Fall schießt das KGV massiv nach oben und verfälscht komplett den Mittelwert. Beispiel BMW: Während der Krisenjahre 2008 und 2009 lag das KGV für den Autobauer zwischen 44 und 102. Als Referenzwert taugen solchen Größenordnungen sicher nicht. In solchen Fällen hat boersengefluester.de Begrenzungsmarken gezogen, um am Ende zu sinnvollen Ergebnissen zu kommen.

Eine Aufgabe können wir Ihnen aber nicht ohne weiteres abnehmen. Zwar liefert der Vergleich des gegenwärtigen Bewertungsniveaus mit dem historischen Mittelwert grundsätzlich super nutzwertige Informationen. Mitunter kann der Zirkelschluss „Aktuelles KGV ist niedriger als das historische KGV. Also ist die Aktie günstig bewertet.“ jedoch zu falschen Entscheidungen führen. Anleger sollten sich daher stets fragen, ob sich die wirtschaftlichen Rahmenbedingungen für das Unternehmen womöglich radikal geändert haben und somit auch eine fundamentale Neueinschätzung nötig ist. Beispiele sind etwa die Bereiche konventionelle Stromversorger, Telekommunikation und Alternative Energien. Aber auch im Finanzsektor und in etlichen Techsektoren hat sich den vergangenen Jahren viel verändert. Dementsprechend haben sich die als fair erachteten Bewertungsniveaus deutlich verschoben.

[sws_grey_box box_size=”585″]Einfach HIER KLICKEN und kommen Sie zu der aktuellen Übersichtstabelle, die Sie ab sofort übrigens auch im Menüpunkt „Wissen“ unter der Bezeichnung „DAX-Aktien-im-Zehn-Jahres-Check“ direkt ansteuern können.[/sws_grey_box]