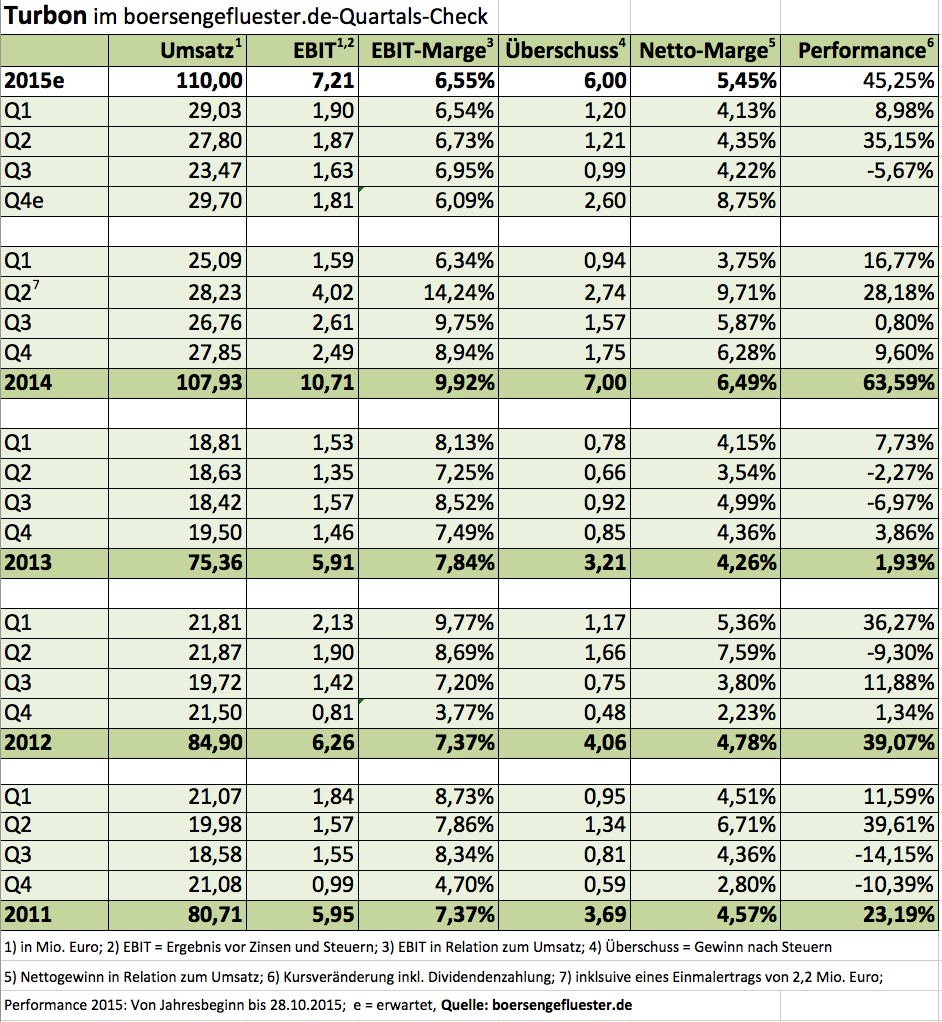

Jetzt heißt es genau aufpassen: Nachdem bei Turbon Umsatz und Ergebnis zum Halbjahr noch „voll im Plan” lagen, hat sich die Situation bei dem Anbieter von Drucker-Kartuschen zuletzt deutlich eingetrübt. So kam die Gesellschaft aus Hattingen an der Ruhr im dritten Quartal 2015 auf einen Umsatz von knapp 23,5 Mio. Euro. Zwar sticht Q3 bei Turbon nahezu regelmäßig nicht gerade positiv hervor. Diesmal fielen die Bremsspuren gegenüber den beiden Auftaktquartalen aber besonders deutlich aus. Umso bemerkenswerter ist, wie gut Turbon die Marktschwäche in Europa und den USA bislang abfedern konnte. Obwohl die Erlöse gegenüber dem direkten Vorquartal um stattliche 15,6 Prozent schmolzen, fiel das Ergebnis vor Zinsen und Steuern (EBIT) „nur” um 12,8 Prozent ab. Das Unternehmen spricht in diesem Zusammenhang von „erfolgreichen Kostenreduktionsmaßnahmen”. Die EBIT-Marge bewegte sich mit 6,95 Prozent im dritten Quartal 2015 sogar auf dem bislang höchsten Niveau im laufenden Jahr. Doch dieses Niveau werden die Ruhrgebietler aus der Nähe von Witten nicht halten können. Dementsprechend interessant wird, wie sich der zuletzt in die stabile Seitenlage übergegangene Aktienkurs entwickeln wird.

Meist sind Q3 und Q4 ohnehin nicht die beste Zeit für die Turbon-Aktie. Das hat einen einfachen Grund: Insbesondere für 2014 und 2013 hat das Unternehmen super attraktive Dividenden vorgeschlagen. Dementsprechend haben viele Investoren bereits vor der Ankündigung und bis zur Hauptversammlung bei dem Small Cap zugegriffen. Nach der Ausschüttung – mit dem entsprechenden Dividendenabschlag – kehrte dann erstmal Ruhe ein. Ohne nahende Ausschüttung fehlte einfach der entscheidende Kurstreiber. Immerhin hat Turbon jetzt an anderer Front Vollzug gemeldet und die Embatex AG aus Feldkirchen in Kärnten übernommen. Zuletzt hatte Turbon regelmäßig betont, „den Markt bezüglich potenzieller Übernahmekandidaten zu sondieren”. Embatex produziert für Distributoren und Handelsketten deren Eigenmarken bei Tonerkartuschen und Tintenpatronen. Dem Vernehmen nach arbeiten Turbon und die Österreicher bereits seit rund zwei Jahren zusammen. Bilanziell führt die Akquisition zunächst zu einem einmaligen Sonderertrag von rund 1,6 Mio. Euro. Demnach hat das Turbon-Management auch die Ergebnisprognosen für 2015 angepasst und rechnet nun mit einem Ergebnis vor Steuern von rund 8 Mio. Euro. Bislang lag die Vorschau hier bei „mindestens 6,5 Mio. Euro”. Nach Abzug des außerordentlichen Effekts bleiben 6,4 Mio. Euro übrig. Mit anderen Worten: Turbon hat die ursprüngliche Ergebnisprognose für 2015 also leicht eingedampft.

[shortcodedisplaychart isin=”DE0007504508″ ct=”1Y” cwidth=”595″ cheight=”350″]

Für das kommende Jahr rechnet Vorstandssprecher Aldo DeLuca mit einem Anstieg der Erlöse von 110 auf mehr als 120 Mio. Euro. Welchen Anteil an dem Zuwachs Embatex hat, lässt sich derzeit noch nicht abschätzen, da die Gesellschaft keine Zahlen publiziert. Immerhin geht DeLuca aber von einem Plus beim operativen Ergebnis aus. Das könnte ein Hinweis darauf sein, dass sich die Marktschwäche nicht unbedingt dauerhaft eingetrübt hat. Am 12. November steht der komplette Neun-Monats-Bericht an. Vermutlich werden Investoren dann schon etwas klarer sehen. Bewertungsmäßig bewegt sich das Papier für boersengefluester.de derzeit im neutralen Bereich. Beim gegenwärtigen Kurs von 18,09 Euro kommt der Small Cap auf eine Marktkapitalisierung von 59,6 Mio. Euro. Das entspricht etwa dem 2,15-fachen des zum Halbjahr ausgewiesenen Eigenkapitals. Gegen die Relation ist wohl nichts einzuwenden. Inklusive der Nettofinanzverbindlichkeiten von rund 20 Mio. Euro türmt sich der Unternehmenswert (Enterprise Value) auf gut 79 Mio. Euro, was etwa dem Faktor elf des von boersengefluester.de für 2016 erwarteten EBIT entspricht. Wenn die Geschäfte von Turbon nicht noch weiter einknicken, wäre auch dieses Multiple relativ moderat. Doch Fakt ist auch: Die Unsicherheit hat nach den Vorabzahlen für Q3 definitiv zugenommen. Für den Rest des Jahres erwarten wir jedenfalls keine überdurchschnittlich gute Performance mehr für den Titel. Das kann sich in wenigen Monaten aber bereits wieder ändern. Für langfristig orientierte Dividendenanleger gibt es also keinen zwingenden Grund, jetzt Hals über Kopf auszusteigen. Zudem fiel auch die Reaktion der Börse auf das schwache Q3-Geschäft relativ entspannt aus. Der Kurs bewegte sich nur ganz leicht Richtung Süden.

[basicinfoboxsc isin=”DE0007504508″]

[financialinfobox wkn=”750450″]