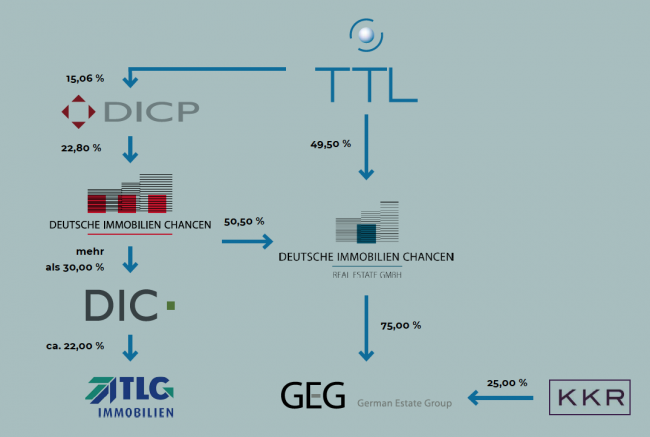

Welten liegen zwischen den Halbjahresberichten 2018 und 2017 der TTL Beteiligungs- und Grundbesitz-AG. Mit einem Ergebnis vor Steuern von knapp 1,51 Mio. Euro hat die auf den Bereich Gewerbeimmobilien fokussierte Beteiligungsgesellschaft den entsprechenden Vorjahreswert von 148.000 Euro um ein Vielfaches übertroffen. Die korrespondierende Zuwachsrate von 919 Prozent sollten Anleger freilich nicht überinterpretieren, sie ist in erster Linie der niedrigen Vergleichsbasis des damals noch als TTL Information Technology firmierenden Unternehmens geschuldet. Dennoch ist es bemerkenswert, welchen Wandel TTL durch die vielen Kapitaleinbringungen vollzogen vollzogen hat: Den Wert des Portfolios beziffert der Vorstandsvorsitzende Theo Reichert zum Halbjahr auf fast genau 75 Mio. Euro. Der Löwenanteil entfällt dabei auf das mittelbare Investment an dem Immobilien-Asset-Manager GEG Group sowie das zurzeit etwas mehr als 7 Mio. Euro ausmachende indirekte Engagement an dem SDAX-Konzern DIC Asset. Zum Vergleich: Die aktuelle Marktkapitalisierung der von Prof. Dr. Gerhard Schmidt dominierten TTL beträgt 68,6 Mio. Euro – bei einem Eigenkapital von zum Halbjahr knapp 45 Mio. Euro.

[sws_blue_box box_size=”640″]Anzeige: Sie entscheiden: 0,5% oder 2,0% p.a. für 6 Monate Festgeld? Jetzt informieren.[/sws_blue_box]

Heißgelaufen ist der Aktienkurs trotz der insgesamt rasanten Performance also noch nicht. Zudem ist TTL auch operativ längst nicht fertig geformt. Erklärtes Ziel der Münchner ist es, größter Gesellschafter bei der GEG German Estate Group zu werden. Unter der Prämisse, dass das 25 Prozent-Paket des Finanzinvestors KKR an der GEG nicht zur Disposition steht, muss TTL also noch fleißig Anteile an der Deutsche Immobilien Chancen Real Estate GmbH – die Gesellschaft hält die anderen 75 Prozent an der GEG – einsammeln. Bestes Argument für die Anteilseigner der Deutsche Immobilien Chancen GmbH ihre Anteile in TTL-Aktien zu tauschen, ist naturgemäß ein Richtung Norden strebender Aktienkurs und ein ausreichend liquider Börsenhandel. CEO Reichert sieht das Unternehmen hier gut unterwegs: „Die stetige Entwicklung des Aktienkurses auf inzwischen über 4 Euro und die damit deutlich gestiegene Marktkapitalisierung der TTL AG verdeutlicht, dass wir mit unserer Gesellschaft auf dem richtigen Wege sind.“ Als Jahresziel für den Nettogewinn (inklusive Anteile Dritter) nennt das Management weiterhin eine Größenordnung von rund 3,6 Mio. Euro.

[shortcodedisplaychart isin=”DE0007501009″ ct=”1Y” cwidth=”595″ cheight=”350″]

Die große Frage bleibt indes, was à la longue aus der TTL-Konstruktion werden wird: Ist sie womöglich ein Vehikel, um die GEG selbst börsengängig zu machen oder sucht Großaktionär Schmidt perspektivisch den (Teil-)Exit? In der jetzigen Form mit einem Streubesitz von etwas weniger als 20 Prozent ist die TTL-Aktie – bei allem Charme – schließlich eher für eingefleischte Small Cap-Fans reserviert. Boersengefluester.de wird die Entwicklung weiter eng verfolgen. Immerhin sehen wir bei den vielen Baukränen in der Frankfurter City, was sich unter Beteiligung von GEG derzeit so alles bewegt und das Stadtbild nachhaltig verändert. So starten nun etwa die offiziellen Arbeiten für den Umbau des früheren Commerzbank-Hochhauses – einem bislang vielfach unterschätzten Gebäude, an dem man häufig achtlos vorbeigegangen ist. Das Projekt soll 2020 fertiggestellt sein und ist mit Investitionen von rund 270 Mio. Euro budgetiert.

Für Hochhausfans an dieser Stelle ein paar Zeilen aus der Original-Pressemitteilung der GEG: „Das durch seine zeitlose Architektur geprägte Gebäude wurde 1974 als eines der ersten Frankfurter Hochhäuser im Auftrag der Commerzbank gebaut und aufgrund seiner Bedeutung für die Zeitgeschichte inzwischen als denkmalschutzwürdig eingestuft. Architekt Richard Heil errichtete es im Internationalen Stil. Seine zentralen Gestaltungselemente wie die monochrome Farbigkeit, die kubische Grundform oder die in horizontalen Streifen angeordneten Fensterfronten erinnern an mehrere Hochhausklassiker wie das New Yorker Seagram-Building von Mies van der Rohe oder das Toronto Dominion Centre.“ Zurück zur TTL-Aktie: Auch wenn die Notiz zurzeit ein wenig konsolidiert, wir sehen hier weiterhin eine vorteilhafte Chance-Risiko-Kombination.

[basicinfoboxsc isin=”DE0007501009″]

[financialinfobox wkn=”750100″]

Foto: Pixabay

[sws_blue_box box_size=”640″]Eine Bitte haben wir an Sie: Unterstützen Sie boersengefluester.de und geben Sie uns Ihre Stimme für den Value Investing Blogpreis 2018. HIER geht es direkt zur Abstimmung für den Publikumspreis– einfach nach unten scrollen, Börsengeflüster anhaken sowie Name und E-Mail-Adresse angeben. Vielen Dank, Sie helfen uns damit sehr![/sws_blue_box]

[sws_blue_box box_size=”640″]Eine Bitte haben wir an Sie: Unterstützen Sie boersengefluester.de und geben Sie uns Ihre Stimme für den Value Investing Blogpreis 2018. HIER geht es direkt zur Abstimmung für den Publikumspreis– einfach nach unten scrollen, Börsengeflüster anhaken sowie Name und E-Mail-Adresse angeben. Vielen Dank, Sie helfen uns damit sehr![/sws_blue_box]