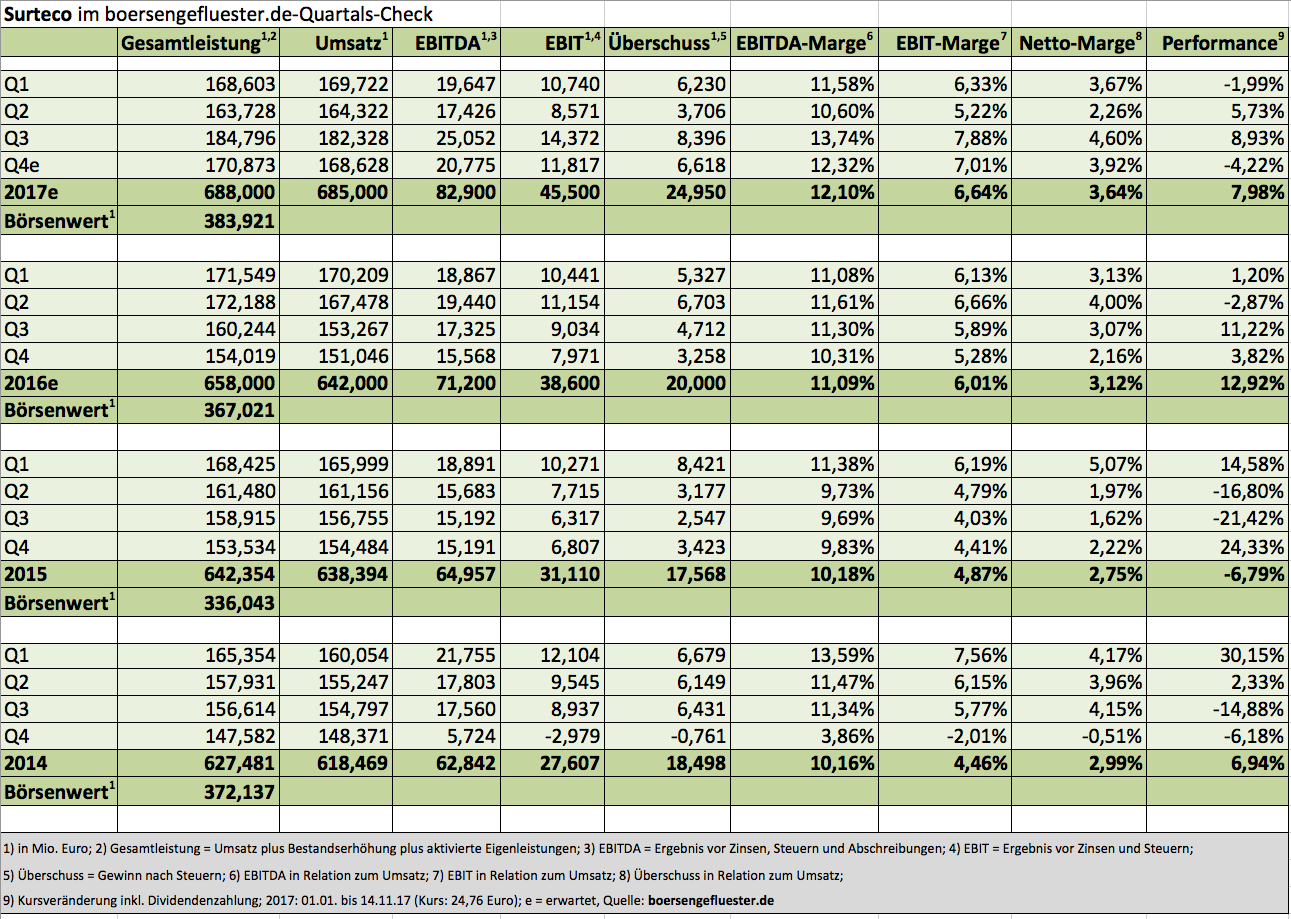

Erleichterung bei den Aktionären von Surteco. Nachdem der Möbelzulieferer im bisherigen Jahresverlauf – vor allen Dingen im zweiten Quartal 2017 – eher verhalten unterwegs war, sehen die Zahlen zum dritten Quartal 2017 schon deutlich besser aus. Zwar geht ein wesentlicher Teil des Umsatzzuwachses von knapp 19 Prozent auf 182,33 Mio. Euro auf das Konto der im vergangenen Sommer für 99 Mio. Euro zugekauften portugiesischen Probos-Gruppe sowie den Ende 2016 akquirierten britischen Kunststoffprofilspezialisten Nenplas. Aber auch organisch kam Surteco voran. So hat die Geschäftseinheit Papier den Abwärtstrend zuletzt gedreht, im Bereich Kunststoff läuft es für Surteco ohnehin recht gut. Eine gewisse Entlastung, wenngleich sie stark mit dem in diesem Jahr günstigeren Produktmix zusammenhängt, gab es von der Rohstoffseite. Für Entwarnung besteht hier jedoch kein Anlass, wie das Management betont. Nun: Ein Blick auf die Charts von Chemiekonzernen wie Lanxess, Covestro oder BASF reicht, um zu erkennen, dass sich mit Einsatzstoffen, wie sie Surteco braucht, zurzeit gutes Geld verdienen lässt. Was vorteilhaft für Covestro ist, ist freilich eine Belastung für die Gesellschaft aus Buttenwiesen-Pfaffenhofen.

[jwl-utmce-widget id=107972]

Aus diesem Grund muss Surteco in Sachen Effizienzsteigerung auch weiterhin auf der Hut sein. Immerhin: Die Zukäufe Probos und Nenplas wirken sich positiv auf die Rentabilität der Gruppe aus. Zudem optimiert das Management weiterhin die Finanzierungsstruktur (siehe dazu auch den Beitrag von boersengefluester.de HIER). An den Zielen für 2017 hält Herbert Müller, der Vorstandsvorsitzende von Surteco fest. Demnach ist bei „erheblich“ steigenden Umsätzen mit einem Ergebnis vor Zinsen und Steuern (EBIT) zwischen 42 und 46 Mio. Euro zu rechnen. Boersengefluester.de geht nach den jüngsten Zahlen davon aus, dass der ehemalige SDAX-Konzern mindestens den oberen Bereich touchieren wird. Das wiederum sollte sich positiv auf den Aktienkurs auswirken. Immerhin gehört der Titel in die vergleichsweise kleine Gruppe von heimischen Unternehmen, deren Anteilschein aus fundamentaler Sicht durchweg moderat bewertet ist. Interessant ist die Surteco-Aktie dabei insbesondere für dividendenorientierte Anleger. Sollte Surteco für 2017 eine unveränderte Dividende von 0,80 Euro vorschlagen – wovon mindestens auszugehen ist, boersengefluester.de spekuliert insgeheim sogar auf eine leichte Anhebung – käme das Papier auf einen Dividendenrendite von rund 3,2 Prozent.

[shortcodedisplaychart isin=”DE0005176903″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE0005176903″]

[financialinfobox wkn=”517690″]

Foto: Pixabay