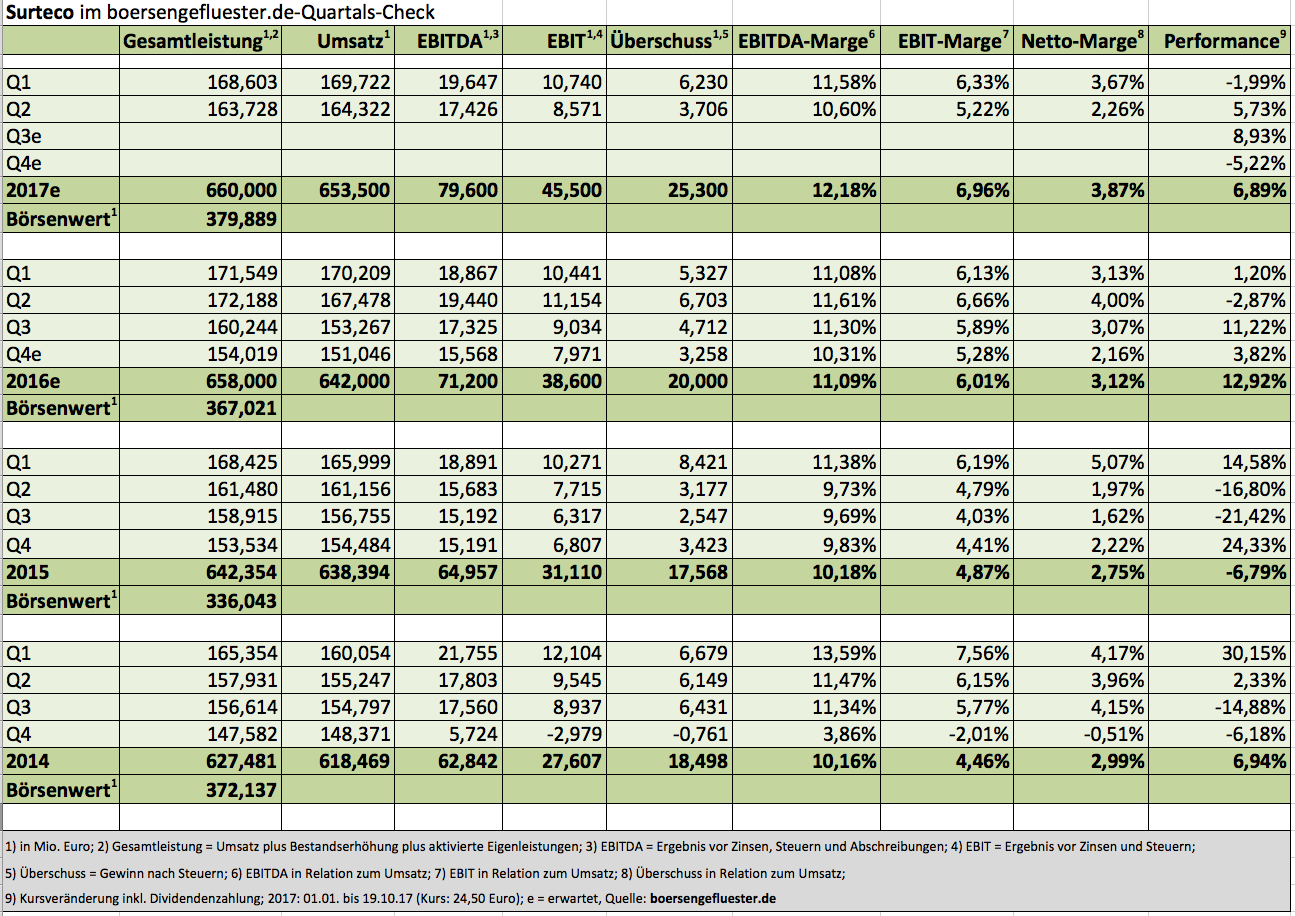

Wenn Surteco am 14. November 2017 die Zahlen für das dritte Quartal vorlegt, werden die Investoren ein gutes Stück schlauer sein, wohin die Reise geht. Schließlich lieferte bereits der Halbjahresbericht des Möbelzulieferers ein gemischtes Bild (siehe dazu auch den Beitrag von boersengefluester.de HIER) – dementsprechend steht auch der Chart ein wenig auf der Kippe. Zwar bestätigte der Vorstandsvorsitzende Herbert Müller damals die Ziele für das Gesamtjahr, wonach das Ergebnis vor Zinsen und Steuern (EBIT) in einer Bandbreite von 42 bis 46 Mio. Euro ankommen soll. Doch um die Erwartungen der Investoren nicht zu enttäuschen, muss Surteco sich noch strecken. Immerhin erreichte das Betriebsergebnis bis Ende Juni 2017 erst 19,31 Mio. Euro – und die zweite Hälfte des Jahres ist für gewöhnlich nicht gerade die stärkere Jahreszeit des Unternehmens aus Buttenwiesen-Pfaffenhofen.

[shortcodedisplaychart isin=”DE0005176903″ ct=”1Y” cwidth=”595″ cheight=”350″]

Dafür ist der ehemalige SDAX-Titel allerdings mit einem Bewertungs-Airbag ausgestattet: Die Kombination aus einem KGV von knapp 14, einer Dividendenrendite von mehr als drei Prozent, einem Kurs-Buchwert-Verhältnis von 1,2 und einem Aktienkurs dicht oberhalb der 200-Tages-Linie gibt es auf dem heimischen Kurszettel in dieser Form nämlich nicht noch einmal – und das alles bei einer Eigenkapitalquote von fast 50 Prozent und einem Kurs-Umsatz-Verhältnis von gerade einmal 0,6. Kein Wunder, dass die Surteco-Aktie zu den Value-Favoriten von boersengefluester.de zählt. Zwar hinkt die Performance des Anteilscheins deutlich hinter der Entwicklung des SDAX hinterher, dafür gehen Anleger mit dem Investment aber auch nur ein gebremstes Risiko ein.

Für ein Ausrufezeichen sorgte das Unternehmen zuletzt mit der Platzierung eines Schuldscheindarlehens bei verschiedenen Investoren im Volumen 200 Mio. Euro – doppelt so viel wie ursprünglich avisiert. „Damit konnten wir das aktuell niedrige Zinsniveau nutzen und uns langfristig günstige Finanzierungskonditionen mit sehr attraktiven Rahmenbedingungen sichern“, sagt Finanzvorstand Andreas Riedl. Eingesetzt werden sollen die Mittel für die im Sommer für 99 Mio. Euro zugekaufte portugiesischen Probos-Gruppe sowie zur Tilgung des noch offenen Restbetrags aus einer Unternehmensanleihe von 2007, die damals in Form eines US-Privat-Placements emittiert wurde. Ein wenig offensiver könnten freilich die Investor-Relations-Aktivitäten von Surteco sein. Auf Roadshow sieht man die im Prime Standard notierte Gesellschaft nicht so fürchterlich häufig. Nun: Zumindest am 28. November 2017 auf dem Eigenkapitalforum in Frankfurt wird der Surteco-Vorstand über die aktuelle Entwicklung und den weieteren Ausblick für 2017 berichten.

[basicinfoboxsc isin=”DE0005176903″]

[financialinfobox wkn=”517690″]

Foto: Pixabay