Mit der SUMMIQ AG aus München stellt erneut ein Unternehmen die Weichen Richtung Börsengang. Die bislang vollständig zum Energie-Projektentwickler Green City gehörende Gesellschaft will sich durch den Aufbau eines Gigawatt-Portfolios mit Solar- und Windparks als Ökostromanbieter positionieren. Im Rahmen des IPO im Spezialsegment m:access strebt SUMMIQ einen Emissionserlös von brutto zwischen 75 und 100 Mio. Euro an. Nach dem Börsengang würde Green City dann vermutlich nur noch weniger als 1 Prozent an SUMMIQ halten. Neben der Wachstumsfinanzierung will das Unternehmen einen wesentlichen Teil des Überschusses für die Ausschüttung von Dividenden verwenden. Boersengefluester.de sprach mit CEO Dr. Torsten Amelung über die weitere Strategie von SUMMIQ – mit Blick auf das operative Geschäft und den geplanten Börsengang.

Das Thema Klimawandel ist in aller Munde, Anfang Dezember findet in Madrid der nächste Klimagipfel statt – Themen, die SUMMIQ als Renewable-Company sicher auch umtreiben. Herr Amelung, erklären Sie bitte kurz, was SUMMIQ genau macht.

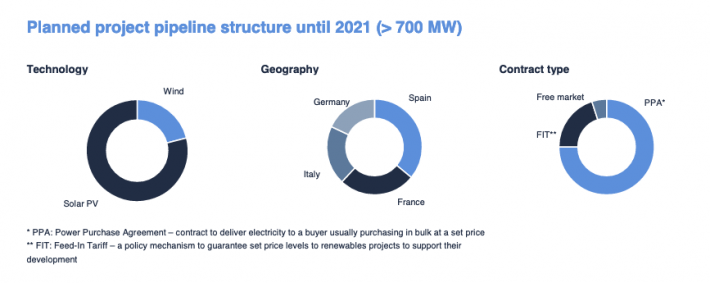

Dr. Torsten Amelung: Ein ganz zentrales Thema im Zusammenhang mit der Klimadebatte ist die Erzeugung von nachhaltigem, sauberem Strom aus Erneuerbaren Energien. Und genau hier setzt das Geschäftsmodell von SUMMIQ als schnell wachsender und unabhängiger Ökostromerzeuger an. Wir werden profitable Stromparks betreiben, die aus neuen, effizienten Wind- und Solaranlagen bestehen. Konkret sind dies Parks im Bereich von 5 bis 50 Megawatt in Deutschland, Italien, Spanien und Frankreich. Dabei werden wir Strom zu sehr geringen Produktionskosten von durchschnittlich 0,05 Euro/kWh erzeugen. Diese Energieparks kaufen wir entweder wenn sie bereits am Netz oder „Ready-to-Build“ sind, also mit allen wesentlichen Genehmigungen für Bau und Betrieb. Wir lagern so das Risiko aus der Projektentwicklung aus. Unser Fokus liegt ganz klar auf dem Betrieb dieser Anlagen und der Vermarktung des produzierten Stroms. Wir kontrollieren also die gesamte Wertschöpfungskette in der Stromproduktion. Dies werden wir zukünftig mit digitalen Technologien und Speicherlösungen kombinieren, um unsere Absatzmöglichkeiten optimal nutzen zu können.

Dr. Torsten Amelung: Ein ganz zentrales Thema im Zusammenhang mit der Klimadebatte ist die Erzeugung von nachhaltigem, sauberem Strom aus Erneuerbaren Energien. Und genau hier setzt das Geschäftsmodell von SUMMIQ als schnell wachsender und unabhängiger Ökostromerzeuger an. Wir werden profitable Stromparks betreiben, die aus neuen, effizienten Wind- und Solaranlagen bestehen. Konkret sind dies Parks im Bereich von 5 bis 50 Megawatt in Deutschland, Italien, Spanien und Frankreich. Dabei werden wir Strom zu sehr geringen Produktionskosten von durchschnittlich 0,05 Euro/kWh erzeugen. Diese Energieparks kaufen wir entweder wenn sie bereits am Netz oder „Ready-to-Build“ sind, also mit allen wesentlichen Genehmigungen für Bau und Betrieb. Wir lagern so das Risiko aus der Projektentwicklung aus. Unser Fokus liegt ganz klar auf dem Betrieb dieser Anlagen und der Vermarktung des produzierten Stroms. Wir kontrollieren also die gesamte Wertschöpfungskette in der Stromproduktion. Dies werden wir zukünftig mit digitalen Technologien und Speicherlösungen kombinieren, um unsere Absatzmöglichkeiten optimal nutzen zu können.

Das Jahr 2019 neigt sich fast dem Ende zu, warum ist jetzt der richtige Zeitpunkt für SUMMIQ, um an die Börse zu gehen?

Amelung: Unabhängig davon, dass sich das aktuelle Jahr dem Ende entgegen neigt, sehen wir eine grundsätzliche Entwicklung unter institutionellen und privaten Investoren: Immer mehr Anleger legen heute großen Wert darauf, dass ihr Investment nicht nur attraktive Renditechancen bietet, sondern auch klimafreundlich und nachhaltig ist. Die Erneuerbaren Energien sind aktuell erst am Startpunkt einer sehr dynamischen Entwicklung. Aus unserer Sicht ist daher jetzt der richtige Zeitpunkt, um in Erneuerbare Energien zu investieren.

Was sind die wichtigsten Treiber?

Erneuerbare Energien sind heute deutlich günstiger als Energie aus fossilen Brennstoffen wie Kohle oder Gas. Ein wesentlicher Grund hierfür sind die drastischen Kostensenkungen, die die Technologien in den vergangenen zehn Jahren vollzogen haben. Zwischen 2009 und 2018 sind die Produktionskosten dank Skaleneffekten in der Industrie bei Wind um rund 70 Prozent und bei Photovoltaik sogar um rund 90 Prozent gesunken. Das wollen wir nutzen, indem wir ein Portfolio aus ausschließlich neuen Anlagen aufbauen. Damit sind wir jetzt und in Zukunft am freien Strommarkt wettbewerbsfähig und erschließen uns sogar die Möglichkeit früh und besonders stark von zu erwartenden Preissteigerungen am Strommarkt zu profitieren.

Und die Nachfrage nach Ökostrom wächst weiter?

Ja. Zum einen, weil der Strombedarf insgesamt wächst, zum anderen, weil immer mehr große Unternehmen zertifizierten Ökostrom einkaufen, um ihren CO2-Fußabdruck zu verringern. Das heißt für uns: Langfristige Abnahmeverträge von fünf bis zehn Jahre, auch wenn es irgendwann keine gesetzlich garantierten Einspeisevergütungen mehr gibt. Damit sind unsere Umsätze langfristig planbar. Gleichzeitig sind die Kosten bei den Parks stabil, weswegen wir auch eine hohe Sicherheit beim Nettogewinn haben. 50 Prozent des Nettogewinns planen wir als Dividende an unsere Aktionäre auszuschütten Daher sind wir überzeugt, dass wir Investoren mit der SUMMIQ-Aktie Zugang zu einer attraktiven Anlageklasse bieten.

Sie sprechen in Ihrer Pressemitteilung zu den Börsenplänen von “klaren Investitionskriterien”. Wie sehen diese konkret aus?

Amelung: Eins habe ich schon genannt, wir kaufen nur Projekte die entweder bereits am Netz oder Ready-to-Build sind. Wir sind ein Stromerzeuger, wesentliche Entwicklungsrisiken werden wir also nicht an Bord nehmen. Zweitens konzentrieren wir uns auf Solar- und Onshore-Windprojekte, die mindestens 80 Prozent unseres Portfolios ausmachen sollen. 20 Prozent der Investitionen können wir auch in andere Erneuerbare Energien oder in neue Technologien stecken – zum Beispiel Energiespeicher. Bei unseren Investitionen haben wir zudem das klare Ziel, eine interne Rendite (IRR) von sechs bis acht Prozent pro Jahr auf Portfolioebene zu erwirtschaften.

Sie wollen ein Gigawatt-Portfolio aufbauen. Wie stellen Sie sicher, dass Sie ausreichenden Zugang zu attraktiven Stromparks haben?

Amelung: Wir haben einen Kooperationsvertrag mit der Green City AG unterzeichnet, der uns einen exzellenten Marktzugang ermöglicht. Green City als deutscher Projektentwickler verfügt über rund 20 Jahre Erfahrung in diesem Bereich und eine umfangreiche Projektpipeline. Wir wollen in Zukunft mit Green City im Rahmen einer Open-Book-Policy bei der Projektentwicklung zusammenarbeiten. So können wir sicherstellen, dass wir Zugang zu Projekten haben, die unseren Investitionskriterien entsprechen. Konkret heißt das für uns viel Visibilität auf zukünftige Projekte, mehr Angebot und geringere Transaktionskosten. Gleichzeitig sind wir weder zum Kauf von Projekten verpflichtet, die wir nicht haben wollen, noch hindert uns die Vereinbarung daran, Projekte von Dritten einzukaufen.

Wie werden Sie das Geld aus dem IPO verwenden?

Mit den Erlösen aus dem Börsengang von 75 bis 100 Mio. Euro wollen wir die ersten Akquisitionen finanzieren. Das sind zum einen drei Projekte, mit insgesamt 28 MW, die direkt nach dem IPO übergehen werden. Zum anderen neun weitere Projekte mit insgesamt nochmal 168 MW, die sich entweder bereits im Bau befinden oder bis Ende 2020 Ready-to-Build sein sollen. Mit den weiteren Projekten aus einer zweiten Phase haben wir damit eine gesicherte Pipeline von über 700 MW Gesamtleistung, die bis 2021 Ready-to-Build ist. Bis in fünf Jahren wollen wir dann unsere Zielgröße von 1 GW erreicht haben.

Warum haben Sie sich für m:access als Börsenplatz entschieden?

Amelung: Zwei wesentliche Faktoren haben hier den Ausschlag gegeben: Zum einen sind wir ein Unternehmen aus München und die Münchner Börse ist für uns daher sehr naheliegend. Zum anderen bietet uns m:access die Möglichkeit der Zeichnungsfunktionalität, sodass auch Privatanleger an unserem Börsengang teilnehmen können. Das war uns sehr wichtig.

Werden Sie selbst auch zeichnen, Herr Amelung?

Amelung: Ja. Ich bin persönlich von diesem Projekt absolut überzeugt und werde – wie auch mein Vorstandskollege Frank Wolf – Aktien zeichnen.

Dr. Torsten Amelung ist seit 1991 auf den Bereich der Erneuerbaren Energien spezialisiert – unter anderem bei dem norwegischen Energiekonzern Statkraft (2003 bis 2019). Zuvor war er CFO bei den Stadtwerken Kiel. Seit April 2019 ist Amelung Vorstandsvorsitzender bei der SUMMIQ AG mit Sitz in München. Studiert hat der Manager in Köln und Kiel.

Dr. Torsten Amelung ist seit 1991 auf den Bereich der Erneuerbaren Energien spezialisiert – unter anderem bei dem norwegischen Energiekonzern Statkraft (2003 bis 2019). Zuvor war er CFO bei den Stadtwerken Kiel. Seit April 2019 ist Amelung Vorstandsvorsitzender bei der SUMMIQ AG mit Sitz in München. Studiert hat der Manager in Köln und Kiel.

Fotos: Clipdealer, SUMMIQ AG