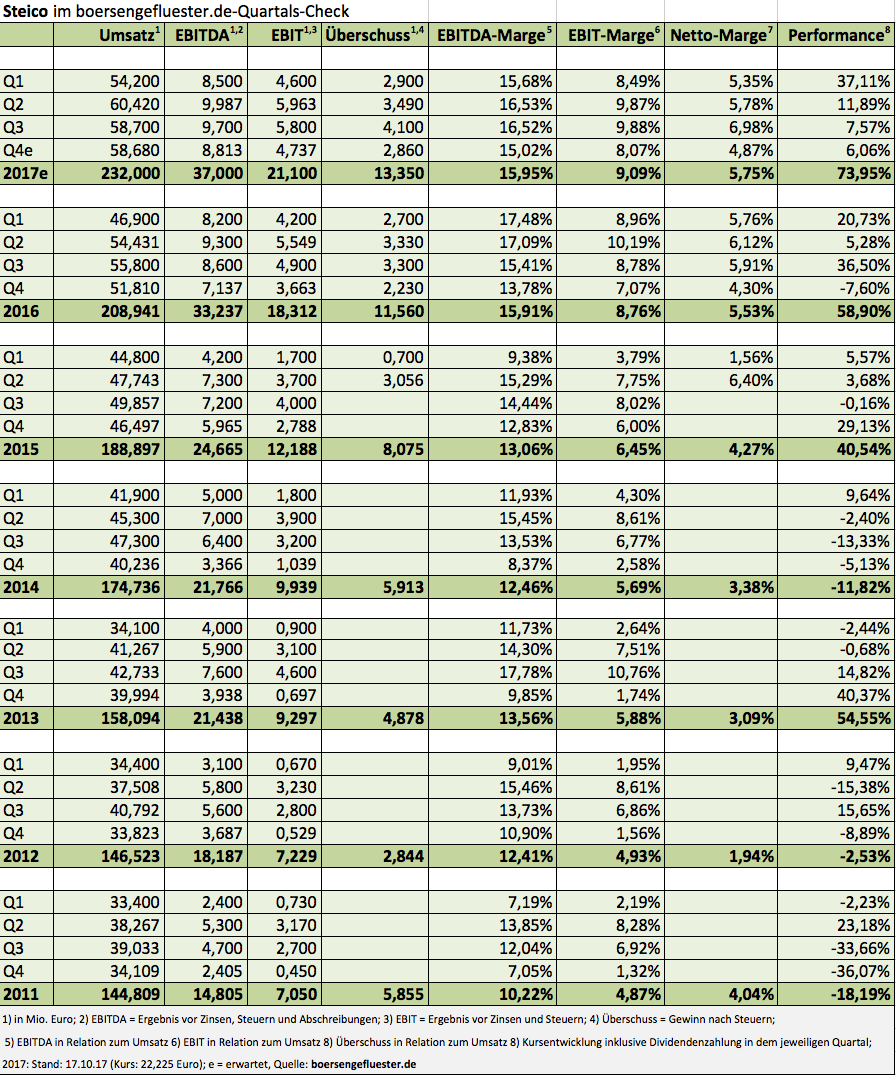

Bestimmt gehört es nicht zu den sinnvollsten Übungen, die operativen Ergebnisse eines Unternehmens im Quartalsrhythmus bis auf die zweite Stelle nach dem Komma zu sezieren. Bei Steico bietet sich diesmal allerdings eine Ausnahme an, denn der Dämmstoffhersteller hätte im dritten Jahresviertel 2017 mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 10,16 Mio. Euro zwar keinen neuen Margen-Rekord erzielt – absolut gesehen aber so viel verdient, wie nie zuvor in einem Quartal. Lediglich die Aufwendungen von rund 450.000 Euro im Zusammenhang mit der im September durchgeführten Kapitalerhöhung – Emissionserlös annähernd 25 Mio. Euro – sorgten dafür, dass Q3 2017 nun doch kein Rekordquartal geworden ist. So war das zweite Quartal 2017 mit einem EBITDA von knapp 10 Mio. Euro noch einen Tick ergiebiger. Umso erfreulicher, dass unterm Strich mit einem Netto-Gewinn von 4,1 Mio. Euro der entsprechende Vorjahreswert um mehr als 24 Prozent verbessert wurde.

Keine Frage: Mit einem derart hohen Zwischengewinn hätte boersengefluester.de nicht gerechnet. Kursmäßig gibt es für die Aktionäre der, in Feldkirchen bei München angesiedelten, Gesellschaft ohnehin nichts zu meckern. Inklusive Dividende türmt sich das Kursplus seit Jahresbeginn auf fast 74 Prozent, wobei ein Großteil der Performance auf die starke Entwicklung in den Auftaktmonaten geht. Trotzdem: Eine ausgeprägte Pause hat sich der Small Cap das gesamte Jahr über nicht gegönnt. Entsprechend konstruktiv sieht auch die Charttechnik aus, selbst wenn es zuletzt einen Zacken Richtung Süden ging.

[shortcodedisplaychart isin=”DE000A0LR936″ ct=”1Y” cwidth=”595″ cheight=”350″]

Steico investiert seit geraumer Zeit kräftig in den Ausbau der Kapazitäten und trifft dabei auf eine hohe Nachfrage der Kunden aus dem Bausektor. Die mutige Strategie von CEO und Hauptaktionär Udo Schramek geht also voll auf. Das honorieren die Börsianer, zumal sich Steico mit dem Zahlenwerk auch nicht versteckt und regelmäßig auf Roadshow geht. Für das Abschlussviertel geht Schramek von einer Fortsetzung des Wachstumstrends aus und bestätigt die bisherige Prognose, wonach Umsatz und EBIT im niedrigen zweistelligen Prozentbereich zulegen dürften. Keine Überraschung ist auch, dass die Gesellschaft im kommenden Jahr – wenn die zusätzlichen Produktionsanlagen einsatzbereit sind – „besonders positive Impulse“ erwartet.

Firmenkenner gehen davon aus, dass Steico 2018 die Umsatzmarke von 250 Mio. Euro touchieren wird und dabei auf ein EBITDA von deutlich mehr als 40 Mio. Euro kommt. Dem steht derzeit ein Unternehmenswert (Marktkapitalisierung plus Netto-Finanzschulden) von rund 390 Mio. Euro entgegen. Trotz eines Kursniveaus in Sichtweite zum All-Time-High ist die Aktie mit Haupthandel im Münchner Spezialsegment m:access also noch relativ geerdet bewertet. Auf die lange Sicht bleibt das Papier für uns zudem ein Übernahmekandidat. Kurzfristig liefert für Steico-Anleger der Blick aus dem Fenster wichtige Erkenntnisse, denn solange die Temperaturen keinen heftigen Wintereinbruch signalisieren, kann auf dem Bau gearbeitet werden – und das ist gut für Steico.

[basicinfoboxsc isin=”DE000A0LR936″]

[financialinfobox wkn=”A0LR93″]

Foto: Pixabay