So schnell kann es gehen: Nachdem Softing bereits Ende Februar die wesentlichen Zahlen für 2015 vorgelegt hatte, schien der für den 23. März avisierte Geschäftsbericht kein sonderlich großes Überraschungspotenzial mehr zu bieten. Allenfalls auf den Ausblick waren die Investoren gespannt. Immerhin lief der Aktienkurs des Anbieters von Elektronikkomponenten zur Unterstützung von Automatisierungsprozessen in den vergangenen Wochen wie die Feuerwehr. So brauste die Notiz des Small Caps von knapp 11 Euro auf mehr als 15 Euro nach oben. Offenbar waren die – per saldo ganz ordentlichen – Umsatz- und Ergebniszahlen für 2015 sowie die Insiderkäufe des Vorstandsvorsitzenden Wolfgang Trier allerdings nicht der alleinige Auslöser der Kursrally. „Vor einigen Wochen haben wir Signale von Unternehmen erhalten, die sich uns zum Kauf angeboten haben. Diese Unternehmen sind aus strategischer Sicht für das weitere Wachstum für Softing interessant. Wir sehen Chancen, dass es zu einer oder mehreren Übernahmen kommen könnte“, verrät Trier im Vorwort des aktuellen Geschäftsberichts. Angesichts der stärkeren Fokussierung auf den US-Markt – hier hatte sich Softing vor knapp einem Jahr bereits mit OLDI (Online Development) deutlich verstärkt – spricht vieles dafür, dass auch die potenziellen Übernahmekandidaten aus den Vereinigten Staaten stammen.

Finanziell bringt sich Softing für die anstehenden Transaktionen jedenfalls schon mal in Stellung und kürzt die Dividende für 2015 um 10 Cent auf 0,15 Euro je Aktie. Auf den ersten Blick eine unpopuläre Maßnahme, allerdings spart sich die Gesellschaft damit eine Ausschüttungssumme von knapp 700.000 Euro. „Die Vorteile eines beschleunigten Wachstums sprechen eindeutig für dieses Vorgehen“, sagt Trier. Dennoch: Sollten die Akquisitionen zustande kommen, wird der Kaufpreis „zumindest teilweise“ auch mit „einer kleinen Kapitalerhöhung“ finanziert. Grundsätzlich ist gegen die Zuschaltung des Turboladers in Sachen Expansion nichts einzuwenden. Andererseits waren die Investoren bei Softing froh, dass die durch jüngsten Zukäufe ausgelöste Übergangsphase 2015 zu einem wesentlichen Teil abgeschlossen war. Immerhin ging der Transformationsprozess mit einer – wie beinahe immer in solchen Situationen – eher schwachen Performance der Aktien einher. 2015 verlor der Anteilschein um 18 Prozent an Wert – ein ungewohntes Gefühl für die erfolgsverwöhnten Aktionäre von Softing.

[shortcodedisplaychart isin=”DE0005178008″ ct=”1Y” cwidth=”595″ cheight=”350″]

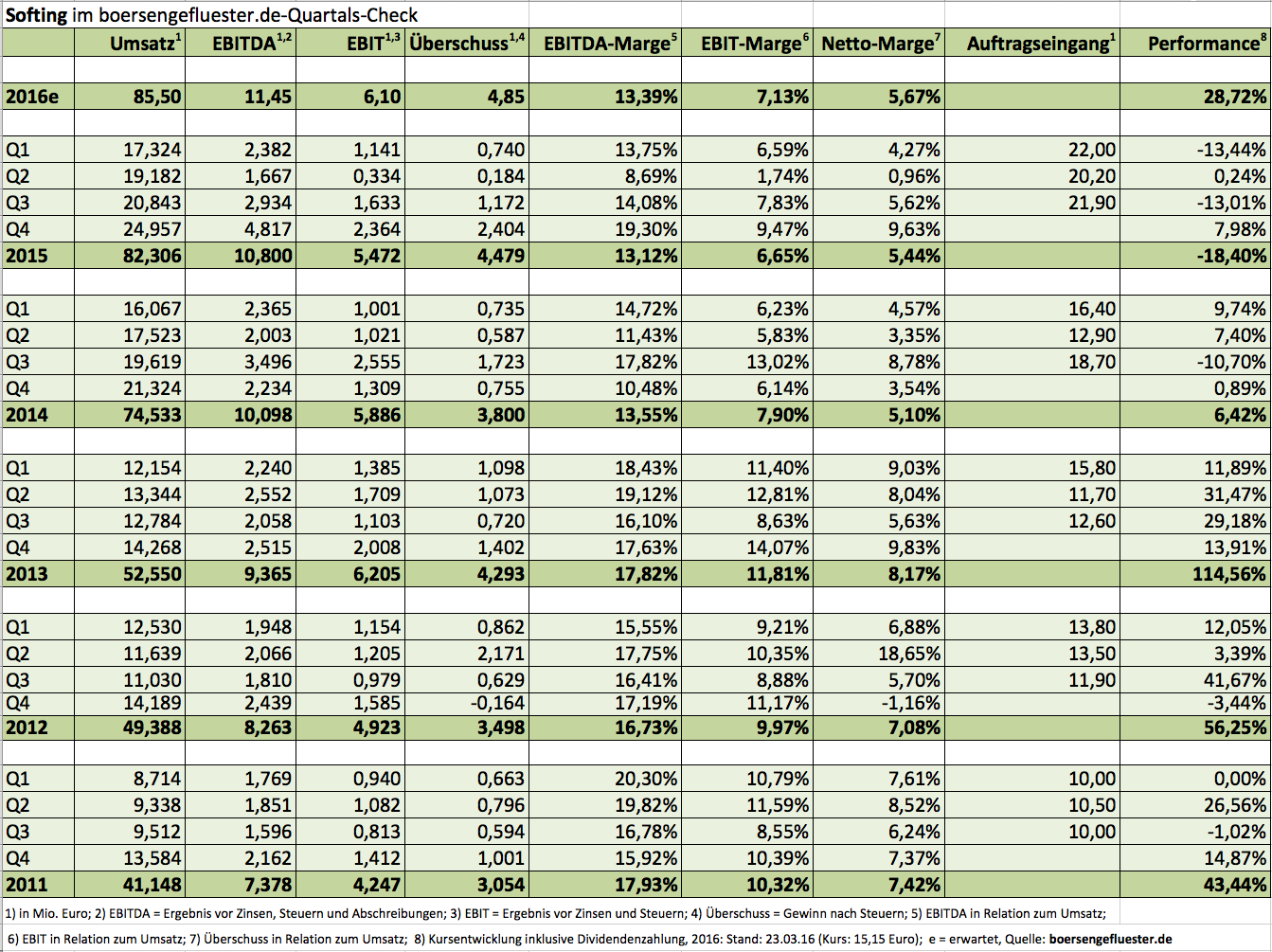

Erklärungsbedürftig – wenngleich er sich im Rahmen der Erwartungen bewegt – ist der Ausblick für 2016. So stellt Firmenlenker Trier Erlöse von mehr als 85 Mio. Euro in Aussicht und kalkuliert mit einem operativen EBIT von mehr als 7,5 Mio. Euro. Um die Zahlen richtig einzuordnen, sollten Anleger jedoch beachten, dass Softing zurzeit mit zwei verschiedenen EBIT-Angaben arbeitet: So gibt es das „normale“ Ergebnis vor Zinsen und Steuern – 2015 lag es bei 5,47 Mio. Euro. Parallel veröffentlicht das Unternehmen aus Haar ein um die Kaufpreisverteilung der jüngsten Akquisitionen sowie aktivierte Entwicklungsleistungen und deren Abschreibungen korrigiertes „operatives EBIT“: 2015 erreichte diese Kennzahl 7,1 Mio. Euro. Die Differenz betrug 2015 also immerhin 1,3 Mio. Euro, was ein Tick mehr ist als von boersengefluester.de gedacht. Gemessen am operativen EBIT sieht der Ausblick momentan vergleichsweise vorsichtig aus. „Wie viel Luft nach oben bleibt, wird sich erst ab Jahresmitte konkretisieren. Das erste Halbjahr wird eher schwach erwartet. Im dritten und vierten Quartal werden wir den Löwenanteil des Jahresergebnisses realisieren“, sagt Trier. Tendenziell war das Abschlussquartal zwar schon immer die wichtigste Phase des Jahres für Softing, doch mit OLDI aus Knoxville (USA) und Psiber Data aus Krailling in der Nähe von München sind zwei Firmen hinzugekommen, die eine „ausgeprägte Umsatzdynamik im dritten und vierten Quartal haben“, wie Softing betont.

Immerhin: Softing will durch eine Forcierung von Softwareprodukten für die Automobilbranche wieder eine stetigere Entwicklung der Erlöse hinbekommen. Signifikant verschoben haben sich auch die Umsatzanteile aus regionaler Sicht. Deutschland rutschte 2015 von gut 50 Prozent auf knapp 40 Prozent zurück. Die USA stehen mittlerweile für 34 Prozent der Erlöse – nach 21 Prozent im Jahr zuvor. Und sollte sich Softing in den USA weiter verstärken, werden diese Größenordnungen wohl nochmals einen Kick bekommen. Boersengefluester.de bleibt bei der Einschätzung „Kaufen“ für den Small Cap. Beim gegenwärtigen Kurs von 15,15 Euro bringt es die Gesellschaft auf eine Kapitalisierung von gut 105 Mio. Euro. Zumindest mit Blick auf das operative EBIT der kommenden Jahre ist das noch immer einigermaßen geerdet. Abzuwarten bleibt allerdings, in welcher Größenordnung sich die offenbar anstehende Kapitalerhöhung bewegen wird. Die neuerliche Kürzung der Dividende ist verschmerzbar. Eine Rendite-Aktie war Softing ohnehin noch nie.

[basicinfoboxsc isin=”DE0005178008″]

[financialinfobox wkn=”517800″]