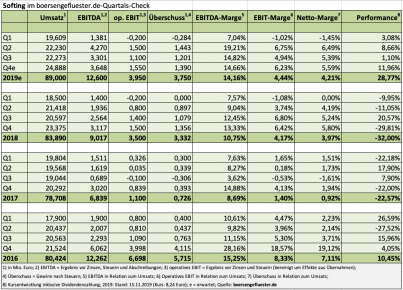

Ein ruhiger Chartverlauf sieht anders aus. Doch trotz der nervösen unterjährigen Kursschwankungen sieht es so aus, als ob Softing 2019 – nach zuvor zwei Jahren mit deutlich negativer Performance – mit einem schönen Kursplus aus dem laufenden Jahr gehen kann. Momentan türmt sich der Wertzuwachs des Spezialwerts jedenfalls auf rund 28 Prozent. Der von Vorstandschef Wolfgang Trier immer wieder beschworene operative Aufwärtstrend des Spezialisten für Automatisierungslösungen und Messtechnikwerkzeugen lässt die Investoren also nicht kalt. Mit anderen Worten: Nach den vielen Enttäuschungen kehrt das Vertrauen der Börsianer zunehmend zurück, was ein gutes Zeichen ist – auch jetzt zur Vorlage der Neun-Monats-Zahlen: Demnach steht das Segment Industrial (Netzwerktechnik, Embedded Module) zurzeit für rund zwei Drittel der Konzernerlöse von 64,11 Mio. Euro und bestätigt damit die „Führungsrolle im Konzern“, wie Trier es bezeichnet.

Im Segment Automotive ziehen die Umsätze ebenfalls deutlich auf 14,8 Mio. Euro an, was sich entsprechend auch im Turnaround auf plus 0,1 Mio. Euro beim Ergebnis vor Zinsen und Steuern (EBIT) zeigt. „Wenn man bedenkt, dass darin zukunftsgerichtete Investitionen von mehr als 1 Mio. Euro für die noch junge Tochter GlobalmatiX enthalten sind, erkennt man den Hub im EBIT, den das Segment erbracht hat“, sagt CEO Trier. Mit einem operativen Verlust von rund 700.000 Euro drückt dagegen das umsatzmäßig kleinste Segment IT Networks auf die Konzernrentabilität. Hier spürt Softing immer noch die Folgen des Abbau vom Distributionsgeschäft hin zum Geschäft mit Eigenprodukten, was zunächst einmal mit Entwicklungsaufwendungen verbunden ist. Grundsätzlich hat das in Haar bei München angesiedelte Unternehmen im dritten Quartal 2019 jedoch knapp 930.000 Euro weniger an Entwicklungsleistungen aktiviert als im zweiten Jahresviertel 2019, so dass sich die jetzt vorgelegten Neun-Monats-Zahlen durchaus sehen lassen können, auch wenn sie längst noch nicht den mittelfristigen Renditeansprüchen von Trier genügen.

[shortcodedisplaychart isin=”DE0005178008″ ct=”1Y” cwidth=”595″ cheight=”350″]

[financialinfobox wkn=”517800″]

So kletterte das Konzern-EBIT von 2,42 auf 3,16 Mio. Euro. Der Jahresüberschuss zog um knapp 17 Prozent auf 2,36 Mio. Euro an. Bilanziell steht Softing – auch dank einer Umstrukturierung der Darlehen im dritten Quartal – ebenfalls ordentlich dar. „Wir sind auf Jahre für ein organisches Wachstum gut durchfinanziert und damit auch für mögliche weitere konjunkturelle Krisen gut gewappnet“, sagt Trier. Kapitalerhöhungen sind vorerst also kein Thema, wie es der Manager bereits auf seinen jüngsten Präsentationen auf Kapitalmarktkonferenzen betonte. Sofern die Konjunktur nicht komplett kippt und die Telematik-Tochter GlobalmatiX weiterhin eine so verheißungsvolle Entwicklung nimmt, müssten sich die Zahlen von Softing also weiterhin spürbar verbessern.

Dabei ist der Titel noch immer vergleichsweise moderat entwickelt. Die Relation von Enterprise Value (Börsenwert plus Netto-Finanzverbindlichkeiten) zu dem von boersengefluester.de für 2019 erwarteten EBITDA liegt bei weniger als sieben. Vorteilhaft aus Anlegersicht wäre nun freilich, dass sich diese Perspektiven auch in einem stetigeren Kursverlauf widerspiegeln. Noch kann einen die im streng regulierten Prime Standard gelistete Softing-Aktie nämlich ganz schön nervös machen. Die negative Reaktion mit einem Minus von mehr als fünf Prozent auf die neusten Zahlen werten wir allerdings eher so, dass manche Anleger insgeheim darauf gehofft hatten, dass Vorstand Wolfgang Trier die Prognosen für das Gesamtjahr nach dem guten zweiten Quartal möglicherweise sogar ein Stück heraufsetzt. Zu diesem Schritt hat sich der Manager aber nicht hinleiten lassen, auch wenn er sich weiterhin die Variante offen gelassen hat, dass das EBIT bei günstiger Entwicklung über die in Aussicht gestellten 4,0 Mio, Euro steigen kann.

[basicinfoboxsc isin=”DE0005178008″]

[sws_blue_box box_size=”640″]Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.[/sws_blue_box]