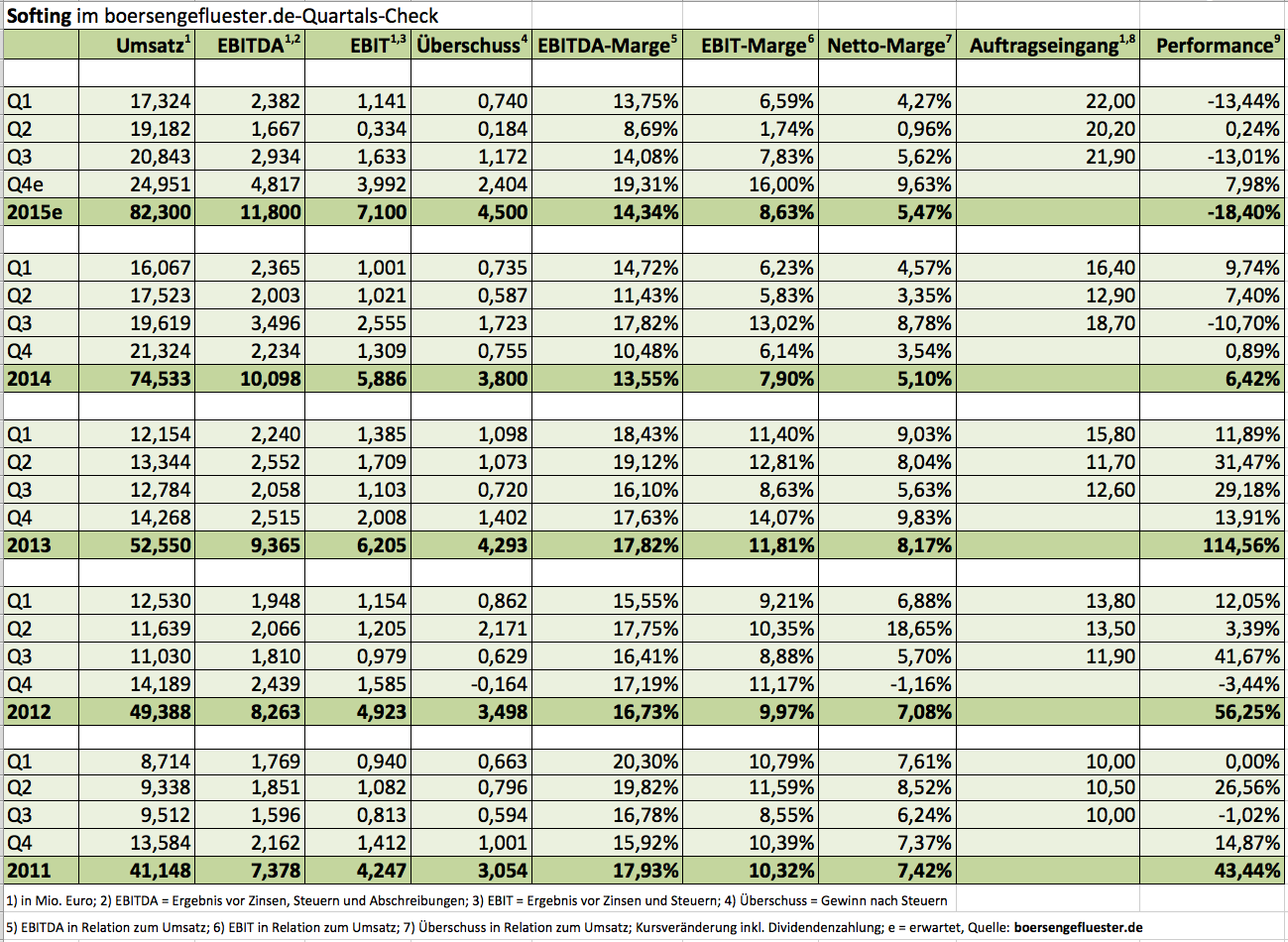

Noch besser als gedacht – zumindest auf der Erlösseite – hat Softing 2015 abgeschlossen. So kam der Anbieter von elektronischen Messgeräten und Tools zur Fahrzeugdiagnose im vergangenen Jahr auf ein Umsatzplus von knapp 10,5 Prozent auf 82,3 Mio. Euro. Angekündigt hatte Vorstandschef und Großaktionär Wolfgang Trier Einnahmen am oberen Ende des Korridors von 77 bis 80 Mio. Euro. „Das Wachstum wurde zu großen Teilen im amerikanischen Markt erzielt“, betont die Gesellschaft aus Haar bei München. Ein wesentlicher Treiber dürfte dabei das 2014 gekaufte US-Unternehmen OLDI (Online Development) gewesen sein. Die Firma aus Tennessee stellt Produkte für Fabrikautomatisierung her. Nicht ganz die forcierte Erwartungshaltung getroffen hat Softing hingegen beim Ergebnis vor Zinsen und Steuern (EBIT). Demnach erreichte das Unternehmen ein um Kaufpreisallokationen aus Firmenkäufen sowie aktivierten Entwicklungsleistungen bereinigtes EBIT von 7,1 Mio. Euro. Hier wollte Softing den oberen Bereich der Spanne von 7,0 bis 7,5 Mio. Euro touchieren. Insgesamt bezeichnet Trier die vorgelegten Resultate jedoch als „gesunde Basis für die Folgejahre“.

[shortcodedisplaychart isin=”DE0005178008″ ct=”1Y” cwidth=”595″ cheight=”350″]

Für 2016 sind weitere Steigerungen für Umsatz und EBIT zu erwarten. Konkrete Zahlen wird Trier mit Veröffentlichung des Geschäftsberichts am 23. März nennen. Auf früheren Präsentationen hat der Manager jedoch stets durchblicken lassen, dass die EBIT-Marge möglichst schnell wieder zweistellig – zwischen 10 und 15 Prozent – sein muss. Den allgemein sehr holprigen Börsenstart ins neue Jahr hat die Softing-Aktie bislang einigermaßen schadlos überstanden, allerdings stand der Small Cap bereits 2015 unter Druck. Übergangsjahre – und in so einer Phase befand sich Softing zuletzt – sind keine besonders gute Zeit für den Aktienkurs. Zudem hatte der Small Cap in den Jahren zuvor eine ganz starke Zeit an der Börse und gehörte regelmäßig zu den Spezialwerten mit der besten Performance. Der Bereich um 10 Euro bietet derzeit eine solide Unterstützung Richtung Süden – und nach oben besteht noch ausreichend Potenzial. Die Analysten von Warburg Research nannten zuletzt ein Kursziel von 15,50 Euro. Auch wir bleiben bei unserer Einschätzung „Kaufen“. Gemessen an den Perspektiven für die kommenden Jahre ist die Marktkapitalisierung von gegenwärtig knapp 76 Mio. Euro nicht zu hoch. Größtes Risiko für die Softing-Aktie ist eine deutliche Eintrübung der konjunkturellen Entwicklung in den Vereinigten Staaten. Grundsätzlich handelt es sich bei dem Titel aber um einen qualitativ sehr hochwertigen Spezialwert.

[basicinfoboxsc isin=”DE0005178008″]

[financialinfobox wkn=”517800″]