Noch vor vier Jahren kannte der Aktienkurs von Softing nur den Weg nach oben. In der Spitze kostete der Anteilschein des Spezialisten für Steuerungsgeräte und Messtechnik-Equipment 2014 bis zu 18,50 Euro. Dann geriet der Motor ins Stocken: Zwar sorgten größere Übernahmen dafür, dass Softing internationaler wurde. Doch die Integration von Zukäufen klappt eben nicht über Nacht und so folgte – insbesondere 2015 – eine Phase des Übergangs. Hinzu kamen hausgemachte Probleme im Automotiv-Bereich, wo die Entwicklung neuer Produkte sich immer wieder verzögerte. Im Halbjahresbericht machte Softing-CEO Dr. Wolfgang Trier jedoch Mut und betonte, dass der Tiefpunkt hier längst durchschritten sein. Jetzt verrät Trier im Interview mit boersengefluester.de, was ihn für die weitere Entwicklung so zuversichtlich macht, wie es um Akquisitionen steht und was institutionelle Investoren an der im Prime Standard gelisteten Softing-Aktie überzeugt.

Herr Dr. Trier, Softing blickt auf ein durchwachsenes erstes Halbjahr zurück, dennoch haben Sie Ihren Optimismus für das Gesamtjahr nicht verloren. Was macht Sie so zuversichtlich für das Jahresendgeschäft?

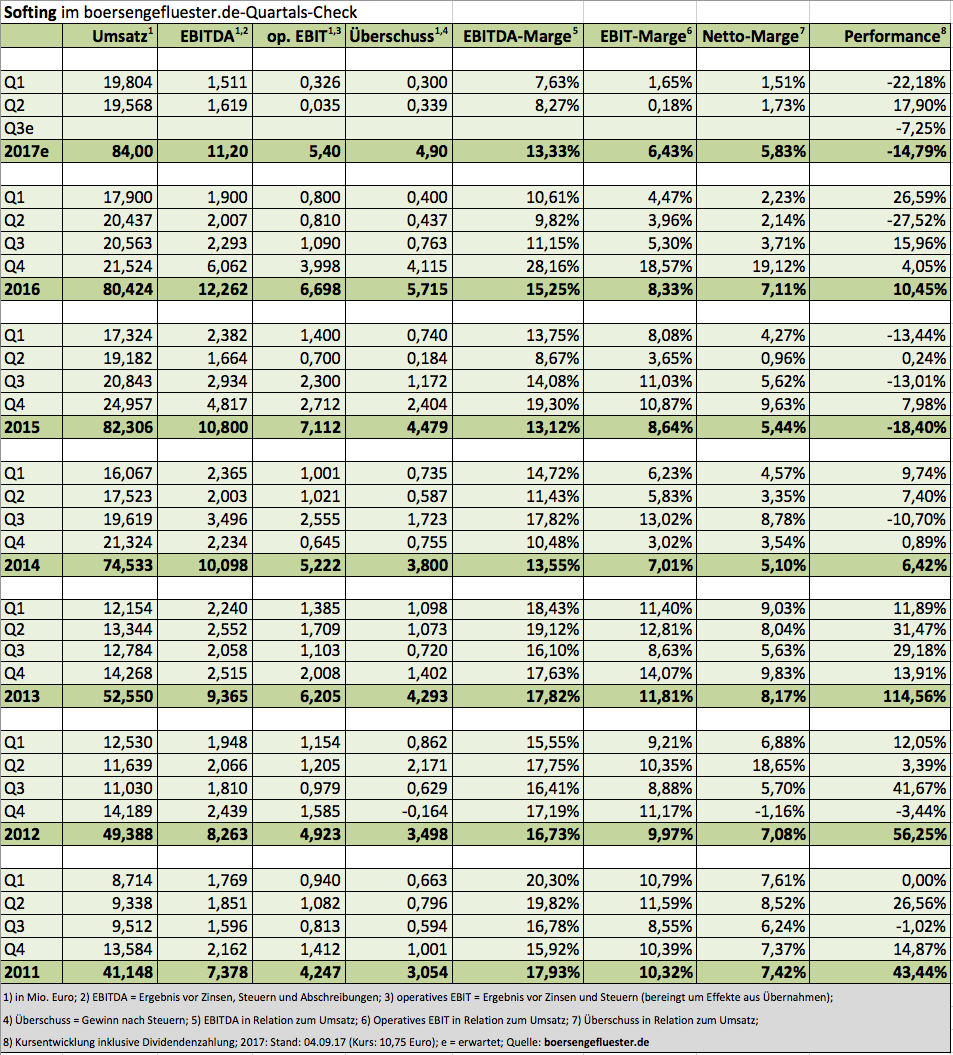

Dr. Wolfgang Trier: Wir erwarten, das Jahr im Rahmen der kommunizierten Größen abzuschließen, sprich mit einem Umsatz von rund 82 Mio. Euro und einem EBIT in der Größenordnung von 5 bis 6 Mio. Euro. Dabei wird die Zielerreichung erneut stark vom Verlauf des vierten Quartals geprägt. Die Kosten im Automotive Segment werden planmäßig bis zum Jahresende sinken, während die Umsätze mit Neuprodukten stufenweise zunehmen werden. Wir stehen im Bereich der Automotive Software Applikationen in Europa und Asien vor Ausschreibungen und Verhandlungen mit Großunternehmen, die zumindest teilweise noch im laufenden Jahr Lizenzen erwerben wollen. Da Lizenzeinnahmen bis zum EBIT durchschlagen, wird sich das in unseren Q4-Zahlen deutlich bemerkbar machen.

Nach Ihrer Aussage ist das „Sorgenkind“ Automotive „längst über den Tiefpunkt hinweg“. Woran machen Sie dies konkret fest?

Dr. Wolfgang Trier: Das Segment Automotive kam durch Fehler in der Produktplanung in eine Zange aus überhöhten Entwicklungskosten und fehlenden Umsätzen aufgrund unfertiger Produkte. Über Monate hinweg mussten die Termine für die Produktfreigaben immer wieder nach hinten geschoben werden. Das hat sich geändert – auch dank eines Führungswechsels in diesem Bereich. Die Entwicklung hält nunmehr ihre Zeitpläne, so konnten wir auch kritische Kundenprojekte stabilisieren. Gleichzeitig erhalten wir erste Neuaufträge, obwohl die Produktfreigabe erst für den Oktober geplant ist.

Welche Automotive Produkte werden im zweiten Halbjahr konkret marktreif und über welche Umsatzpotenziale verfügen diese?

Dr. Wolfgang Trier: Bis Ende des Jahres werden die Produkte Vin|ing 2000 und Vin|ing 3000 sowohl marktreif als auch bei Erstkunden im Einsatz sein. Das sind Diagnose-Interfaces für Werkstätten, Produktion und Prüfstände aller Art. Wenn die Produkte einmal am Markt etabliert sind, reden wir über ein Potenzial siebenstelliger Jahresumsätze. Darüber hinaus helfen diese Produkte beim Absatz der Softwarepakete, da Kunden mit den Interfaces und unserer TDX- Software komplette Service-Lösungen erhalten.

[shortcodedisplaychart isin=”DE0005178008″ ct=”1Y” cwidth=”595″ cheight=”350″]

Sie sprechen im Halbjahresbericht von einer Beteiligung Softings an „strategischen Entwicklungen in der Produktion eines deutschen Großkonzerns“. Was kann man sich darunter vorstellen und welche Bedeutung könnte dies mittelfristig für Softing haben?

Dr. Wolfgang Trier: Unser neues Interface Vin|ing 2000 wird noch im zweiten Halbjahr zur Bedatung von Steuergeräten in einer Musterproduktion eines großen Herstellers eingesetzt. Wenn die Musterproduktion erfolgreich ist, sollen über die nächsten Jahre fast alle Produktionsstandorte dieses Herstellers damit ausgerüstet werden, mithin also auch mit unseren Geräten. Da reden wir über eine vierstellige Zahl an Geräten. So etwas strahlt natürlich auch auf andere Hersteller ab.

Wie kommt Ihre Diagnose-App CAR ASYST im Markt an? Können Sie mittelfristig die Abhängigkeit von einem Großkunden verringern?

Dr. Wolfgang Trier: Wir steigern derzeit durch gemeinsame Maßnahmen mit dem Leitkunden, einem deutschen Premium-Automobilkonzern, die Stückzahlen. Hinzu kommen weitere interessante Funktionen, mit denen die Werkstätten neue Anwendungen erschließen sowie ein Softwarepaket zur Analyse der Buskommunikation. Und ja, wir haben einen weiteren Kunden für CAR ASYST gewinnen können. Hier wird zunächst das Produkt auf ihn zugeschnitten und dann als Prototyp in ausgewählten Werkstätten geprüft. Das ist immer der erste Schritt zur Einführung. Aufgrund der Leistungsdaten unseres Produkts sehen wir hier gute Chancen für einen zweiten Großkunden.

Kommen wir auf das zweite Segment, Industrial, zu sprechen, das zuletzt Freude bereitet hat. Was sind die größten Umsatz- und Ertragstreiber in diesem Bereich?

Dr. Wolfgang Trier: In Europa sind es die im Zusammenhang mit Industrie 4.0 wachsenden Softwareprodukte des Bereichs „Data Integration“. Hier können wir unsere bereits sehr gute Marktposition durch eine Kooperation mit Microsoft weiter ausbauen. Das neue Service-basierte Geschäftsmodell sorgt für mehrjährige Umsätze mit jedem Kunden. Ebenfalls gut entwickelt sich unser Öl & Gas-Geschäft in Asien. Dort konnten weitere Projekte gewonnen werden, die mit technisch aufwendigen und hochpreisigen Softing Gateways arbeiten.

Also sind Sie rundum glücklich mit dem Industrial-Bereich?

Dr. Wolfgang Trier: Glücklich ja, wenn man unsere eigene Performance betrachtet. Sorge bereiten uns aber die Lieferzeiten elektronischer Bauteile und einfacher passiver Komponenten wie etwa Stecker. Dies trifft uns mehr als andere, da für unsere besonders hochwertigen Lösungen nicht beliebige Komponenten eingesetzt werden können. Teilweise haben diese Bauteile fünf bis sechs Monate Lieferzeit. Wir kämpfen in einigen Fällen, Bestellungen unserer Kunden wie gewünscht noch in diesem Jahr auszuliefern.

Blicken wir auf den für Softing immer wichtigeren US-Markt: Werden Ihre US-Gesellschaften Online Development Inc. und Softing Inc. die zuletzt gesehene Dynamik aufrechterhalten können oder könnte Ihnen ein starker Euro hier einen Strich durch die Rechnung machen?

Dr. Wolfgang Trier: Der starke Euro trifft Softing mehr auf der bilanziellen Seite. Operativ sind wir im US-Geschäft kaum betroffen, da die meisten Produkte in den USA oder in Asien auf Dollar-Basis produziert werden. Bislang hält die Erholung der Automatisierungsindustrie in den USA an. Wir liegen in allen Bereichen deutlich über dem Vorjahr.

Sie haben es sich zum Ziel gesetzt, in den nächsten Jahren den Anteil der Softwareumsätze nachhaltig zu steigern. Wie wollen Sie dies erreichen und welche Vorteile erhoffen Sie sich dadurch?

Dr. Wolfgang Trier: Sowohl im bestehenden Produktportfolio als auch bei unseren Prüfungen zum nicht-organischen Wachstum gewinnen Geschäftsmodelle mit mehrjährigen Serviceverträgen immer mehr Gewicht. Es sind Entwicklungen denkbar, bei denen Softing mit Serviceverträgen mittelfristig mehr als 50 Prozent seiner Umsätze machen könnte. Das hätte entsprechend positive Auswirkungen auf Visibilität und Marge.

[basicinfoboxsc isin=”DE0005178008″]

Sie sprechen von „Prüfungen zum nicht-organischen Wachstum“, sprich möglichen Übernahmen. Im Juni haben Sie im Rahmen einer Kapitalerhöhung mehr als 7 Mio. Euro eingeworben. Werden Sie diese Mittel für anorganisches Wachstum einsetzen? In welcher Größenordnung könnten Sie Akquisitionen stemmen?

Dr. Wolfgang Trier: Die Mittel aus der Kapitalerhöhung sind sowohl für den Aufbau neuer Geschäfte aus Zukäufen wie auch zur mehrjährigen Absicherung eigener Produktinitiativen gedacht. Zukäufe mit Umsätzen im zweistelligen Millionenbereich sind ohne Weiteres denkbar. Wir sind hier recht aktiv, können derzeit aber noch nicht mehr sagen. Ich werde diesbezüglich nur Fakten kommunizieren.

Hinter Softing-Aktionären liegt eine längere Durststrecke, wenn man die Kursentwicklung der vergangenen Jahre betrachtet. Warum sollten Ihre Aktionäre Ihnen dennoch die Treue halten?

Dr. Wolfgang Trier: Wirtschaftlich macht 2017 aufgrund der bekannten Probleme nur sehr eingeschränkt Freude, auch wenn wir im Segment Automotive noch signifikante Lizenzthemen erwarten. Die Chancen für 2018 erkennt man leicht, wenn man sich das Bild mit einem weiter wachsenden Industrial Segment und einem wenigstens neutralen oder auch schon wieder operativ cash-positiven Segment Automotive vorstellt. Umsätze und Ergebnisse aus Zukäufen kämen noch dazu. Das war auch die uns kommunizierte Einschätzung der institutionellen Investoren, die wesentlich die Kapitalerhöhung gezeichnet haben. Zwei dieser Fonds haben gerade erst das Überschreiten der 3-Prozent-Schwelle gemeldet. Das Vertrauen dieser strategischen Investoren ist für uns zusätzlicher Ansporn.

[financialinfobox wkn=”517800″]

Dr. Wolfgang Trier ist seit Juni 2002 Vorstandsvorsitzender der Softing AG mit Sitz in Haar, östlich von München. Promoviert hat Trier an der RWTH Aachen.