Aus heutiger Sicht kaum noch vorstellbar: Aber bis September 2013 war SMT Scharf tatsächlich ein SDAX-Mitglied – wenn auch nur für zwölf Monate und mit einem Börsenwert von in der Spitze gerade einmal 117,5 Mio. Euro. Zum Vergleich: Die aktuell kleinsten SDAX-Gesellschaften Borussia Dortmund und bet-at-home.com bringen jeweils fast 480 Mio. Euro auf die Waagschale. Mit dem Abschied aus dem Small-Cap-Index begann für die Aktionäre des auf Beförderungssysteme für den Einsatz im Bergbau spezialisierten Unternehmens jedoch eine lange Leidenszeit. Immerhin knickten Umsatz und Ergebnis – freilich wegen der scharfen Krise im Rohstoffsektor – markant ein. Doch spätestens seit Mitte 2017 sorgt SMT Scharf auch auf dem Börsenparkett wieder für positive Schlagzeilen. Der Aktienkurs befindet sich klar im Aufwärtstrend und hat mit 16 Euro das Niveau von 2015 zurückerobert. Die Analysten von Montega Research aus Hamburg räumen dem Papier zurzeit ein Kursziel von 18 Euro ein, was für eine Marktkapitalisierung von gut 83 Mio. Euro stehen würde.

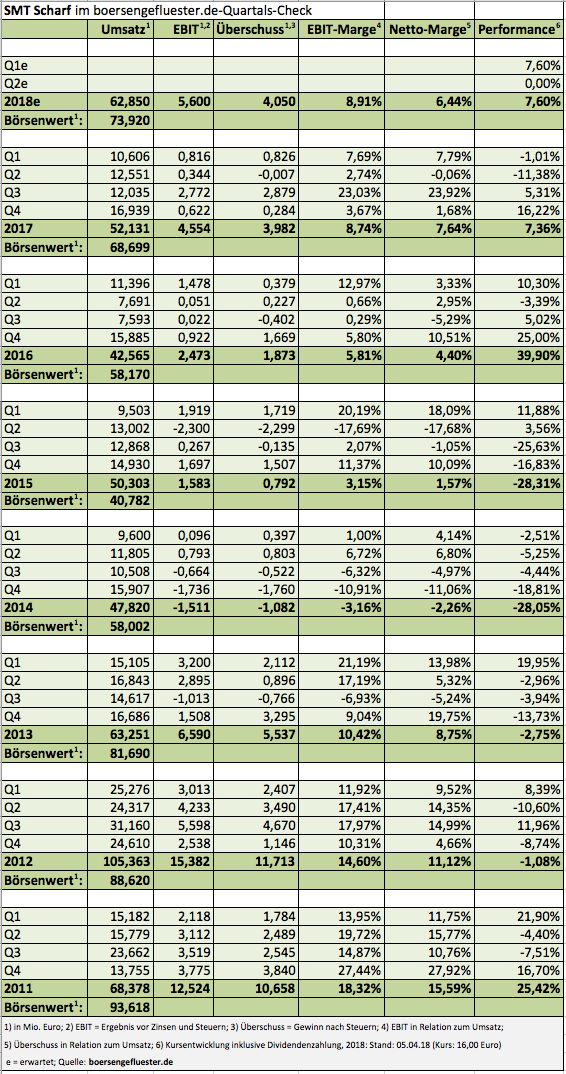

Im Hintergrundgespräch mit boersengefluester.de versprüht SMT-Vorstand Hans Joachim Theiß derweil viel Zuversicht. Kein Wunder: Die Zahlen für 2017 bewegen sich allesamt im oberen Bereich der Erwartungen. Die forsche Preisgestaltung bei Ausschreibungen von Bergbaukunden ließ den Umsatz aus dem Anlagenverkauf im vergangenen Jahr um rund 64 Prozent auf 22,69 Mio. Euro in die Höhe schnellen. Gleichzeitig legten auch die Serviceerlöse um 2,4 Prozent auf 29,44 Mio. Euro leicht zu, so dass die Gesamtumsätze um gut 22 Prozent auf 52,13 Mio. Euro vorankamen. Das Ergebnis vor Zinsen und Steuern (EBIT) kletterte von 2,47 auf 4,55 Mio. Euro. Für das laufende Jahr kalkuliert Theiß mit Erlösen zwischen 58 und 62 Mio. Euro sowie einem EBIT in einer Bandbreite von 4,50 bis 5,50 Mio. Euro. In dieser Vorschau sind die Effekte der im Februar 2018 für umgerechnet gerade einmal knapp 5,20 Mio. Euro übernommenen RDH Mining Equipment Ltd mit Sitz in Kanada bereits enthalten.

[financialinfobox wkn=”575198″]

Was auf den ersten Blick nach einer eher kleinen Arrondierung auf dem nordamerikanischen Markt aussieht, hat es freilich in sich: Immerhin ist RDH nicht nur wegen seiner Fokussierung auf gummibereifte Minenfahrzeuge eine super Ergänzung für die schienengebundenen Systeme von SMT Scharf. Der Clou ist, dass sich RDH – auch wenn es der vollständige Name ‘Rick’s Diesel & Hydraulic’ nicht unbedingt vermuten lässt – auf batteriebetriebene Modelle spezialisiert hat und in diesem gerade erst entstehenden Bereich bereits eine erstklassige Adresse ist und Platzhirsche wie Atlas Copco hinter sich lässt. Flapsig ausgedrückt ist RDH so etwas wie der Untertage-Tesla. Interessante Einsatzmöglichkeiten ergeben sich aber auch für den Einsatz im Tunnelbau – einem Bereich, den SMT Scharf deutlich ausbauen will. Innerhalb der kommenden drei bis fünf Jahre soll das durch Infrastrukturprojekte geprägte Tunnelsegment für mehr als zehn Prozent der Konzernerlöse stehen. „Wir wollen den Einfluss des zyklisch verlaufenden Kohlebergbaus auf unser Geschäft mildern“, sagt Vorstand Theiß beim Gespräch in der Autorenbar des Frankfurter Hofs im Bankenzentrum von Frankfurt. Zur Einordnung: 2017 steuerten die Tunnelaktivitäten gerade einmal 100.000 Euro zum Konzernumsatz bei.

[shortcodedisplaychart isin=”DE0005751986″ ct=”1Y” cwidth=”595″ cheight=”350″]

Bemerkenswert ist der RDH-Deal aber auch aus wirtschaftlicher Sicht: Dem Vernehmen nach dürften die Kanadier – sie haben noch ein vom Kalenderjahr abweichendes Geschäftsjahr – in der neuen Abrechnungsperiode auf Umsatzerlöse von umgerechnet 10 Mio. Euro kommen. Die EBIT-Marge von RDH setzen die Analysten von Montega zuletzt bei rund zehn Prozent an. Eine Annahme, der Theiß nicht widersprechen möchte, auch wenn die Rentabilität der Gesellschaft im laufenden Jahr durch diverse Integrationsmaßnahmen wohl spürbar niedriger sein dürfte. Trotzdem: Selbst wenn RDH 2018 nur für neun Monate konsolidiert wird, die Umsatzprognose für den SMT Scharf-Konzern sollte nach Auffassung von boersengefluester.de mindestens den oberen Bereich der genannten Spanne von bis zu 62 Mio. Euro touchieren. Und auch beim EBIT hält boersengefluester.de einen Tacken mehr als bislang vom Unternehmen kommuniziert für realistisch. „Unsere Prognose basiert auf konservativen Annahmen“, sagt denn auch Theiß.

Weiter verzichten müssen die Anteilseigner von SMT Scharf hingegen auf eine Dividende. Die Finanzierung des Wachstums sowie die strategische Weiterentwicklung des Unternehmens haben ganz klar Vorrang. Wesentliche Aktionäre, wie die von Frank Fischer, dem Vorstand der Shareholder Value Beteiligungen AG, gemanagten Fonds scheinen damit kein Problem zu haben. Ohnehin dürfte Spezialwerteprofi Fischer froh sein, dass sein langjähriges Investment SMT Scharf endlich reüssiert. Bewertungstechnisch hat der Titel noch ausreichend Potenzial. Bei einem unterstellten Umsatzwachstum von mindestens fünf Prozent und einer perspektivisch avisierten Rückkehr in Margenregionen (auf EBIT-Basis) oberhalb von zehn Prozent, könnte die im Prime Standard gelistete Gesellschaft bis 2020 vielleicht schon auf ein Betriebsergebnis von annähernd 7 Mio. Euro kommen. Das wiederum korrespondiert mit einem Börsenwert von aktuell rund 74 Mio. Euro. Da gibt es wohl nichts zu meckern.

Nur den SDAX wird SMT Scharf wohl nicht mehr sehen. Damit können aber wohl alle Anleger gut leben. Motto: Hauptsache die Performance stimmt endlich wieder. Vergleiche mit ähnlichen börsennotierten Unternehmen sind derweil schwierig: Atlas Copco aus Schweden ist ein milliardenschwerer Konzern, bei dem die Bergbau- und Tunneltechnik nur einen Teil des Geschäfts ausmacht. Und die beiden ehemals gelisteten US-Anbieter Joy Global und Bucyrus sind mittlerweile von den Branchenschwergewichten Komatsu Mining beziehungsweise Caterpillar übernommen und delistet worden.

[basicinfoboxsc isin=”DE0005751986″]

Fotos: SMT Scharf AG, RDH Mining Equipment Ltd.