Steigende Aktienkurse sind schön und gut: Alle sind happy und – Shorties einmal ausgeklammert – verdienen Geld mit ihren Investments. Die Kehrseite der Medaille: Wenn die Kurse schneller steigen als die Unternehmensgewinne, baut sich allmählich eine spekulative Blase auf. Und die wird irgendwann platzen, das ist so sicher, wie das Amen in der Kirche. Die Frage ist nur wann. Um die Bewertung von Aktien zu messen, haben sich schlaue Menschen daher jede Menge Kennzahlen einfallen lassen. Am bekanntesten davon ist das Kurs-Gewinn-Verhältnis (KGV), meist bezogen auf den geschätzten Unternehmensgewinn des Folgejahrs – in diesem Fall also 2019. Allerdings kann es sein, dass das Bezugsjahr ein besonders gutes oder vielleicht auch besonders schlechtes Wirtschaftsjahr ist und das so ermittelte KGV nicht übermäßig aussagekräftig ist.

Beispielhaft dafür sind die teilweise extrem hohen KGVs während der Finanzkrise 2008 und 2009. Um solche Verfälschungen zu bereinigen, hat der Ökonom Robert Shiller sein KGV – in der einfachen Variante – nicht auf ein einzelnes Jahr, sondern auf einen Mittelwert der Firmengewinne aus den vergangenen zehn Jahren bezogen. Und eben diese Kennzahl mahnt zurzeit zur Vorsicht. Lesenswerte Informationen dazu liefert etwa der aktuelle Artikel „Krisen-Barometer steigt über den Wert von 1929“ auf WELT.de.

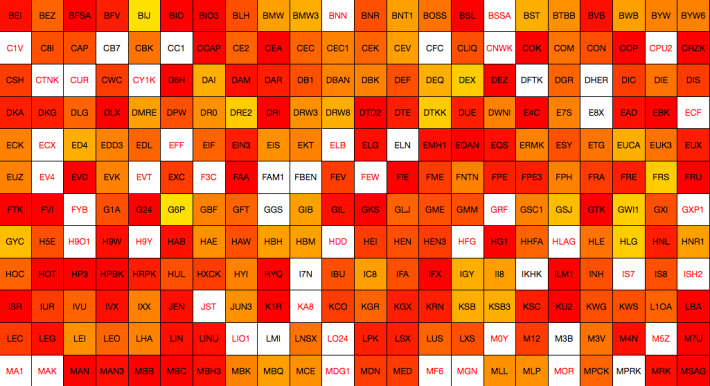

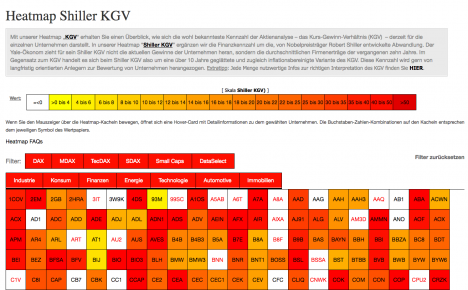

Allerdings ist auch das Shiller-KGV nicht frei von Schwächen: Da die meisten Gesellschaften im Zeitablauf tendenziell höhere Gewinne ausweisen, fällt der Mittelwert des Ergebnisses je Aktie im Normalfall merklich geringer aus, als beim Blick auf ein einzelnes Jahr in der Zukunft. Daher ist das Shiller-KGV regelmäßig spürbar höher als das 2019er-KGV. Dennoch: Zur weiteren Einschätzung einer Aktie finden wir diese Kennzahl durchaus hilfreich. Daher haben wir als große Fans der Visualisierung von Börseninformationen schon vor geraumer Zeit dem von boersengefluester.de exklusiv berechneten Shiller-KGV eine eigene Heatmap gewidmet.

Ein Blick auf diese Kachelwand lohnt derzeit in der Tat, denn sie ist ziemlich dunkelrot – etliche Aktien befinden also im heißen Bereich. So kommen gut 150 Aktien aus unserem fast 550 Titel umfassenden Coverage-Universum DataSelect auf ein Shiller-KGV von mehr als 30. Dabei müssen Sie sich die weißen Kacheln im Prinzip sogar noch wegdenken, denn hier handelt es sich um Unternehmen – vielfach aus den Bereichen Biotech oder Internet –, bei denen sich aufgrund der anhaltenden Verlustsituation gar kein KGV berechnen lässt.

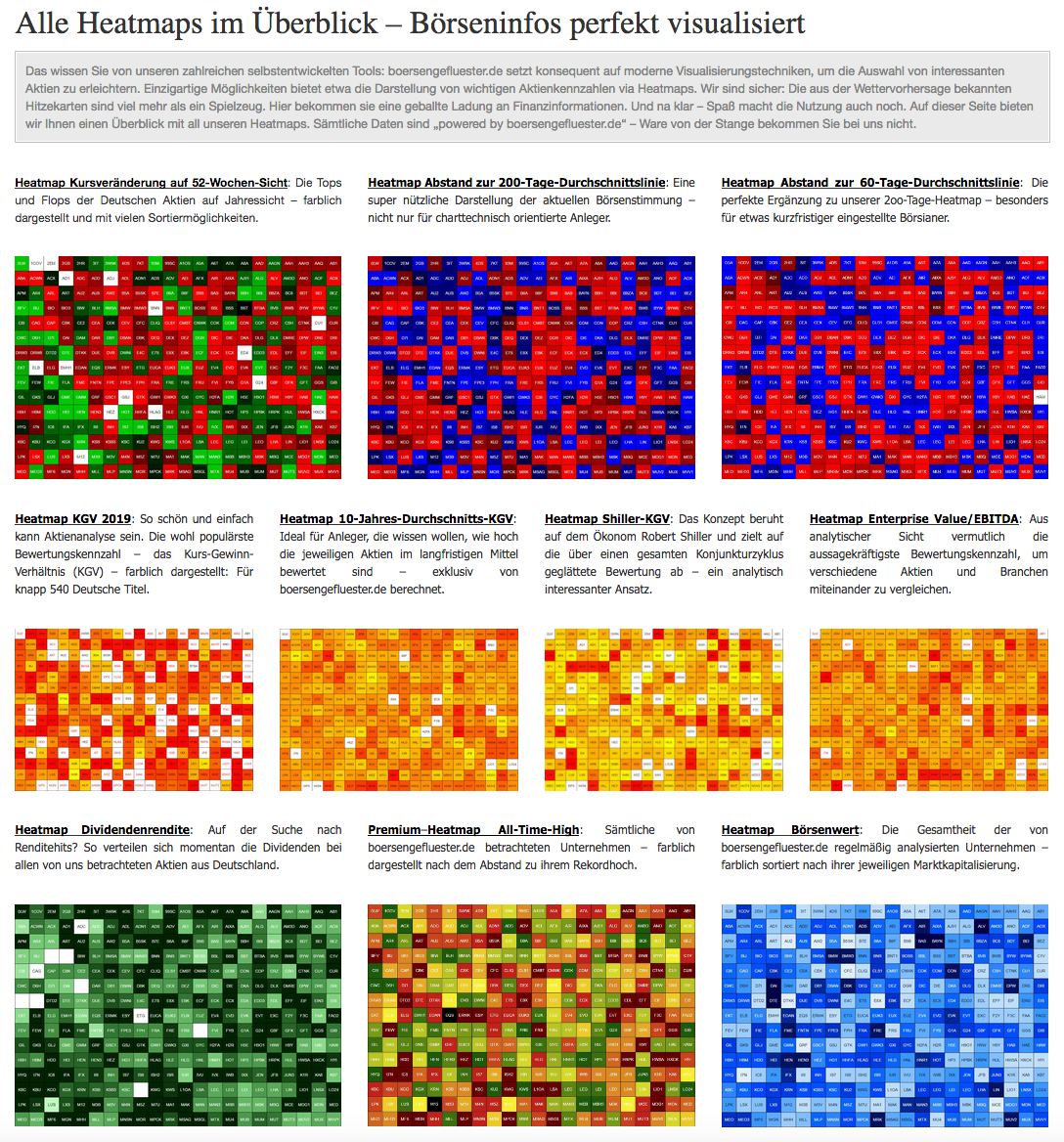

[sws_blue_box box_size=”640″]Ihnen gefällt die Kennzahlendarstellung mit Hilfe von Heatmaps? Dann schauen Sie sich doch einmal unsere Heatmap-Übersicht an.[/sws_blue_box]