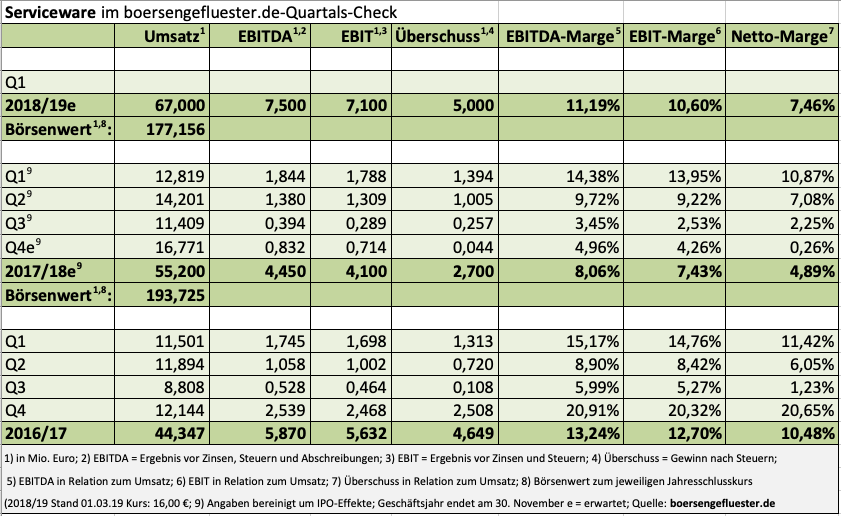

Das haben sich wohl alle Investoren anders vorgestellt: Gut zehn Monate nach dem IPO liegt die Notiz von Serviceware um ein Drittel unter dem Ausgabepreis von 24 Euro. Dabei hat der Softwareanbieter zur Digitalisierung und Automatisierung von Serviceprozessen in Unternehmen seine Wachstumsversprechen eingelöst und international kräftig expandiert. Die jetzt kommunizierten Erlöse von 55,2 Mio. Euro für das Geschäftsjahr 2017/18 (30. November) decken sich komplett mit der Erwartungshaltung zum Börsengang im Prime Standard. Zu optimistisch haben wir hingegen die damit einhergehende Ertragskraft der Bad Camberger eingestuft: Jedenfalls liegt das um die Aufwendungen für den Börsengang von rund 1,3 Mio. Euro bereinigte Ergebnis vor Zinsen und Steuern (EBIT) von 4,1 Mio. Euro ein gutes Stück niedriger als von uns vermutet. Das am Ende berichtete Ergebnis dürfte sogar noch deutlich niedriger ausfallen, denn Serviceware weist auf zusätzliche Steuerbelastungen im Zuge des IPOs von rund 3,2 Mio. Euro hin. Spätestens am 21. März werden die Anleger mehr wissen, dann steht die Veröffentlichung des Geschäftsberichts an.

[sws_yellow_box box_size=”610″]Kennen Sie schon unsere neue 3-Säulen-Strategie? Das exklusive Scoringmodell von BGFL.[/sws_yellow_box]

Die für ein Software-Unternehmen zurzeit eher karge operative Marge von 7,4 Prozent sollten Investoren indes nicht überbewerten, weil die Gesellschaft erheblich in die Stärkung des Vertriebs investiert hat – was sich zwar unmittelbar in höheren Personalaufwendungen, aber erst nachgelagert in steigenden Erträgen spiegelt. So gesehen ist CEO Dirk K. Martin zufrieden mit der aktuellen Entwicklung: „Wir haben im vergangenen Geschäftsjahr eine hervorragende Ausgangsbasis für die weitere positive Entwicklung der Serviceware geschaffen. Unser Ziel ist, die sich im Markt bietenden Wachstumschancen optimal zu nutzen.“ Einen konkreten Ausblick nennt Martin allerdings noch nicht und stellt lediglich Zuwächse für Umsatz und Gewinn in Aussicht. Zur Tempobeschleunigung bleiben auch Zukäufe ein Thema. Immerhin weist das Unternehmen in der Bilanz liquide Mittel von etwa 53,7 Mio. Euro aus. Zur Einordnung: Zum IPO flossen brutto rund 60 Mio. Euro in die Kassen – noch ist also reichlich „Firepower“ vorhanden.

[shortcodedisplaychart isin=”DE000A2G8X31″ ct=”1Y” cwidth=”595″ cheight=”350″]

Bemerkenswert sind indes die Bewertungsrelationen, insbesondere die des großen US-Konkurrenten ServiceNow: Nach der stürmischen Kursrally wird ServiceNow mittlerweile mit dem 33fachen der Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzverbindlichkeiten) zu dem für 2019 erwarteten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) an der Börse gehandelt. Bei Serviceware beträgt das EV/EBITDA-Multiple „gerade einmal“ knapp 16. Das ist isoliert gesehen zwar auch noch ganz schön hoch – im Branchenvergleich aber dann doch relativ niedrig. Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung, selbst wenn uns die vielen Bereinigungen im Zahlenwerk von Serviceware nicht ganz so gut gefallen. Eine Rückkehr zum Emissionspreis ist das mindeste Ziel. Und langfristig müsste eigentlich sogar deutlich mehr drin sein. Das zuletzt wieder gedrückte Kursniveau scheint jedenfalls eine attraktive Einstiegsbasis.

[financialinfobox wkn=”A2G8X3″]

Hinweis: Geschäftszahlen für Serviceware liegen erst ab dem Geschäftsjahr 2014/15 (30. November) vor

[basicinfoboxsc isin=”DE000A2G8X31″]

[sws_yellow_box box_size=”610″]Top & Flop-Auswertungen für 566 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

[sws_blue_box box_size=”640″] Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. [/sws_blue_box]

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. [/sws_blue_box]