Ein Ruhmesblatt für die Neuemissionsstatistik ist Serviceware noch längst nicht: Ziemlich genau 2,5 Jahre nach dem IPO zu 24 Euro liegt der Softwaretitel um rund 45 Prozent unter Ausgabekurs. Doch wir bleiben dabei, dass sich die Gesellschaft besser entwickelt, als es der Aktienchart vermuten lässt. Die umfangreichen Investitionen in die europäische Expansion, das anorganische Wachstum und die stärkere Ausrichtung auf Großkunden zeigen jedenfalls nach und nach Wirkung. Zudem sollten Servicethemen gerade in der sich durch Corona ändernden Wirtschaftswelt noch schneller an Bedeutung gewinnen. In der Umsatzentwicklung von Serviceware lässt sich das auf den ersten Blick freilich nicht zwangsläufig erkennen, da auch die Bad Camberger konsequent auf Cloudmodelle setzen.

Werbung:

[sws_blue_box box_size=”640″]Doppelt hält besser: Dauerhafte Vorteile + 1,00 % Zinsen p.a. bei Depotwechsel.[/sws_blue_box]

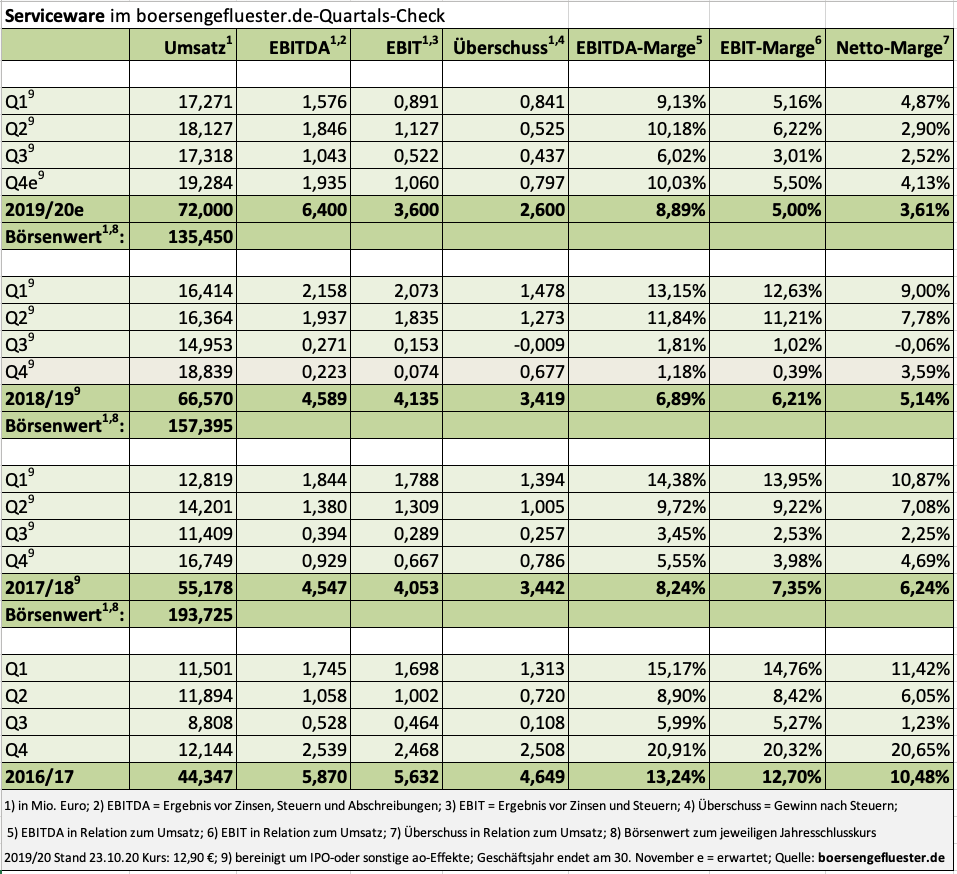

Mittlerweile entfallen rund 42,5 Prozent der für die ersten neun Monate des Geschäftsjahrs 2019/20 ausgewiesenen Erlöse von 52,72 Mio. Euro auf monatlich wiederkehrende Mietbeträge. Entsprechend sollten Investoren stärker auf die Entwicklung der SaaS/Service-Erlöse schauen, als rein auf den Konzernumsatz. Dann fallen die um etwas mehr als 40 Prozent auf 22,41 Mio. Euro gestiegenen SaaS/Service-Umsätze auch direkt ins Auge und relativieren den um gut sechs Prozent rückläufigen Lizenzumsatz von 14,10 Mio. Euro. Ergebnistechnisch fährt Serviceware weiter zweigleisig: Das berichtete Ergebnis vor Zinsen und Steuern (EBIT) ist aufgrund der höheren Personalaufwendungen sowie den Abschreibungen auf die im Sommer 2019 übernommene cubus AG – die Gesellschaft konzentriert sich auf Steuerungssoftware für wichtige Leistungsindikatoren – von minus 0,55 Mio. auf minus 1,25 Mio. Euro zurückgefallen.

[shortcodedisplaychart isin=”DE000A2G8X31″ ct=”1Y” cwidth=”595″ cheight=”350″]

Demgegenüber steht ein um die im Zusammenhang mit der Expansionsstrategie angefallenen Aufwendungen adjustiertes EBIT von plus 2,54 Mio. Euro – nach plus 4,06 Mio. Euro in der vergleichbaren Vorjahresperiode. Das sieht jetzt von den Veränderungsraten her auch nicht unbedingt super aus, zeigt aber zumindest, dass Serviceware normalerweise profitabel arbeiten würde. Auf der Habenseite steht zudem die – dem Börsengang im Prime Standard sei Dank – immer noch robuste Bilanz mit einer Netto-Liquidität von vermutlich rund 30 Mio. Euro sowie einem Eigenkapital von 56,50 Mio. Euro. Zur Einordnung: Der aktuelle Börsenwert beträgt rund 135 Mio. Euro. Eine konkrete Prognose für das am 30. November endende Geschäftsjahr 2019/20 bleibt Dirk K. Martin zwar weiterhin schuldig. Er betont jedoch, dass Serviceware „operativ mit hervorragenden Leistungen und auch bei den Finanzkennzahlen überzeugen kann“. Überhaupt hat boersengefluester.de den Eindruck, dass das Vorstandsteam einen guten – weil auch ziemlich unaufgeregten – Job macht.

Trotzdem: Die IPO-Scharte gilt es schon noch auszuwetzen. Dafür muss die Gesellschaft dann allerdings auch bei den berichteten Zahlen den Ergebnisswing schaffen. Je schneller, desto besser. Nach unten bietet derweil die 200-Tage-Durchschnittslinie eine tragfähige Unterstützung.

[basicinfoboxsc isin=”DE000A2G8X31″]

[financialinfobox wkn=”A2G8X3″]

ThisisEngineering RAEng auf Unsplash

[sws_blue_box box_size=”640″] Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion und Links zu unseren exklusiven Tools. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das gern unter diesem LINK tun.[/sws_blue_box]

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion und Links zu unseren exklusiven Tools. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das gern unter diesem LINK tun.[/sws_blue_box]