Es ist schon bitter: Da war die Aktie von Phoenix Solar so gut ins Jahr gestartet – und jetzt kommt es doch wieder knüppeldick. Eine saftige Gewinnwarnung für 2017 drückte die ohnhin schwächelnde Notiz des Photovoltaiksystemhauses nochmals Richtung Süden, so dass der Small Cap nun wieder unter das Niveau vom Jahresanfang gerutscht ist. Quasi: Zurück auf Los. Dabei lag das Papier Ende Februar in der Spitze noch um mehr als ein Drittel vorn. „Dass neue Aufträge später als geplant erteilt wurden, hat unsere Ergebnisse im ersten Halbjahr 2017 und unsere Prognosen beeinträchtigt, und wir können mit dieser Entwicklung längst nicht zufrieden sein. Statt eines positiven EBIT zeigen wir operative Verluste“, analysiert Tim P. Ryan, der Vorstandsvorsitzende von Phoenix Solar. Zwar weist Ryan im gleichen Atemzug darauf hin, dass die Gesellschaft aus Sulzemoos in Vertrieb und Ingenieure investiert hat und er zuversichtlich ist, dass sich diese Ausgaben bald auszahlen. Doch das verhallt momentan an der Börse. Wieder einmal münden verschobene Aufträge für das im Projektgeschäft tätige Unternehmen direkt in einer saftigen Gewinnwarnung.

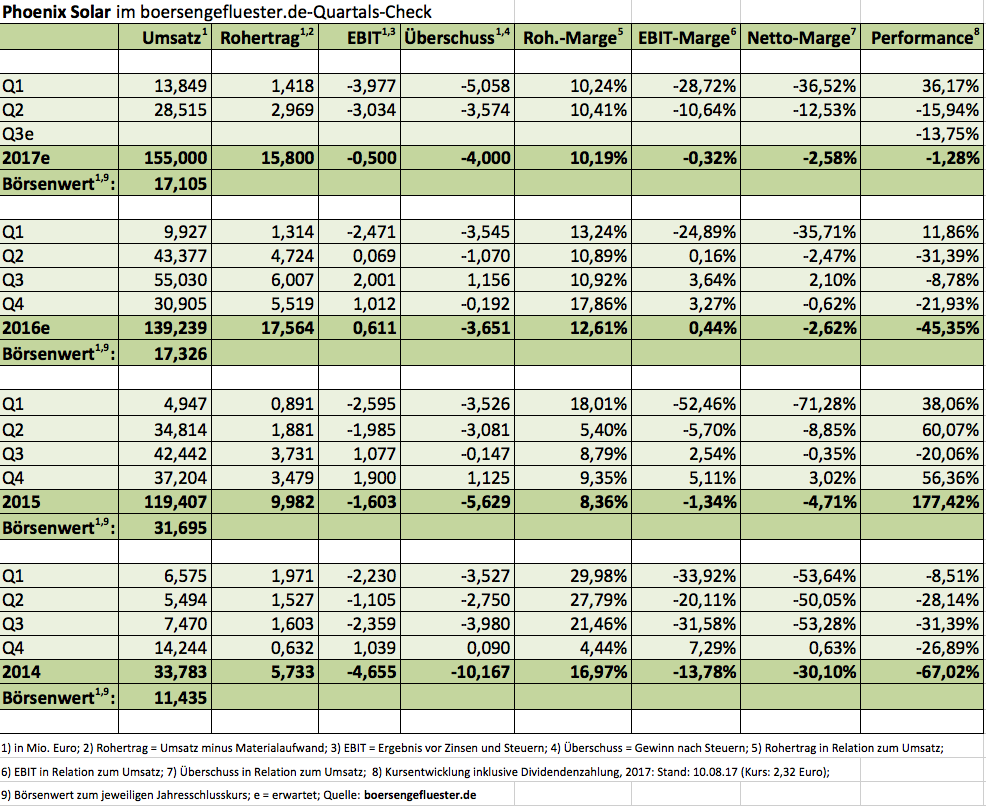

So geht der Vorstand für 2017 nun von Erlösen zwischen 140 bis 170 Mio. Euro aus – nach zuvor 160 bis 190 Mio. Euro. Beim Ergebnis vor Zinsen und Steuern (EBIT) erstreckt sich die neue Bandbreite von minus 2 bis plus 1 Mio. Euro. Zuvor lag die Messlatte für das Betriebsergebnis zwischen 1 und 3 Mio. Euro. Dabei ist Phoenix Solar finanziell ohnehin nicht auf Rosen gebettet. Die liquiden Mittel schrumpften seit Jahresbeginn von 9,39 auf 3,17 Mio. Euro – bei Finanzverbindlichkeiten von fast 37 Mio. Euro. „Weitere Verzögerungen bei Vertragsabschlüssen oder im weiteren Verlauf von Projekten können neue Herausforderungen für das Liquiditätsmanagement nach sich ziehen“, heißt es im aktuellen Zwischenbericht. Das Eigenkapital auf Konzernebene ist mit minus 22,31 Mio. Euro markant tiefer ins rote Terrain gedriftet. Zwar weist das Unternehmen regelmäßig darauf hin, dass ein negatives Konzerneigenkapital „keine unmittelbare Gefahr für den Fortbestand“ darstellt.

[shortcodedisplaychart isin=”DE000A0BVU93″ ct=”1Y” cwidth=”595″ cheight=”350″]

Umgekehrt ist aber auch klar, dass die jetzige Situation alles andere als förderlich und eine bilanzielle Umstrukturierung nötig ist. „Wir diskutieren im Vorstand eine Reihe möglicher Optionen, wie wir die Finanzlage der Gesellschaft insgesamt stärken“, sagt Ryan. Doch die Situation ist verzwickt: Eine Barkapitalerhöhung lässt sich angesichts der Meldungslage kaum durchziehen. Hier ist also der Rat findiger Banker gefragt. Was tun als Aktionär? Nach einer knackigen Investmentstory hört sich Phoenix Solar momentan nicht an. Andererseits hat sich die auf Photovoltaik-Großkraftwerke spezialisierte Gesellschaft schon mehrfach als „Stehaufmännchen“ gezeigt. Und sofern die verschobenen Order tatsächlich in die Bücher kommen, es künftig mehr Planungssicherheit gibt und Phoenix Solar auf eine nachhaltige Profitabilität zusteuert, wäre die aktuelle Marktkapitalisierung von 17,1 Mio. Euro ohnehin ein Witz. Doch Vorsicht: Auch wenn boersengefluester.de das Management von Phoenix Solar sehr schätzt, es bleiben einfach viele Fragezeichen. Daher ist die im Prime Standard gelistete Aktie eine ziemlich riskante Wette – sogar auf dem aktuellen Niveau.

Foto: pixabay

[basicinfoboxsc isin=”DE000A0BVU93″]

[financialinfobox wkn=”A0BVU9″]