Verdammt ruhig geworden war es in den vergangenen Monaten um die Aktie von Paul Hartmann. Kein Vergleich jedenfalls zum Jahreswechsel 2015/16, als Titel in etlichen Finanzmedien als eine Art Geheimtipp gehandelt wurde. Damals sorgte eine wesentliche Veränderung in der Aktionärsstruktur dafür, dass plötzlich Volumen in die lange Zeit kaum handelbare Aktie kam. Operativ hat die vor allen Dingen durch ihre Materialien zur Wundbehandlung und Desinfektion bekannte Gesellschaft derweil ihre Prognosen eingelöst. Auch die Halbjahreszahlen liegen im Rahmen der Erwartungen. Die Umsätze kamen um knapp zwei Prozent auf 973,95 Mio. Euro voran. Das Betriebsergebnis stieg um fast 3,5 Prozent auf annähernd 68,60 Mio. Euro. Unterm stich blieb ein Überschuss von 45,34 Mio. Euro stehen – nach 40,55 Mio. Euro in der vergleichbaren Vorjahresperiode. Diese Größenordnungen machen deutlich: Paul Hartmann ist ein echter Hidden Champion – kein klassischer Small Cap. Die Marktkapitalisierung türmt sich auf ansehnliche 1.446,83 Mio. Euro.

[shortcodedisplaychart isin=”DE0007474041″ ct=”1Y” cwidth=”595″ cheight=”350″]

Forsche Töne beim Ausblick sind nicht unbedingt die Sache der Heidenheimer. „Unsere langfristigen Wachstumstreiber sind überwiegend konjunkturunabhängig“, sagt der Vorstandsvorsitzende Andreas Joehle und verweist auf die wachsende Zahl chronisch erkrankter und pflegebedürftiger Menschen. Für das Gesamtjahr stellt Joehle „moderat steigende Umsatzerlöse“ und „ein leichtes Plus“ beim Ergebnis vor Zinsen und Steuern (EBIT) in Aussicht. Demnach könnten am Jahresende 2016 Einnahmen von fast 2 Mrd. Euro und ein EBIT von knapp 138 Mio. Euro herauskommen – so zumindest die aktuellen Schätzungen von boersengefluester.de. Verglichen mit dem Börsenwert ist die Aktie damit eher moderat bewertet. Hinzu kommt, dass in der Bilanz – Pensionsrückstellungen einmal ausgeklammert – ein Netto-Finanzguthaben von 22,5 Mio. Euro zu finden ist. Der aktuelle Buchwert je Aktie beträgt knapp 198 Euro – verglichen mit einem Aktienkurs von 405 Euro. In diesem Fall ist gegen ein Kurs-Buchwert-Verhältnis (KBV) von rund zwei überhaupt nichts zu sagen.

Für Anleger, die sich an dem etwas angeknacksten Chartbild nicht stören – der Kurs ist kürzlich unter die 200-Tage-Durchschnittslinie gefallen –, bietet der Titel unserer Meinung nach eine solide Wachstumsstory zu einem vernünftigen Preis. Die Dividendenrendite beträgt allerdings nur rund 1,6 Prozent – sofern Paul Hartmann auch zur nächsten Hauptversammlung im Mai 2017 eine Gewinnbeteiligung von 6,70 Euro auf die Agenda setzt. Mehrheitsgesellschafter bei der nur im schwach regulierten Entry Standard gelisteten Aktie ist der Industrielle Eduard Schleicher, dem auch der Zementhersteller Schwenk Zement zuzurechnen ist. Diskretion gehört bei Schleicher zum Ehrenkodex. Gegenwärtig sind jedenfalls keinerlei Anzeichen zu erkennen, dass Paul Hartmann eines Tages vielleicht doch vom Kurszettel genommen werden könnte. Gleichwohl ist klar: Ein Upgrade in ein höheres Marktsegment wäre ein gutes Signal Richtung Kapitalmarkt. Aber auch dafür gibt es zurzeit keine Anhaltspunkte.

[financialinfobox wkn=”747404″]

[basicinfoboxsc isin=”DE0007474041″]

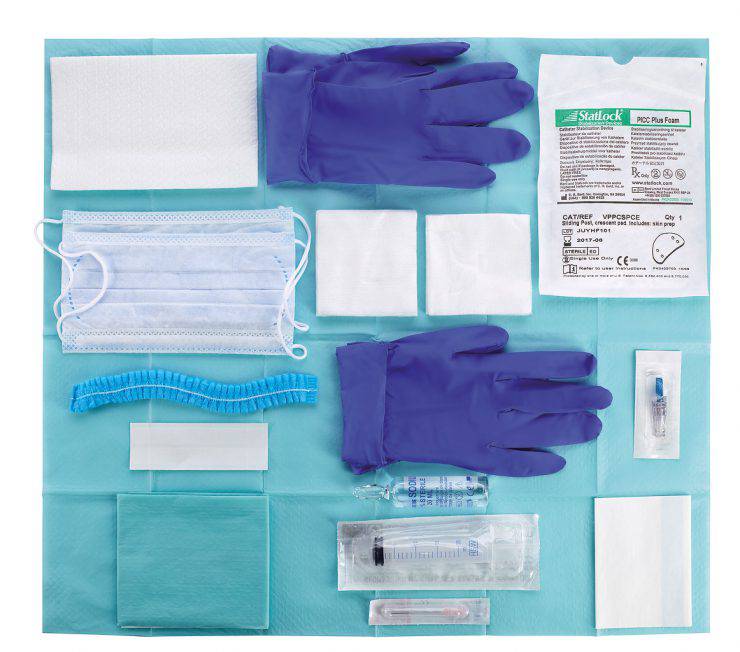

Foto: Paul Hartmann AG