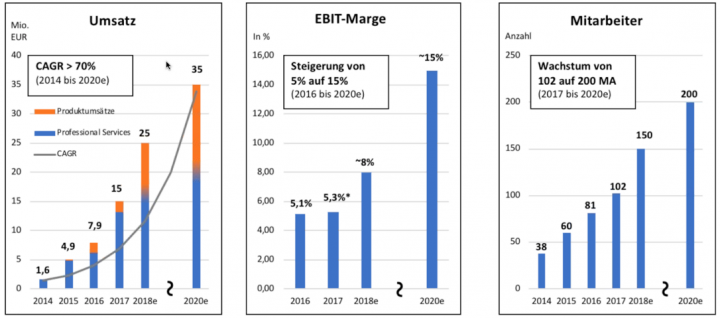

Erfahrene Investoren wissen genau: Wenn Unternehmen bei der Kommunikation einseitig auf das EBITDA – also das Ergebnis vor Zinsen, Steuern und Abschreibungen – als Steuerungsgröße abstellen, bleibt unterm Strich meist nicht viel übrig. Häufig schreiben diese Gesellschaften sogar Verluste. So gesehen ist schon allein das ein gutes Zeichen, dass mVISE künftig Umsatz und EBIT bei den Prognosen in den Vordergrund rückt – und nicht wie bislang auf Gesamtleistung (Umsatz plus aktivierte Eigenleistungen) und EBITDA abstellt. Eingebettet ist der Schwenk in die am 20. März auf einer Webkonferenz von Vorstand Manfred Götz vorgestellte „Strategie 2018+“. Formal geht es darum, dass der auf Digitalisierungsthemen spezialisierte IT-Anbieter bis zum Jahr 2020 auf eine Umsatzgrößenordnung von etwa 35 Mio. Euro kommen will – bei einer EBIT-Marge von rund 15 Prozent. Zur Einordnung: Für das laufende Jahr peilt die Gesellschaft Erlöse von 25 Mio. Euro sowie eine operative Rendite von etwa acht Prozent an. Die endgültigen Daten für 2017 liegen noch nicht vor, das EBIT soll sich aber bei rund 0,42 Mio Euro bewegt haben.

Die Ansage von Vorstand Manfred Götz ist unmissverständlich: „Wir wollen bis zum Jahr 2020 unter den Top 20 der mittelständischen IT-Anbieter in Deutschland im Bereich der Digitalen Transformation sein.“ Was die konkrete Umsetzung der Vorgabe angeht, bleibt Götz nach Auffassung von boersengefluester.de allerdings eher vage. Letztlich geht es um ein ganzes Bündel an Maßnahmen: Angefangen von einer Intensivierung des Marketings zur Steigerung der Markenbekanntheit über eine innovativere Personalrekrutierung bis hin zu verbesserten organisatorischen Prozessen und der Ausweitung der Vertriebskanäle Richtung Online und Partnermodelle. Das A und O sind jedoch die Mitarbeiter. Bis 2020 soll die Zahl auf rund 200 steigen – was einer glatten Verdopplung entspricht „Wir haben seit Wochen und Monaten annähernde Vollauslastung in allen Bereichen“, sagt Götz. Diesen Flaschenhals gilt es zu beseitigen und die angepeilte Größenordnung in entsprechend höhere Margen umzumünzen.

[shortcodedisplaychart isin=”DE0006204589″ ct=”1Y” cwidth=”595″ cheight=”350″]

Ob der große Plan aufgeht, lässt sich gegenwärtig schwer einschätzen. Einen Vertrauensvorschuss von der Börse gibt es aber trotzdem, schon allein weil mVISE auch die 2015 eingeleitete Transformation von einem ehemals erfolglosen Messaging-Anbieter (conVISUAL) zu einem namhaften Player in den Bereichen Mobility, Virtualization und Security hinbekommen hat. Nun: In den kommenden 36 Monaten wird sich das mVISE-Management an den jetzt kommunizierten Zielen messen lassen müssen. Wenn alles hinhaut, würde mVISE 2020 auf ein EBIT von rund 5,25 Mio. Euro kommen. Steuern spielen vorerst keine besondere Rolle, und auch die Belastungen aus dem Finanzergebnis dürften sich einigermaßen in Grenzen halten, so dass der Nettogewinn nicht sehr viel schmächtiger als das EBIT daherkommen würde.

Für das Ergebnis je Aktie zu berücksichtigen sind jedoch die Anteile Dritter sowie der zu erwartende Verwässerungseffekt von bis zu knapp 20 Prozent aus den ausstehenden Wandelanleihen. Summa summarum könnte 2020 dann womöglich ein Gewinn pro Anteilschein von 0,40 Euro herauskommen. Damit käme die im Scale gelistete mVISE-Aktie auf ein 2020er-KGV von rund zwölf, was noch ausreichend Luft nach oben lassen würde. Für risikobereite Anleger bleibt der Titel damit kaufenswert.

[basicinfoboxsc isin=”DE0006204589″]

[financialinfobox wkn=”620458″]

Foto: Pixabay