Nach dem All-Time-High von 28,00 Euro am 6. Juni 2018, ging es mit dem Aktienkurs von Mensch und Maschine (MuM) erstmal bis auf 21,50 Euro zurück, ehe ein neuerlicher Schub Richtung Norden einsetzte. Ursachenforschung ist in diesem Fall schwierig, denn letztlich kam der Anstieg Richtung Rekordhoch genauso überraschend, wie die anschließende Korrektur um ein knappes Viertel. Charttechniker werden – zumindest was den jüngsten Dreh nach oben angeht – vermutlich auf die so wichtige 200-Tage-Durchschnittslinie hinweisen. Fundamental hat der Anbieter von Konstruktionssoftware sowohl im Abschlussquartal 2017 als auch im Auftaktviertel 2018 super gut abgeschnitten, was freilich auch nicht vollkommen überraschend war. Abgesehen von den üblichen Schwankungen lässt sich das Geschäft der im Börsensegment Scale gelisteten Gesellschaft ziemlich gut prognostizieren. Jedenfalls hat CEO Adi Drotleff kein Problem damit, dezidierte Ausblicke bis 2020 abzugeben. Das honorieren die Investoren, zumal die Gesellschaft auch mit Blick auf die Dividende sehr transparent prognostiziert.

[sws_blue_box box_size=”640″]Tipp: Nutzen Sie auch unsere exklusive Investor-Übersicht mit allen Scale-Aktien.[/sws_blue_box]

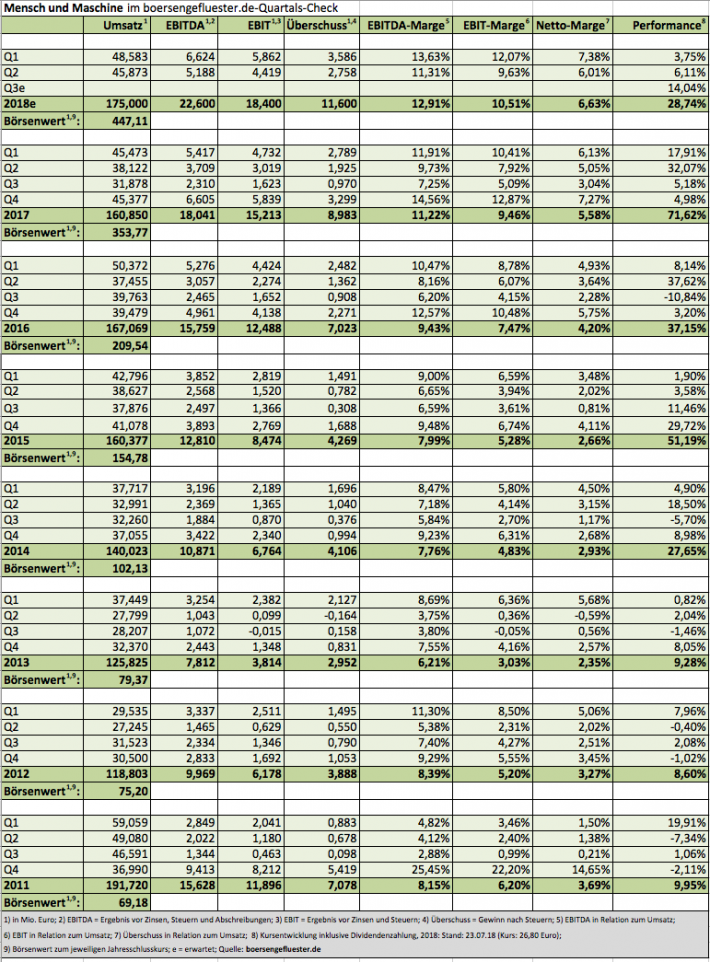

Nichts zu meckern gibt es auch an den jetzt vorgelegten Zahlen für das zweite Quartal 2018, selbst wenn die absoluten Zahlen erwartungsgemäß niedriger sind als die Daten aus den ersten drei Monaten 2018. Bei Mensch und Maschine tragen Q1 und Q4 zusammen im Schnitt etwa 2/3 zum Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) des Gesamtjahrs bei. Das zweite und insbesondere das dritte Quartal sind im Normalfall entsprechend gedämpfter. So gesehen ist es umso positiver, wenn Drotleff den Verlauf des zweiten Quartal 2018 als „sehr stark“ einstuft. Konkret kam die in Wessling – südwestlich von München – angesiedelte Gesellschaft zwischen Anfang April und Ende Juni 2018 auf ein Erlösplus von 20,3 Prozent auf 45,87 Mio. Euro. Das EBITDA zog um 39,9 Prozent auf knapp 5,19 Mio. Euro an. Der operative Cashflow kletterte um gut 17 Prozent auf 8,96 Mio. Euro. „Wachstumstreiber waren sowohl die eigene Software mit dem Flaggschiff CAM als auch das Systemhaus-Geschäft, wo erwartungsgemäß viele Autodesk-Wartungsverträge in Mietverhältnisse umgewandelt wurden“ heißt es offiziell.

[shortcodedisplaychart isin=”DE0006580806″ ct=”1Y” cwidth=”595″ cheight=”350″]

An der Vorschau für das Gesamtjahr nimmt Großaktionär Drotleff keine Änderungen vor, bezeichnet die Ziele nun aber als „gut erreichbar“. Demnach ist weiterhin mit einem EBITDA zwischen 22 und 23 Mio. Euro sowie einem Überschuss in einer Bandbreite von 11 bis 12 Mio. Euro zu rechnen. Die für 2018 avisierte Dividende – zahlbar nach der nächsten Hauptversammlung an 8. Mai 2019 – soll zwischen 0,62 und 0,68 Euro liegen. Zur Einordnung: Auf Basis der oberen Marke käme der Titel derzeit auf eine Dividendenrendite von 2,5 Prozent. Für 2017 schüttete MuM 0,50 Euro pro Anteilschein aus. Die Marktkapitalisierung türmt sich gegenwärtig auf 447 Mio. Euro, was mit Blick auf das für 2018 zu erwartende EBITDA durchaus ambitioniert ist. Und auch ein Kurs-Gewinn-Verhältnis (KGV) im Bereich um 30 muss man als Investor mögen. Und so bewegen sich die Kursziele der meisten Analysten auch vergleichsweise dicht am aktuellen Kursniveau. Per saldo scheint für boersengefluester.de „Halten“ eine sinnvolle Einschätzung zu sein. Mensch und Maschine liefert zurzeit beständig gute Nachrichten, andererseits gibt es aber keine Kennzahl mehr, die auf eine markante Unterbewertung des Spezialwerts hindeuten würde. Spannend wird kurzfristig, ob die guten Q2-Zahlen ausreichend Dynamik entfalten, um den Aktienkurs zurück Richtung Rekordhoch treiben. Mit 26,80 Euro notiert das Papier jedenfalls nur noch unwesentlich niedriger.

Übrigens: Auf dem aktuenn Niveau ist Mensch und Maschine bereits das Unternehmen mit der dritthöchsten Marktkapitalisierung aus dem Scale. Einen höheren Börsenwert haben nur die Nürnberger Beteiligungs-AG (795 Mio. Euro) und die FinTech Group (520 Mio. Euro). Aber auch was die Performance angeht, gehört die MuM-Aktie zu den Vorzeigewerten aus dem Scale. Inklusive Dividende liegt der Titel seit Jahresbeginn um fast 29 Prozent vorn.

[basicinfoboxsc isin=”DE0006580806″]

[financialinfobox wkn=”658080″]

Foto: Shutterstock

[sws_blue_box box_size=”640″] Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]