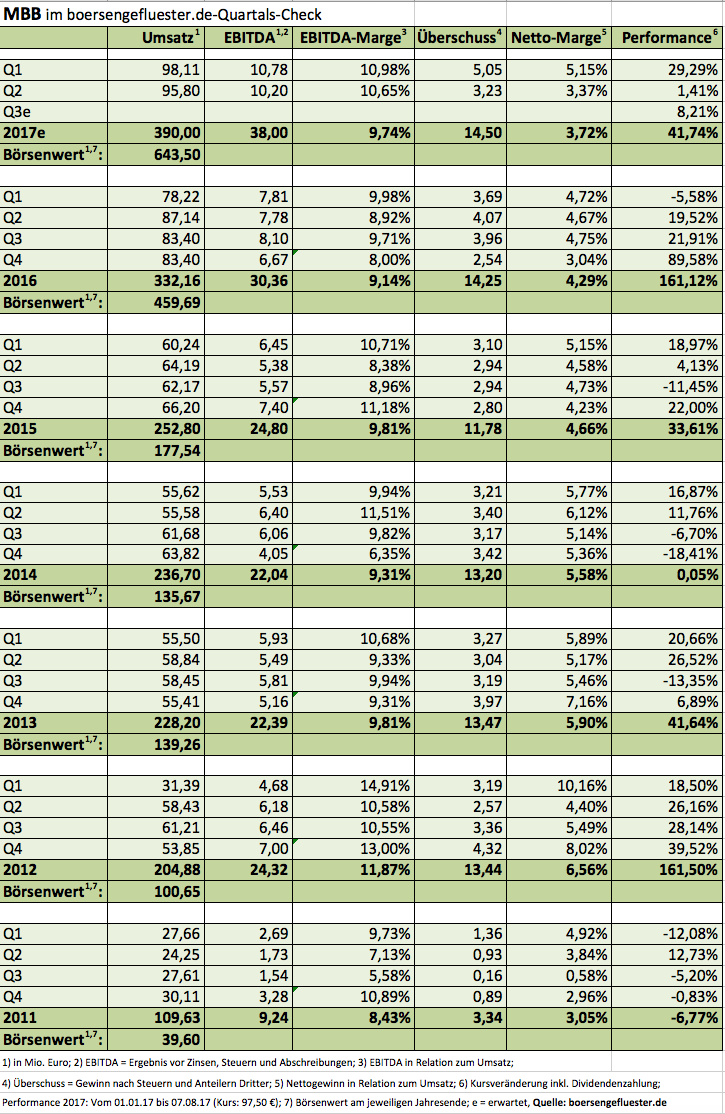

Wenn MBB Zahlen meldet, sind Neuigkeiten der Portfoliogesellschaften Aumann und Delignit (Anteil: 76,08 Prozent) meist nicht fern – so auch bei den ersten Überblicken zum Halbjahresverlauf 2017. Demnach kam MBB bei einem Umsatzplus von 21,7 Prozent auf 193,9 Mio. Euro auf eine Verbesserung des Nettogewinns (nach Anteilen Dritter) von 15,3 Prozent auf 8,3 Mio. Euro. Das Ergebnis je Aktie zog von 1,09 auf 1,26 Euro an. Soweit alles in Ordnung – an den Prognosen für das Gesamtjahr hält das Beteiligungsunternehmen mit Sitz in Berlin fest. So soll bei Erlösen von 390 Mio. Euro ein Gewinn pro Anteilschein von mindestens 2,16 Euro herausspringen.

Nichts zu meckern gibt es auch bei Aumann – MBB hält 53,60 Prozent an dem Spezialmaschinenbauer zur Herstellung von Elektromotoren: Hier kletterten die Erlöse um mehr als ein Drittel auf 98,0 Mio. Euro. Unterm Strich blieben rund 8,5 Mio. Euro – das entspricht 0,61 Euro je Aktie – als Gewinn hängen. Das Ergebnis vor Zinsen und Steuern (EBIT) stieg um gut 57 Prozent auf 12,3 Mio. Euro. Keine neuen Aussagen gibt es derweil von Aumann zum Ausblick, folglich hat die bisherige Prognose – mindestens 200 Mio. Euro Umsatz sowie ein EBIT von 25 Mio. Euro – weiter Bestand. Bei dem Holzwerkstoffanbieter Delignit ist naturgemäß alles ein paar Nummern kleiner: Mit einem Umsatzanstieg von elf Prozent auf 27,1 Mio. Euro sowie einem Überschuss von 1,1 Mio. Euro (Vorjahr: 0,7 Mio. Euro) zeigen sich die Blomberger zum Halbjahr aber ebenfalls in einer super Verfassung.

[shortcodedisplaychart isin=”DE000A0ETBQ4″ ct=”1Y” cwidth=”595″ cheight=”350″]

Nach so viel Zwischenzeugnis: Was heißt das alles für die jeweiligen Aktien? Für kühle Rechner bleibt MBB die interessanteste Variante. Die Marktkapitalisierung beträgt beim gegenwärtigen Kurs 643,5 Mio. Euro. Davon können Investoren – zumindest gedanklich – die Netto-Liquidität von 189,8 Mio. Euro (= 28,75 Euro je MBB-Aktie) abziehen. Zudem haben die Pakete an Aumann (509 Mio. Euro = 77,14 Euro je MBB-Aktie) und Delignit (41 Mio. Euro = 6,23 Euro je MBB-Aktie) einen Gegenwert von gut 550 Mio. Euro. Mit anderen Worten: Allein das Netto-Cash und die Beteiligungen an Aumann und Delignit türmen sich auf gut 112 Euro je MBB-Aktie – bei einer gegenwärtigen Notiz von 97,50 Euro. Noch gar nicht berücksichtigt ist hier das restliche Portfolio – bestehend aus dem IT-Dienstleister DTS IT, dem Papierhersteller Hanke Tissue, dem Formbauspezialisten OBO-Werke sowie dem Matratzenhersteller CT Formpolster. Last but not least steht außerdem der nun schon seit vielen Jahren regelmäßig erbrachte Erfolgsnachweis des MBB-Managements auf der Aktivseite. In der gegenwärtigen Kurskonstellation hält boersengefluester.de selbst das zuletzt von den Hauck & Aufhäuser-Analysten genannte Kursziel von 120 Euro für die MBB-Aktie als konservativ gesetzt.

[basicinfoboxsc isin=”DE000A0ETBQ4″]

[financialinfobox wkn=”A0ETBQ”]

Analytisch anspruchsvoller kommt derweil die Bewertung der Delignit-Aktie daher. Schließlich wird der Small Cap momentan mit einem 2018er-KGV – basierend auf den Schätzungen von boersengefluester.de – von fast 23 gehandelt. Für ein im Wesentlichen in der Autozulieferbranche tätiges Unternehmen – ist das sehr ambitioniert. Andererseits hat Delignit zuletzt sehr interessante Großaufträge an Land gezogen und positioniert sich immer besser im Bereich Schienenfahrzeuge. Auf lange Sicht sollte die Erfolgsstory von Delignit also noch längst nicht ausgereizt sein.

[shortcodedisplaychart isin=”DE000A0MZ4B0″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE000A0MZ4B0″]

[financialinfobox wkn=”A0MZ4B”]

Bleibt die Aumann-Aktie: Nach dem grandiosen Börsenstart hat die Notiz für gut zwei Monate den Rückwärtsgang eingelegt. Mittlerweile nähert sich der Kurs aber schon wieder dem Mitte Mai 2017 erreichten All-Time-High von 72,55 Euro. Bei aller Zuversicht und trotz der super Auftragslage: Mehr als eine Halten-Position ist der Titel für uns gegenwärtig nicht. Sogar auf Basis der Schätzungen für 2020 beträgt das KGV noch immer stattliche 20. Die Analysten von Hauck & Aufhäuser taxieren den fairen Wert der Aumann-Aktie uverändert auf 65 Euro und bleiben ebenfalls bei der Halten-Einschätzung.

[shortcodedisplaychart isin=”DE000A2DAM03″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE000A2DAM03″]

[financialinfobox wkn=”A2DAM0″]

Foto: pixabay