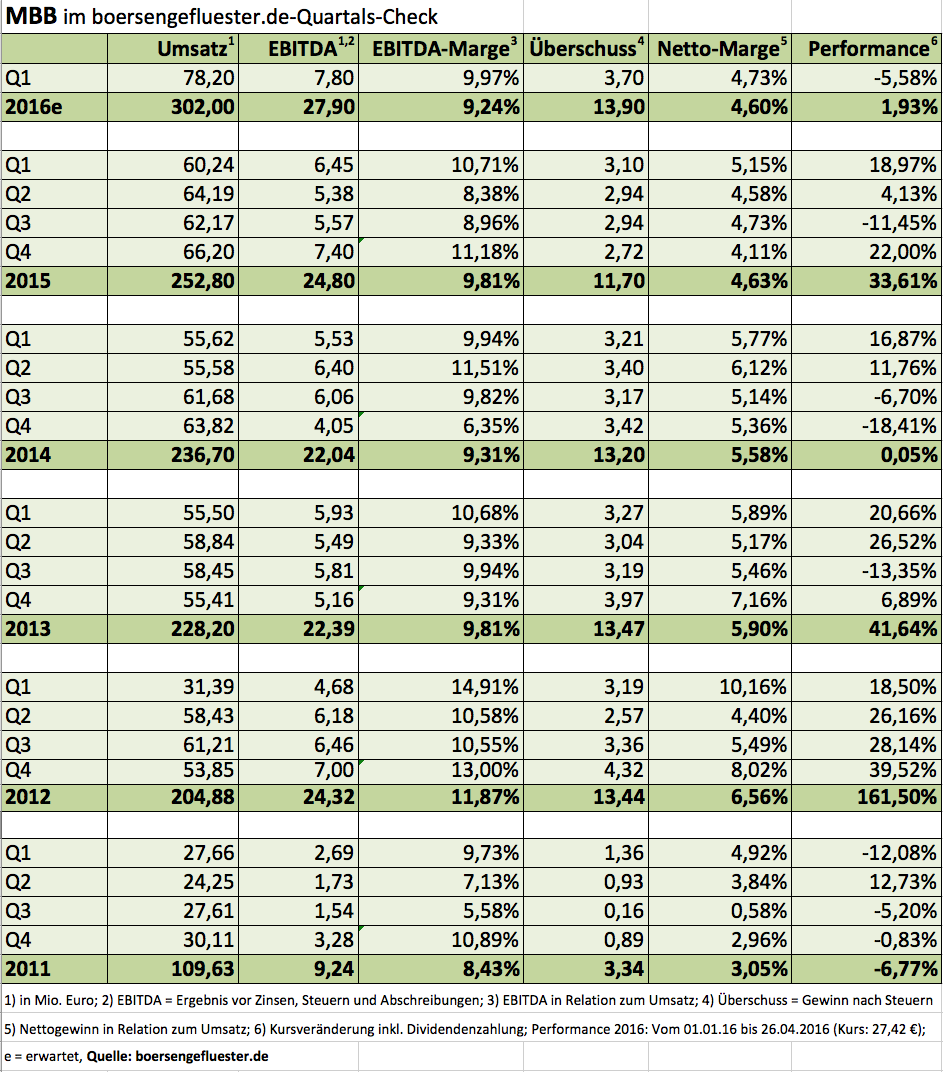

Beinahe schon zu den Klassikern auf boersengefluester.de zählt die Aktie von MBB. Erst Mitte März – damals präsentierte CEO Christof Nesemeier auf der Kapitalmarktkonferenz von Egbert Prior – hatten wir die Beteiligungsgesellschaft ausführlich vorgestellt (zu dem Beitrag kommen Sie HIER). Nun haben die Berliner einen ersten Zahlenüberblick für das Auftaktquartal 2016 vorgelegt und bestätigen damit unseren Eindruck, dass die bislang ausgegebene Planung für das Gesamtjahr recht tief gestapelt ist. So kam MBB in den ersten drei Monaten 2016 auf ein akquisitionsbedingtes Umsatzplus von fast 30 Prozent auf 78,2 Mio. Euro. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) kam um gut 21 Prozent auf 7,8 Mio. Euro voran. Eine zweistellige EBITDA-Marge hat die Gesellschaft damit zwar knapp verpasst. Doch in absoluten Zahlen hat MBB ein Betriebsergebnis auf Rekordniveau eingefahren. Unterm Strich blieb im ersten Quartal 2016 ein Überschuss von 3,7 Mio. Euro stehen, das sind 600.000 Euro mehr als im entsprechenden Vorjahresabschnitt. Einen höheren Nettogewinn erzielte MBB in der Vergangenheit lediglich in den Abschlussquartalen 2012 und 2013.

Zu einer kompletten Neuformulierung des Ausblicks – 300 Mio. Euro Umsatz und ein Überschuss von 13,2 Mio. Euro bzw. 2,00 Euro Gewinn je Aktie – ließ sich Nesemeier zwar noch nicht hinreißen. Immerhin räumte er ein, dass diese Prognose nun „zunehmend konservativ erscheint“. Ebenfalls ein gutes Zeichen ist, dass sich das Wachstum dem Vernehmen nach über sämtliche Tochtergesellschaften erstreckt. Kapitalisiert ist MBB zurzeit mit 178,2 Mio. Euro, wobei die Gesellschaft über eine Netto-Liquidität von gegenwärtig 13,9 Mio. Euro verfügt. Das Eigenkapital wuchs um knapp fünf Prozent auf 91,9 Mio. Euro. Unter Berücksichtigung der für 2015 anstehenden Dividendenzahlung von 0,59 Euro pro Anteilschein ergibt sich daraus ein Buchwert von 12,80 Euro je Aktie. Demnach wird der Titel zurzeit etwa mit dem 2,1fachen des Buchwerts gehandelt. Die Dividendenrendite (Hauptversammlung am 30. Juni 2016) beträgt knapp 2,2 Prozent. Das ist ok, allerdings zeigt der von boersengefluester.de ermittelte Zehn-Jahres-Durchschnittswert von fast 4,2 Prozent, dass MBB in der Vergangenheit schon deutlich mehr zu bieten hatte. Investoren orientieren sich bei den Berlinern also mehr an den Wachstumsperspektiven – ganz vorn steht hier der zuletzt erworbene Spezialmaschinenbauer Aumann – als an defensiveren Kennzahlen wie der Dividendenrendite.

Natürlich ist die Verschiebung der Rendite Richtung Süden aber auch dem enormen Kursanstieg von 2012 bis 2014 im Zuge der Übernahme der MBB Fertigungstechnik geschuldet. Losgelöst davon: Gerade für langfristig orientierte Investoren bleibt die im Prime Standard gelistete Aktie ein attraktives Investment. Den vollständigen Zwischenbericht legt MBB am 31. Mai 2016 vor.

[shortcodedisplaychart isin=”DE000A0ETBQ4″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE000A0ETBQ4″]

[financialinfobox wkn=”A0ETBQ”]