Was für ein massiver Elektroantrieb: Allein im Abschlussquartal 2016 gewann die MBB-Aktie um fast 90 Prozent an Wert und beförderte die Beteiligungsgesellschaft auf einen Börsenwert von annähernd 460 Mio. Euro. Auslöser der Kaufpanik bei den Investoren ist der nahende Börsengang der zum MBB-Konzern gehörenden Aumann-Gruppe. Aumann stellt Anlagen zur Spulenwicklung für Elektromotoren her und könnte somit zum heißesten IPO des Jahres auf dem heimischen Kurszettel werden. Dem Vernehmen nach bereiten die US-Bank Citi, Berenberg sowie Hauck & Aufhäuser die Emission vor, wobei MBB mehrheitlicher Eigentümer bleiben wird. Aumann kam 2016 auf ein Umsatzplus von rund 67 Prozent auf 156 Mio. Euro und erwirtschaftete dabei ein Ergebnis vor Zinsen und Steuern (EBIT) von 19,3 Mio. Euro. Die Analysten von Hauck & Aufhäuser taxierten den fairen Wert von Aumann zuletzt auf 462 Mio. Euro – beziehungsweise 70 Euro je MBB-Aktie. Das entspricht gut 80 Prozent ihres zuletzt auf 84 Euro (zuvor: 49 Euro!) erhöhten Kursziels für MBB. Kein Wunder, dass in den vergangenen Wochen eine komplette Neubewertung stattgefunden hat.

[shortcodedisplaychart isin=”DE000A0ETBQ4″ ct=”1Y” cwidth=”595″ cheight=”350″]

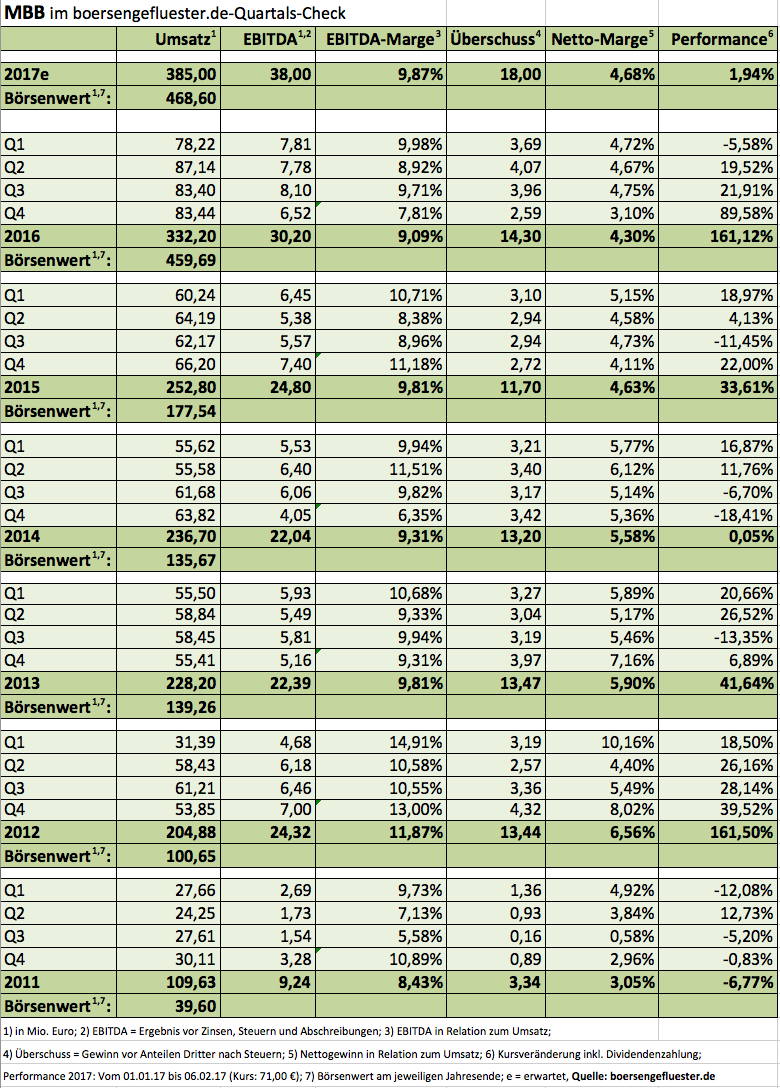

Die große Frage ist nun, ob nach der Rally überhaupt noch ausreichend Potenzial für weitere Kurssteigerungen vorhanden ist. Valide beantworten lässt sich das zurzeit nicht, zu viel hängt von den Konditionen ab, zu denen der Börsengang von Aumann über die Bühne gehen wird – naturgemäß auch eine Frage der allgemeinen Marktstimmung in den kommenden Wochen. Derweil gibt es schon einen ersten Effekt aus den stark gestiegenen Kursen der MBB-Aktie, den so wohl nicht jeder auf der Rechnung hatte. Hintergrund sind Bonusprogramme für Management und Mitarbeiter, die sich an der Aktienkursentwicklung orientieren und von 2018 bis 2020 zu entsprechenden Zahlungen führen können. Angesichts der mächtigen MBB-Rally haben die Berliner im vierten Quartal 2016 hierfür Rückstellungen mit einem Nettoeffekt von 3,1 Mio. Euro gebildet. Das ist auch der Hauptgrund dafür, dass das Ergebnis vor Zinsen, Steuern und Abschreibungen 2016 mit 30,2 Mio. Euro nicht ganz stark gestiegen ist, wie sich mancher vielleicht erhofft hatte. Bereinigt um diesen Sonderposten hätte das EBITDA allerdings stattliche 34,6 Mio. Euro erreicht.

Das Ergebnis je Aktie kam 2016 von 1,79 auf 2,16 Euro voran, was knapp im Rahmen der Erwartungen liegt. Korrigiert um den Sonderaufwand für das Optionsprogramm hätte MBB ein Ergebnis je Aktie von 2,63 Euro gezeigt – das wiederum ist ein grandioser Wert. Auch wenn bereits eine Menge IPO-Fantasie eingepreist ist, traut boersengefluester.de dem Titel in den kommenden Monaten eine solide Performance zu. Die ganz großen Sprünge dürfte die Aktie vorerst jedoch hinter sich haben.

[basicinfoboxsc isin=”DE000A0ETBQ4″]

[financialinfobox wkn=”A0ETBQ”]

Foto: pixabay