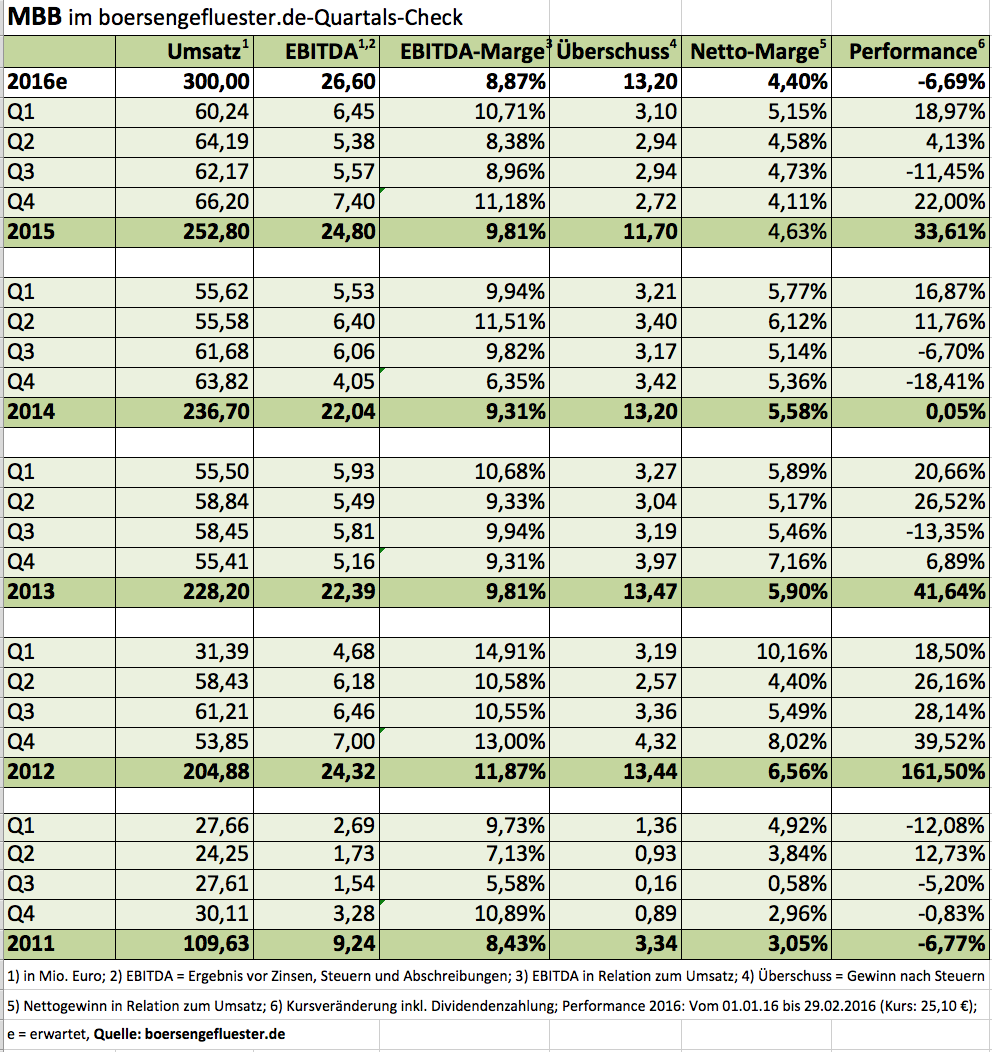

Nach deutlich mehr als zwei Jahren im Seitwärtstrend sah es Ende November so aus, als ob die Notiz der Beteiligungsgesellschaft MBB nach oben ausbrechen könnte. Auslöser für den Optimismus war in erster Linie die Übernahme von Aumann – das Unternehmen stellt Anlagen zur Spulenwicklung für Elektromotoren her (lesen Sie dazu auch unseren Artikel HIER) und war so etwas wie der Wunschkandidat für MBB-Vorstand Christof Nesemeier. Doch kurz vor dem Erreichen der historischen Höchstmarke von 24,46 Euro kippte die Stimmung an den Börsen und zog auch die MBB-Aktie Richtung Süden. Im Tief sackte die Notiz zuletzt bis auf 21,50 Euro ab. Mittlerweile hat der Trend jedoch schon wieder gedreht und MBB liefert mit seinen vorläufigen Zahlen für 2015 überzeugende Argumente für den nächsten Anlauf Richtung All-Time-High. Demnach kam MBB im vergangenen Jahr auf Erlöse von 252,8 Mio. Euro. Das sind knapp 3 Mio. Euro mehr als angekündigt. Quasi eine Punktlandung war das Ergebnis je Aktie von 1,78 Euro. Zur Hauptversammlung am 30. Juni 2016 steht eine um 2 Cent auf 0,59 Euro erhöhte Dividende auf der Agenda. Beim aktuellen Aktienkurs von 25 Euro läuft das auf eine Rendite von knapp 2,4 Prozent hinaus. Isoliert betrachtet ist das nicht schlecht. Verglichen mit anderen Beteiligungsgesellschaften wie Indus Holding, Aurelius oder Deutsche Beteiligungs AG ist die Rendite allerdings nur unterdurchschnittlich.

[shortcodedisplaychart isin=”DE000A0ETBQ4″ ct=”1Y” cwidth=”595″ cheight=”350″]

Dafür verfügt MBB über eine robuste Bilanz und weist auch jetzt noch noch eine Nettoliquidität von 8,1 Mio. Euro aus. Das entspricht einem Cash pro Aktie von fast 1,23 Euro. Der Buchwert je Aktie beträgt (nach Abzug Anteile Dritter und der Dividendensumme für 2015) rund 12,15 Euro. Grob gerechnet wird die MBB-Aktie momentan also etwa mit dem Doppelten des Buchwerts gehandelt. Gegen diese Relation lässt sich nichts einwenden, auch wenn das Multiple oberhalb des langjährigen Durchschnitts liegt. Für 2016 stellt Firmenlenker Nesemeier Erlöse von rund 300 Mio. Euro sowie ein Ergebnis je Aktie von 2,00 Euro in Aussicht. Zum Vergleich: Die Analysten von Hauck & Aufhäuser prognostizierten in ihrer jüngsten Studie knapp 296 Mio. Euro Umsatz und ein Ergebnis je Aktie von 2,35 Euro. Da MBB traditionell sehr konservativ plant, scheinen uns die Schätzungen von Hauck & Aufhäuser nicht zu ambitioniert. Summa summarum bleibt boersengefluester.de bei der Kaufen-Empfehlung für die MBB-Aktie.

[basicinfoboxsc isin=”DE000A0ETBQ4″]

[financialinfobox wkn=”A0ETBQ”]

Ebenfalls gut in der Spur befindet sich der Automobilzulieferer Delignit – MBB hält rund 76 Prozent an dem Unternehmen aus Blomberg. In einem von hohen Investitionen geprägten Jahr kam Delignit bei Erlösen von 44,4 Mio. Euro (Vorjahr: 42,7 Mio. Euro) auf einen um 7,4 Prozent verbesserten Überschuss von 1,1 Mio. Euro. Die Dividende bleibt bei 0,03 Euro pro Anteilschein, was für die Anlageempfehlung aber kein maßgebliches Kriterium ist, schließlich beträgt die Rendite gerade einmal 0,9 Prozent. Das Hauptgeschäft von Delignit sind Laderaumverkleidungen für Transporter. Darüber hinaus gewinnen die Aktivitäten im Bereich Schienenverkehr zunehmend an Bedeutung. Für das laufende Jahr stellt Delignit-Vorstand Markus Büscher „weiter steigende Umsätze“ in Aussicht. Mit einem gesamten Börsenwert von 26,3 Mio. Euro ist Delignit allerdings wesentlich kleiner als MBB. Dementsprechend marktenger ist der auch die Aktie von Delignit. Letztlich handelt es sich aber um einen feinen Spezialwert, der sich in den vergangenen Jahren sehr ordentlich entwickelt hat – selbst wenn 2015 auch für Delignit keine super Performance brachte.

[shortcodedisplaychart isin=”DE000A0MZ4B0″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE000A0MZ4B0″]

[financialinfobox wkn=”A0MZ4B”]