Knapp 19 Jahre nach der Notizaufnahme – damals am Neuen Markt – soll LPKF Laser & Electronics wieder „mehr in Richtung eines Technologie-Startups“ geformt werden. Damit meint der neue Vorstandschef Götz M. Bendele freilich nicht, dass der Hersteller von laserbasierten Maschinen für die Mikrobearbeitung beim Umsatz zurück zum Ursprung kehren will. Vielmehr geht es darum, dass LPKF Laser noch mehr Agilität freisetzen soll, wenn es um die Umsetzung der Kundenbedürfnisse gehen soll. Für ein Unternehmen, das von 2012 bis 2016 im TecDAX notiert war, klingt das zwar nach einer Binse. Allerdings hört boersengefluester.de es in Gesprächen mit Vorständen von erfolgreichen Unternehmen immer wieder, welchen Wert sie auf einen intakten „Start-up-Spirit“ in ihrer Firma legen. „Bloß nicht träge und unbeweglich werden“, heißt die Devise der Manager.

Allerdings ist das auch nur die eine Seite der Medaille. Gerade im kapitalintensiven Bereich des Spezialmaschinenbaus haben es mittelgroße Unternehmen immer schwieriger, ihre technologische Position gegen die mächtige Konkurrenz aus Fernost zu verteidigen oder gar auszubauen. Aktionäre von Singulus, Aixtron oder Süss Microtec können ein Lied davon singen. Und so ist auch LPKF aus Sicht der Investoren zurzeit mehr eine Turnaroundstory – auch wenn die eigentliche Rückkehr in die schwarzen Zahlen bereits im vergangenen Jahr vollzogen wurde. Allerdings ist das Ergebnisniveau noch zu niedrig und womöglich auch nicht nachhaltig genug, so dass die Investoren immer noch auf einigermaßen Distanz zu LPKF sind. Insbesondere im laufenden Jahr dominiert im Aktienchart die Südrichtung und der Titel kostet um rund ein Viertel weniger, als noch zu Jahresbeginn. Ein Teil der Unsicherheit hängt dabei auch an möglicherweise noch kommenden Bilanzmaßnahmen. Immerhin ist mit Götz M. Bendele nicht nur ein neuer CEO an Bord, sondern der bisherige CFO und Interims-Vorstand Kai Bentz zum Jahresende auf dem Sprung weg von LPKF.

[shortcodedisplaychart isin=”DE0006450000″ ct=”1Y” cwidth=”595″ cheight=”350″]

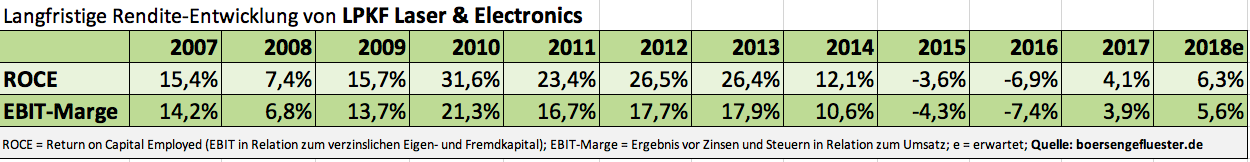

Umso genauer verfolgen die Anleger die operative Entwicklung der Gesellschaft aus Garbsen, zumal die Zahlen zum Auftaktviertel 2018 mit einem Umsatzrückgang von fast 20 Prozent auf 19,70 Mio. Euro und einem Betriebserverlust von 2,31 Mio. Euro schlechter als gedacht ausfielen. Immerhin: Im zweiten Quartal 2018 kamen zumindest die Erlöse in Schwung und kletterten auf rund 38 Mio. Euro. Angaben zur Ergebnisentwicklung liegen noch nicht vor, der vollständige Zwischenbericht ist für den 15. August 2018 angesetzt. Zudem bestätigte das Management die bisherige Prognose für das Gesamtjahr, wonach bei Erlösen in einer Bandbreite von 103 bis 108 Mio. Euro mit einer EBIT-Marge von bis zu sechs Prozent zu rechnen sei. Im Idealfall würde das auf ein Ergebnis vor Zinsen und Steuern (EBIT) von knapp 6,5 Mio. Euro hinauslaufen. Zur Einordnung: Die Analysten von Warburg Research rechnen derzeit mit einem EBIT von 6,0 Mio. Euro für 2018. Beim Blick über den Tellerrand hinaus, bleibt LPKF hingegen bei der aus Anlegersicht wenig griffigen Relation von EBIT zum verzinslichen Eigen- und Fremdkapital – im Börsensprech ROCE genannt – als Maßstab. Demnach soll diese Kennzahl bis zum Jahr 2020 in einem Korridor von 10 bis 15 Prozent liegen. Immerhin: Abgesehen von den Jahren 2010 bis 2013 lagen EBIT-Rendite und ROCE vergleichsweise dicht zusammen, so dass die von Warburg Research für das Jahr 2020 unterstellte EBIT-Marge von 11,6 Prozent eine gute Indikation sein sollte. In absoluten Zahlen rechnen die Analysten für 2020 mit einem EBIT von 11,6 Mio. Euro und einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 20,9 Mio. Euro.

Umso genauer verfolgen die Anleger die operative Entwicklung der Gesellschaft aus Garbsen, zumal die Zahlen zum Auftaktviertel 2018 mit einem Umsatzrückgang von fast 20 Prozent auf 19,70 Mio. Euro und einem Betriebserverlust von 2,31 Mio. Euro schlechter als gedacht ausfielen. Immerhin: Im zweiten Quartal 2018 kamen zumindest die Erlöse in Schwung und kletterten auf rund 38 Mio. Euro. Angaben zur Ergebnisentwicklung liegen noch nicht vor, der vollständige Zwischenbericht ist für den 15. August 2018 angesetzt. Zudem bestätigte das Management die bisherige Prognose für das Gesamtjahr, wonach bei Erlösen in einer Bandbreite von 103 bis 108 Mio. Euro mit einer EBIT-Marge von bis zu sechs Prozent zu rechnen sei. Im Idealfall würde das auf ein Ergebnis vor Zinsen und Steuern (EBIT) von knapp 6,5 Mio. Euro hinauslaufen. Zur Einordnung: Die Analysten von Warburg Research rechnen derzeit mit einem EBIT von 6,0 Mio. Euro für 2018. Beim Blick über den Tellerrand hinaus, bleibt LPKF hingegen bei der aus Anlegersicht wenig griffigen Relation von EBIT zum verzinslichen Eigen- und Fremdkapital – im Börsensprech ROCE genannt – als Maßstab. Demnach soll diese Kennzahl bis zum Jahr 2020 in einem Korridor von 10 bis 15 Prozent liegen. Immerhin: Abgesehen von den Jahren 2010 bis 2013 lagen EBIT-Rendite und ROCE vergleichsweise dicht zusammen, so dass die von Warburg Research für das Jahr 2020 unterstellte EBIT-Marge von 11,6 Prozent eine gute Indikation sein sollte. In absoluten Zahlen rechnen die Analysten für 2020 mit einem EBIT von 11,6 Mio. Euro und einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 20,9 Mio. Euro.

Das korrespondiert zurzeit mit einer Marktkapitalisierung von 158 Mio. Euro – bei für LPKF-Verhältnisse recht hohen Netto-Finanzverbindlichkeiten von rund 42 Mio. Euro. Insgesamt türmt sich der Unternehmenswert (Enterprise Value) damit auf etwa 200 Mio. Euro. So gesehen wird der Small Cap zurzeit mit dem 10fachen des für 2020 zu erwartenden EBITDA gehandelt. Das ist jetzt nicht unbedingt wenig, andererseits hält boersengefluester.de es für gut möglich, dass LPKF in den kommenden Jahren eher positiv überraschen wird. Für risikobereite Investoren bleibt die Aktie damit eine Wette wert. Nach oben scheint derzeit bei 10,00 Euro der Deckel drauf zu sein. Auf der Unterseite sollte zwischen 5,50 und 6,00 ein gute Unterstützung bestehen. Aktuell kostet das Papier 7,25 Euro – bewegt sich also eher in der unteren Hälfte der Spanne und dicht am Warburg-Kursziel von 7,60 Euro.

[financialinfobox wkn=”645000″]

[basicinfoboxsc isin=”DE0006450000″]

Foto: LPKF Laser & Electronics AG, Kaboompics

[basicinfoboxsc isin=”DE000A1681X5″]

[basicinfoboxsc isin=”DE000A0WMPJ6″]

[basicinfoboxsc isin=”DE000A1K0235″]