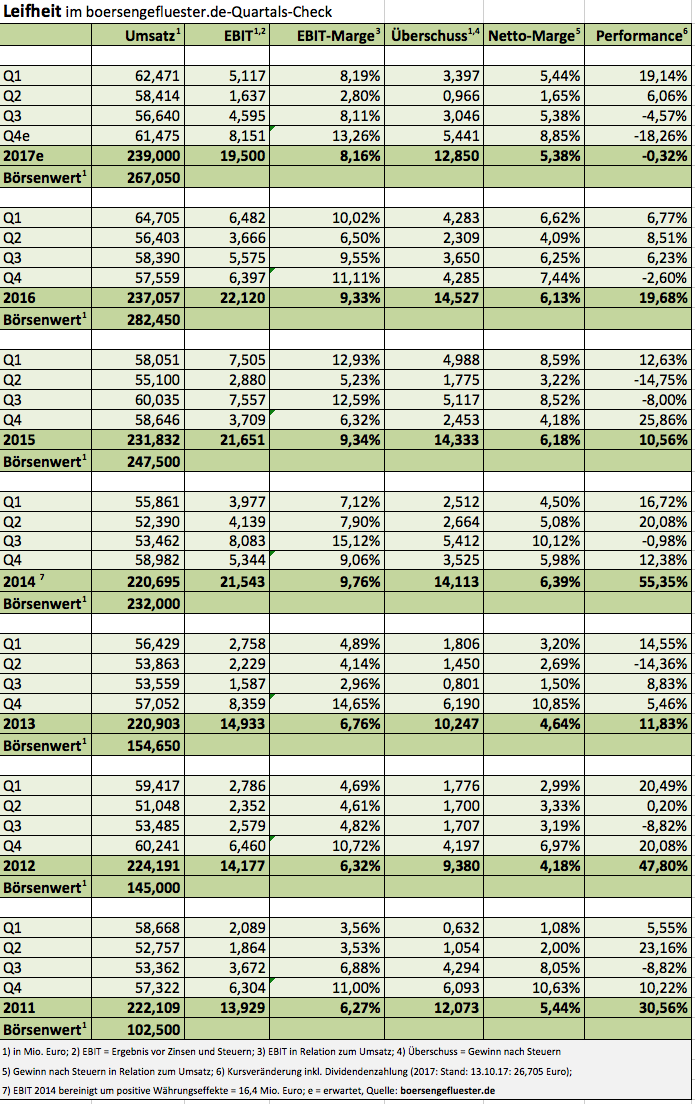

„Ab in den Süden“, heißt es zurzeit für den Aktienkurs von Leifheit. Der Grund ist simpel: Die Geschäfte des Herstellers von Haushaltswaren laufen nicht so gut wie ursprünglich gedacht. Mit der Vorlage des Neun-Monats-Berichts musste CEO Thomas Radke die Prognosen für 2017 abermals nach unten anpassen. Demnach soll das Ergebnis vor Zinsen und Steuern (EBIT) nun um 2 bis 3 Mio. Euro unter dem Vorjahreswert von 22,1 Mio. Euro liegen. Das gefällt den Investoren gar nicht, zumal die Leifheit-Aktie lange Zeit mit einer Premiumbewertung ausgestattet war. Auf dem gegenwärtigen Kursniveau sehen die Relationen aber schon deutlich moderater aus. Wichtigstes Argument für Anleger bleibt dabei die Dividendenrendite. Vermutlich hat Radke schon geahnt, dass der Q3-Bericht von Leifheit nicht besonders ankommen wird und sendete frühzeitig eine Dividendenbotschaft Richtung Kapitalmarkt. „Wir werden im Frühjahr 2018 eine Basisdividende vorschlagen, die unverändert stabil bleibt gegenüber der zuletzt ausgeschütteten Basisdividende.“ Das ist insofern bemerkenswert, weil sich Leifheit den Dividendenvorschlag normalerweise bis ganz zum Schluss – also zur Vorlage des Geschäftsberichts – aufbewahrt.

[jwl-utmce-widget id=107972]

Wie sieht es nun konkret für die nächste Hauptversammlung am 30. Mai 2018 aus? In diesem Jahr gab es einen Sockel von 2,10 Euro je Aktie plus einem Bonus von 0,80 Euro – zusammen also 2,90 Euro pro Anteilschein. Da Leifheit im Juni 2017 jedoch einen 1:1-Aktiensplit durchführte, gilt es diese Angaben zu halbieren. Demnach wird das ehemalige SDAX-Unternehmen für 2017 wohl eine Dividende von 1,05 Euro je Aktie ausschütten. Bei einem Aktienkurs von 26,705 Euro würde das auf eine Rendite von brutto gut 3,9 Prozent hinauslaufen. Damit muss der Kursverfall der Leifheit-Aktie zwar noch nicht gestoppt sein, und vielleicht ist es sogar ratsam zu schauen, ob die Unterstützung im Bereich um 25 Euro hält. Für langfristig orientierte Anleger gibt es jedoch keinen schlagenden Grund, seine Leifheit-Aktien aus dem Depot zu räumen – auch wenn der Chart momentan eher gruselig aussieht.

[shortcodedisplaychart isin=”DE0006464506″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE0006464506″]

[financialinfobox wkn=”646450″]