In Small-Cap-Kreisen hieß es früher einmal: „KPS ist die einzige börsennotierte GmbH in Deutschland.“ Aus der Luft gegriffen war der Spruch freilich nicht. So legte die Beratungsgesellschaft für IT-Strategien und IT-Implementierungen zwar regelmäßig super gute Zahlen vor und hatte eine vorbildliche Bilanzqualität – mit dem Thema Börse beschäftigte sich die Gesellschaft aus Unterföhring bei München jedoch nicht übermäßig intensiv. Warum auch? Der Aktienkurs entwickelte sich grandios, zudem gab es attraktive Dividenden. Knapp 80 Prozent der Aktien lagen dabei in den Händen von Vorstand und Aufsichtsrat – in diesem Fall gleichzeitig auch den vier Firmengründern Dietmar Müller, Michael Tsifidaris, Leonardo Musso und Uwe Grünewald. Für institutionelle Investoren war es in dieser Konstellation nicht ganz einfach, an größere Aktienpakete zu kommen.

Ende 2016 setzte dann ein bemerkenswerter Prozess ein: KPS kündigte ein Upgrade in den Prime Standard an und machte sich damit formal fein für einen Aufstieg in die Indexwelt der Deutschen Börse. Im Sommer 2017 gab es dann eine größere Umplatzierung Richtung Allianz Global Investors, DWS und Union Investment, die den Streubesitzanteil auf 32,9 Prozent hievte. Grundsätzlich kein ungewöhnlicher Vorgang, allerdings sorgte der niedrige Preis von 12,50 Euro für Verstimmung in der Szene (siehe dazu auch den Bericht von boersengefluester.de HIER). Immerhin wurde der Titel zu dieser Zeit auf dem Parkett zu rund 20 Prozent höheren Kursen gehandelt. Mittlerweile haben sich die Wogen ein wenig geglättet und der Blick der Investoren richtet sich wieder in erster Linie auf die operative Entwicklung von KPS.

[shortcodedisplaychart isin=”DE000A1A6V48″ ct=”1Y” cwidth=”595″ cheight=”350″]

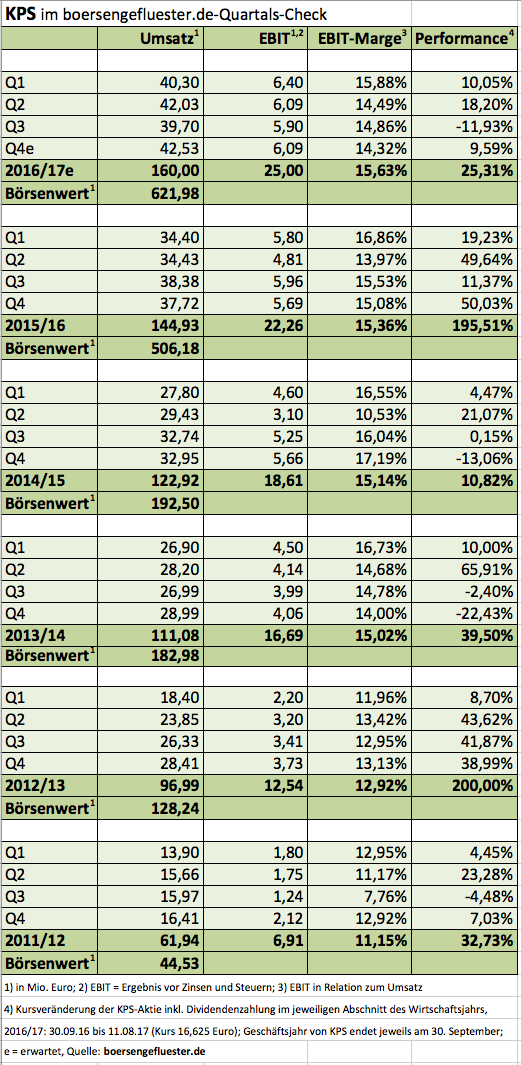

Ausgerechnet in dieser Zeit berichtet das Unternehmen jedoch über ein Quartal ohne große Highlights – auch wenn es zuletzt einige Akquisitionen gab. Der Umsatz zog im dritten Abschnitt des Geschäftsjahrs 2016/17 (es endet am 30. September) um 3,4 Prozent auf 39,7 Mio. Euro an, wobei das Ergebnis vor Zinsen und Steuern (EBIT) aufgrund erhöhter Investitionen in Personal mit 5,9 Mio. Euro sogar leicht niedriger war, als im entsprechenden Vorjahresquartal. Nach Steuern blieb ein Ergebnis je Aktie von 0,16 Euro (Vorjahr: 0,15 Euro) stehen. „Insbesondere mit Blick auf das weitere Wachstum durch die Internationalisierungsstrategie befinden sich die Konzerngesellschaften mit verschiedenen Projekten im In- und Ausland in der Anlaufphase“, betont KPS im Zwischenbericht. Das lässt hoffen. Zudem bestätigte der neue Alleinvorstand Leonardo Musso die Prognosen für 2017, wonach bei Erlösen von 160 Mio. Euro mit einem EBIT von 25 Mio. Euro zu rechnen sei. Was die Geschäftsentwicklung angeht, brauchen Anleger sich also keine Sorgen machen.

Ambitioniert ist dagegen die Bewertung der KPS-Aktie, was auch den Seitwärtstrend seit Jahresbeginn zwischen grob 15,00 und 17,50 Euro erklärt. Immerhin kommt die Gesellschaft beim aktuellen Kurs von 16,63 Euro auf eine Marktkapitalisierung von 622 Mio. Euro – also dem 25fachen des für 2016/17 avisierten EBIT. Nicht von Pappe ist auch das aktuelle Kurs-Buchwert-Verhältnis (KBV) von 12,5, selbst wenn KPS 2015/16 mit einer weit überdurchschnittlichen Eigenkapitalrendite (Jahresüberschuss in Relation zum Eigenkapital) von 33 Prozent unterwegs war. Angesichts der grundsätzlich intakten Perspektiven und der hohen Bilanzqualität bleibt boersengefluester.de jedoch bei der Halten-Einschätzung für den Titel. Die Analysten von ODDO BHF setzen das Kursziel aktuell bei 17,30 Euro an – sehen kurzfristig also auch kaum Aufwärtspotenzial. Letztlich ist KPS aber trotzdem ein prima Langfristinvestment.

[basicinfoboxsc isin=”DE000A1A6V48″]

[financialinfobox wkn=”A1A6V4″]

Foto: pixabay