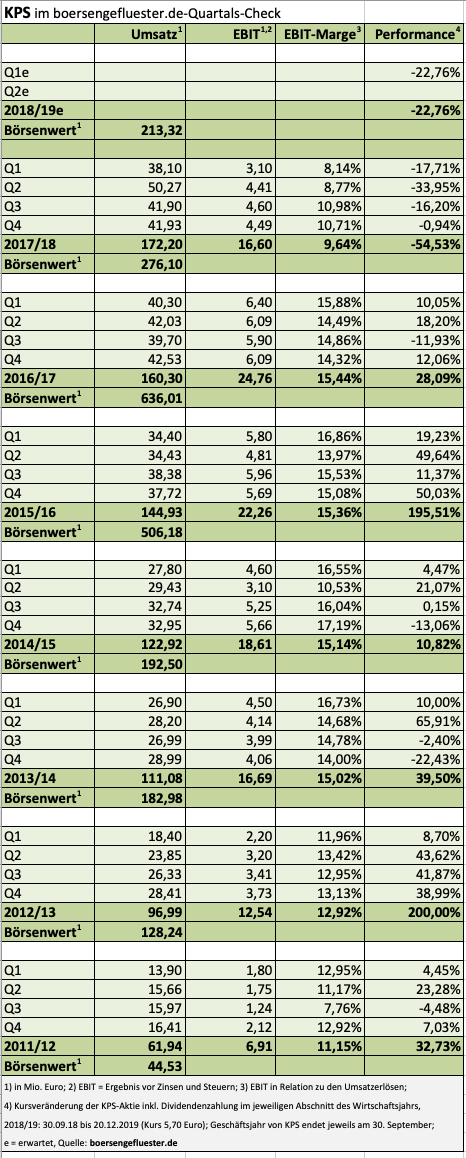

Früher lautete die entscheidende Frage bei KPS im Zuge der Veröffentlichung von Jahreszahlen eigentlich nur: „Um wie viel besser als gedacht, hat der IT-Beratungsdienstleister diesmal abgeschnitten?“ Von einer solchen Gemengelage ist KPS zurzeit weit entfernt, zu sehr drücken die bilanziellen Belastungen aus den jüngsten Übernahmen auf das Zahlenwerk. Das zeigen die jetzt veröffentlichten Vorabzahlen für das Geschäftsjahr 2017/18 (30. September) mehr als deutlich: Schließlich liegt das Ergebnis vor Zinsen und Steuern (EBIT) mit 16,6 Mio. Euro nicht nur signifikant unter dem Vorjahreswert von knapp 24,8 Mio. Euro, sondern touchierte die eigene Prognose von 16 bis 20 Euro nur am unteren Ende. Hier hatte sich boersengefluester.de insgeheim mehr erhofft. So aber musste KPS im Abschlussviertel 2017/18 – bezogen auf das direkt vorangegangene Quartal – sogar einen leichten Ergebnisrückgang hinnehmen. Insgesamt brachten die Quartale zwei, drei und vier mit Blick auf das EBIT in der vergangenen Abrechnungsperiode allesamt recht ähnliche Betriebsgewinne hervor.

[sws_yellow_box box_size=”610″] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Ausreißer nach unten ist indes das Auftaktquartal 2017/18, in dem es allerdings den Anlauf etlicher Großaufträge zu verarbeiten galt. Vorstand Leonardo Musso wählt in seinem offizielle Statement zu den Jahreszahlen derweil vergleichsweise moderate Töne, auch wenn der Aktienkurs eine einzige Enttäuschung ist: „Die Ergebnisse des Geschäftsjahres zeigen, dass wir unsere Ziele erreichen konnten und unsere strategischen Bemühungen bereits beginnen, sich auszuzahlen. Durch unsere internationale Expansion sind wir für die Zukunft breiter aufgestellt und haben zudem durch die Akquise mehrerer zusätzlicher Projekte die Umsatzkonzentration bei einzelnen Kunden reduziert.“ Das komplette Zahlenwerk legt die Gesellschaft aus Unterföhring bei München am 29. Januar vor. Spätestens dann wird es auch einen Vorschlag zur Dividende geben. Einer für KPS-Investoren üblicherweise sehr wichtigen Kennzahl. Trotz der – wenn auch durch einen enorm hohen Goodwill geprägten – robusten Bilanz: Wir gehen derzeit nicht davon aus, dass KPS die Vorjahresdividende von 0,35 Euro je Aktie konstant hält. Sollte sich die Kürzung jedoch in Maßen halten, könnte KPS auf eine Rendite spürbar nördlich von vier Prozent kommen. Das wiederum wäre ein starkes Argumnet für den Spezialwert.

Auf dem aktuellen Kursniveau von 5,70 Euro dürfte demnach eine Menge Negativnachrichten eingepreist sein. Die Marktkapitalisierung von 213 Mio. Euro entspricht dem knapp 13fachen des im vergangenen Geschäftsjahr erzielten EBIT. Und eigentlich können die Zahlen nur besser werden. Das gilt dann umso mehr für die Performance der im Prime Standard gelisteten Aktie.

[shortcodedisplaychart isin=”DE000A1A6V48″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE000A1A6V48″]

[financialinfobox wkn=”A1A6V4″]

[sws_blue_box box_size=”640″] Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform.[/sws_blue_box]

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform.[/sws_blue_box]