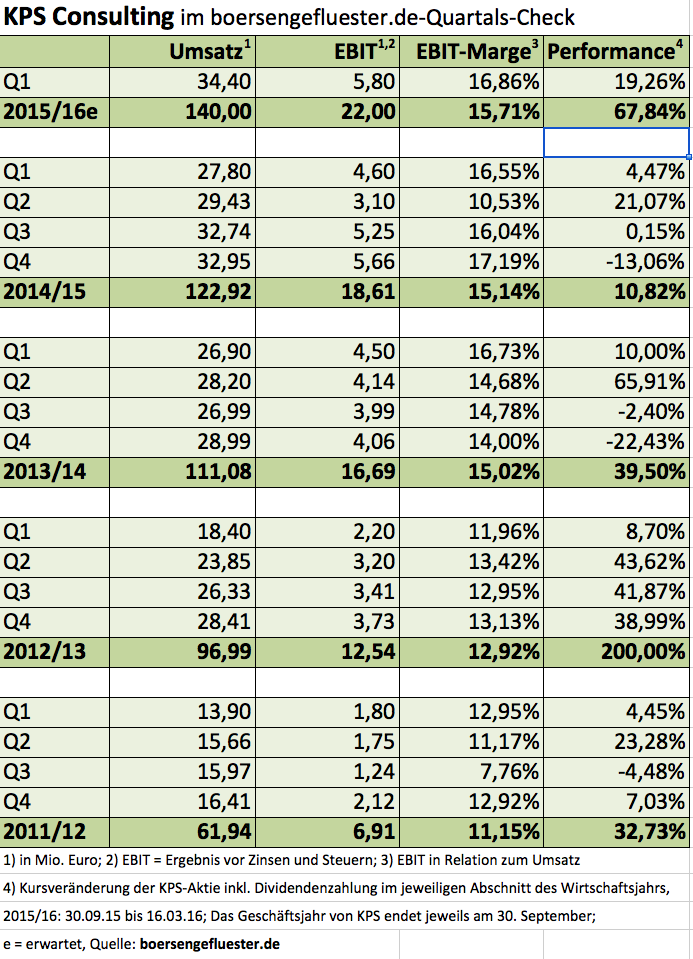

Was geht denn bloß bei KPS Consulting ab? Seit Jahresbeginn hat die Aktie des IR-Beratungsunternehmens nun um stattliche 44 Prozent an Wert gewonnen und nähert sich zweistelligen Kursregionen. Genau in diesem Bereich hatten die Analysten von GBC Research zuletzt ihr Kursziel für den Small Cap angesiedelt. Rein fundamental gibt es derzeit allerdings keinen Grund, sich von der Aktie zu verabschieden. Die zuletzt vorgelegten Zahlen waren allesamt richtig gut und auch der Ausblick hätte für KPS-Verhältnisse kaum zuversichtlicher formuliert werden können (lesen Sie dazu auch den Beitrag von boersengefluester.de HIER). Am 15. April 2016 findet in München die Hauptversammlung (HV) statt. Neben der um 2 Cent auf 0,30 Euro erhöhten Dividende je Anteilschein, steht zusätzlich die Ausgabe von Berichtigungsaktien im Verhältnis 10:1 auf der Agenda. Das heißt: Für jeweils zehn Aktien aus dem Bestand bekommen die Anleger ein weiteres Papier ins Depot gebucht. Da es sich hierbei um eine rein bilanzielle Maßnahme handelt, müsste der Aktienkurs – bezogen auf die gegenwärtige Notiz – um gut neun Prozent auf 8,64 Euro korrigieren. Im Gegenzug hätten Investoren aber auch entsprechend mehr Anteile im Portfolio. Sei es drum: Rein psychologisch hat die Sache mit den „Gratisaktien“ bei KPS auf jeden Fall volle Wirkung gezeigt.

[shortcodedisplaychart isin=”DE000A1A6V48″ ct=”1Y” cwidth=”595″ cheight=”350″]

Und auch die nach der HV fällige Dividende steht – zumindest auf dem Papier – für eine Rendite von brutto 3,1 Prozent. Auch hier sollten Aktionäre allerdings den Dividendenabschlag einkalkulieren. Es gibt also kein „Free Lunch“ bei der Dividende. Das KGV auf Basis der 2017er-Ergebnisschätzungen von boersengefluester.de beträgt momentan knapp 15. Im historischen Vergleich ist das eher hoch für die KPS-Aktie. Kurzfristig würden wir also nicht mehr zu Zukäufen raten. Gut möglich, dass der Titel nach der HV erst einmal den Korrekturmodus einlegt. Das würde sich auch mit dem historischen Muster decken. Häufig ist es in der Vergangenheit nämlich so gewesen, dass der Aktienkurs im dritten Geschäftsquartal – bei KPS Consulting erstreckt sich das vom 01. April bis 30. Juni – eher eine schwächere Performance aufs Parkett legte. Ein wesentlicher Grund dafür dürfte sein, dass Investoren bei der traditionell dividendenstarken Aktie nach der HV (meist fand sie Ende März statt) erst einmal Kasse gemacht haben. Wir stufen das Papier auf Halten zurück und warten die weitere Entwicklung bis zur HV ab.

[basicinfoboxsc isin=”DE000A1A6V48″]

[financialinfobox wkn=”A1A6V4″]