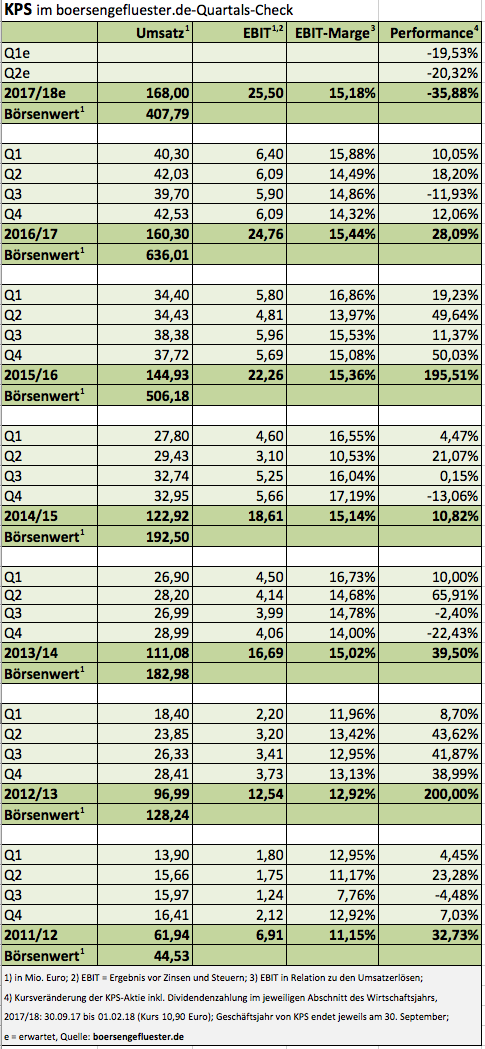

Die Reaktion der Börse ist eindeutig: Die Zahlen für das Geschäftsjahr 2016/17 (30. September) und auch der Ausblick des Vorstands von KPS treffen nicht den Geschmack der Anleger. Und so wundert es auch nicht, dass der Aktienkurs des Consultingunternehmens nochmals um 14 Prozent auf weniger 11 Euro eingeknickt ist und die im Frühjahr/Sommer mehrfach getestete Spitzenmarke von rund 18 Euro außer Sichtweite gerät. Aber auch auf dem gedrückten Niveau ist KPS immer noch vergleichsweise zackig bewertet: Die Marktkapitalisierung von 404 Mio. Euro entspricht etwa dem 15,5- bis 17,5fachen des für 2017/18 in Aussicht gestellten Ergebnisses vor Zinsen und Steuern (EBIT). Das Kurs-Buchwert-Verhältnis (KBV) von 7,6 wirkt ebenfalls nicht gerade wie eine Einladung zum Aktienkauf, auch wenn sich hier die stattliche Eigenkapitalrendite von rund 30 Prozent widerspiegelt.

Einzig die Dividendenrendite ist – trotz des niedriger als gedachten Dividendenvorschlags von 0,35 Euro je Aktie – zurück über die Marke von drei Prozent gekommen. Das könnte den Titel zumindest für Neuanleger interessant machen. Die Hauptversammlung findet am 23. März 2018 statt – ist also schon recht bald. Aber selbst hier gilt: Vom langjährigen Mittelwert im Bereich um knapp fünf Prozent Dividendenrendite, ist die KPS-Aktie noch immer weit entfernt. Fairerweise muss man jedoch sagen, dass vermutlich 80 Prozent aller von boersengefluester.de regelmäßig analysierten Aktien auf solch unvorteilhafte Bewertungsdiskrepanzen zum historischen Mittelwert kommt – kein Wunder nach neun Jahren Kursaufschwung an den Börsen und kaum messbarer Verzinsung alternativer Anlagen.

[shortcodedisplaychart isin=”DE000A1A6V48″ ct=”1Y” cwidth=”595″ cheight=”350″]

Auf Trab gehalten haben die KPS-Investoren in den vergangenen Monaten außerdem die vielen Aktienplatzierungen aus dem Kreis der Hauptaktionäre. Einerseits erhöhte sich dadurch zwar der Streubesitz auf mittlerweile 39 Prozent, was den Titel liquider macht und theoretisch auch den Weg Richtung TecDAX ebnet. Andererseits waren die gewährten Abschläge bei dem Verkauf an institutionelle Investoren vielen „normalen“ Anlegern ein Dorn im Auge. On top kommt, dass der nicht mehr in offizieller Funktion tätige ehemalige Vorstand Dietmar Müller – ihm sind vermutlich noch 10 Prozent der KPS-Anteile zuzurechnen – noch immer für einen potenziellen Aktienüberhang sorgt. Seinen Anteil 4,08 auf 1,06 Prozent reduziert, hat darüber hinaus zuletzt auch Thomas Krämerkämper, der Gründer des Mitte 2014 von KPS übernommenen E-Commerce-Dienstleisters getit (jetzt KPS Digital GmbH). Krämerkämper hatte die Stücke damals als Teil des Kaupreises bekommen. Kein schlechter Deal für ihn: Immerhin hatte sich der Kurswert seiner KPS-Anteile mehr als verdoppelt.

Bei all der Schelte aus Börsensicht: Grundsätzlich gehört KPS zu den feinsten Unternehmen aus dem heimischen Spezialwertesegment. Die Bilanz ist frei von Bankschulden, das Eigenkapital macht rund 64 Prozent der Bilanzsumme aus. Die Dividende wurde jetzt sieben Jahre in Folge erhöht. Zudem gab es 2016 noch Berichtigungsaktien im Verhältnis 10:1. Die operative Marge hält KPS – von einzelnen Quartalen abgesehen – seit etwa vier Jahren zwischen 14 und 16 Prozent. Kritikpunkt bleibt allerdings, dass das Ergebnis unterm Strich zu wenig Dynamik zeigt und regelmäßig zwischen 0,45 und 0,55 Euro ankommt. Daran wird sich wohl auch im laufenden Geschäftsjahr kaum etwas ändern, selbst wenn die um rund 10 Prozentpunkte gestiegene Steuerquote nicht KPS angekreidet werden kann. Zudem haben die Unterföhringer im vergangenen Jahr mit 5,1 Mio. Euro rund 3,5mal so viel wie 2015/16 durch aktivierte Eigenleistungen als Ergebnistreiber verbucht.

Summa summarum halten wir KPS dennoch für eine Halten-Position. Bei Kursen unterhalb von 11 Euro scheint für boersengefluester.de doch schon eine Menge an negativen Aspekten eingepreist. Zudem naht bei 10 Euro eine wichtige charttechnische Unterstützung. Die Analysten von ODDO BHF sehen die ganze Sache sogar recht zuversichtlich und raten in ihrer neuesten Studie zum Einstieg mit Kursziel 17 Euro.

[basicinfoboxsc isin=”DE000A1A6V48″]

[financialinfobox wkn=”A1A6V4″]