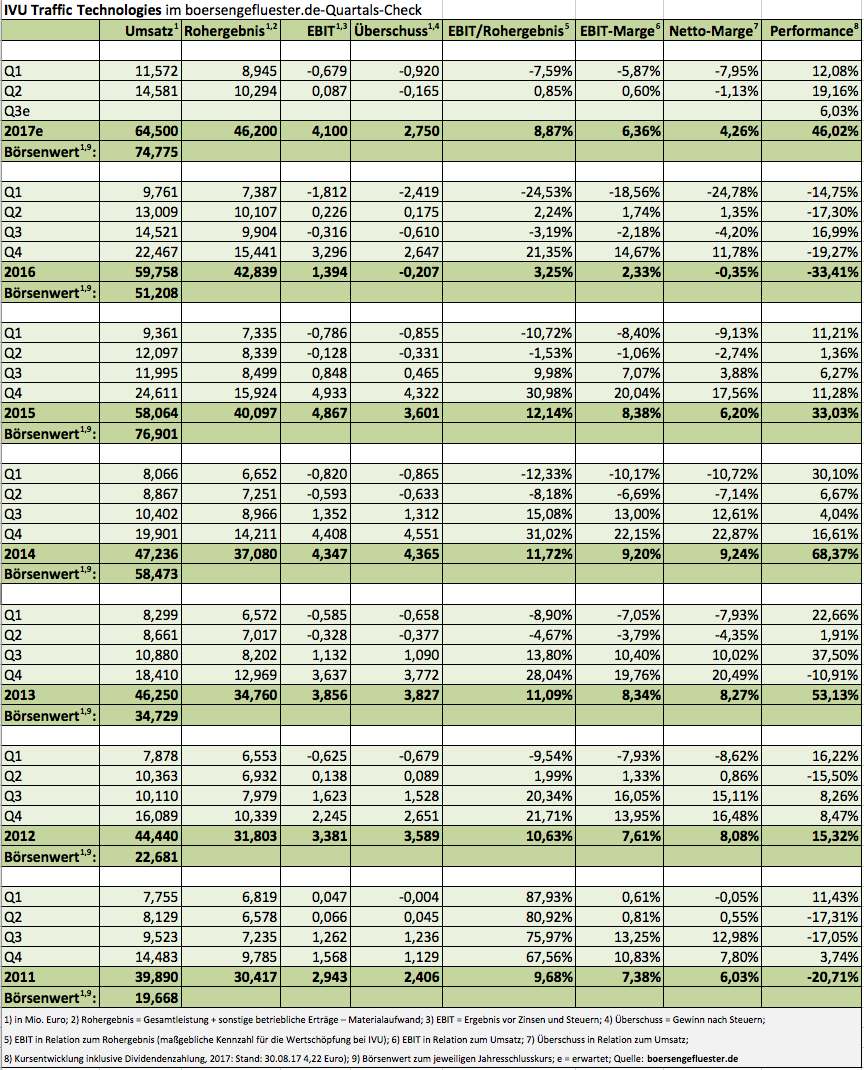

Manche Prognoseanhebungen liegen irgendwie in der Luft – IVU Traffic ist so ein Beispiel. Zwar entscheidet sich bei dem Telematikspezialisten regelmäßig erst im Abschlussviertel, wohin die Reise geht. Doch die positiven Meldungen um gewonnene Großprojekte (siehe den Beitrag von boersengefluester.de HIER) sowie die kürzlich erfolgte Übernahme des Züricher Beratungshauses Soft Tech Informatik AG passten nicht wirklich zu dem bereits zur Vorlage des Geschäftsberichts für 2016 formulierten Ausblick für 2017. Mit der Präsentation der Halbjahreszahlen wagt sich IVU-Vorstand Martin Müller-Elschner nun aber stärker in die Offensive. Das – freilich nicht ganz so aussagekräftige – Umsatzziel setzt Müller-Elschner um gut 2 Mio. Euro auf mehr als 64 Mio. Euro herauf. Für das Rohergebnis hält er nun mehr als 46 Mio. Euro (bislang: rund 45 Mio. Euro) für realistisch.

Wichtig zu wissen: Im Gegensatz zum Umsatz spiegelt das Rohergebnis die Wertschöpfung aus der Programmierung der eigenen Software wider, da die in der Regel zugekaufte Hardware, wie zum Beispiel Ticketautomaten, hier außen vor bleibt. Das Ergebnis vor Zinsen und Steuern (EBIT) veranschlagen die Berliner mittlerweile auf rund 4 Mio. Euro (zuvor: mindestens 3 Mio. Euro). Demnach würde die zentrale Steuerungskennzahl von IVU Traffic, die Relation von EBIT zu Rohergebnis, im laufenden Jahr auf eine Größenordnung von knapp neun Prozent zusteuern. Verglichen mit früheren Jahren ist das zwar immer noch kein übermäßig berauschender Wert. Aber immerhin nähert sich IVU wieder zweistelligen Regionen an. Dabei scheint es auf der Umsatzseite keine großen Verschiebungen mehr zu geben. Schon jetzt deckt der Orderbestand mehr als 90 Prozent des avisierten Jahresumsatzes ab.

[shortcodedisplaychart isin=”DE0007448508″ ct=”1Y” cwidth=”595″ cheight=”350″]

Mit mindestens ebenso viel Freude werden langjährige Aktionäre des Prime Standard-Unternehmens sehen, dass die scharfe Kursdelle von 2016 mittlerweile fast vollständig aufgeholt ist und die Aktie das All-Time-High von 4,70 Euro aus dem November 2015 zumindest wieder im Visier hat. Bewertungstechnisch ist derweil noch alles im grünen Bereich. Und mit einer Marktkapitalisierung von knapp 75 Mio. Euro – davon sind zwei Drittel dem Streubesitz zuzurechnen – wird IVU Traffic auch für institutionelle Investoren wieder zunehmend interessant.

[basicinfoboxsc isin=”DE0007448508″]

[financialinfobox wkn=”744850″]