Mitte Februar sorgten die Analysten von Hauck & Aufhäuser für einen Paukenschlag. Zwar befand sich die Aktie von Invision damals bereits in einem kräftigen Aufwärtstrend. Doch das von den Experten in ihrer Initialstudie genannte Kursziel von 63 Euro überragte die aktuelle Notiz um immerhin mehr als 85 Prozent. Die Zuversicht war berechtigt. Der Anbieter von cloudbasierter Software für die Planung des Personaleinsatzes in Call Centern entfachte in den vergangenen Monaten ein wahres Feuerwerk an guten Nachrichten und katapultierte so den Aktienkurs mit gut 61 Euro zuletzt auf ein Rekordhoch. „Sie haben Ihr Ziel erreicht“, würde es in Kürze wohl aus einem Navigationsgerät ertönen. Um noch weiteres Potenzial auszumachen, müssen sich die Anleger nun an Warburg Research orientieren. Grund: Das Hamburger Analysehaus legte Anfang April mit einer Studie und Kursziel 76 Euro nach.

Gegenwärtig beträgt die Marktkapitalisierung des Unternehmens aus Ratingen fast 137 Mio. Euro. Das entspricht dem 23fachen des Buchwerts – keine alltägliche Relation. Also muss Invision schon etwas ganz Besonderes zu bieten haben. Das Zauberwort heißt Cloud. Invision hat das traditionelle Geschäftsmodell mit Lizenzen zuletzt komplett umgebaut und agiert nun mit einer ganz anderen Preisstruktur und Abomodellen am Markt, so dass sich die Invision-Angebote auch für kleinere Call Center schnell amortisieren. Diese Umstellung war anfangs schmerzlich für Invision. Doch die erhofften Wachstumssprünge sind enorm. Für 2014 rechnet das Unternehmen mit einem Ergebnis vor Zinsen und Steuern (EBIT) von mindestens 4 Mio. Euro – nach 1,75 Mio. Euro im Vorjahr. Warburg Research kalkuliert für 2015 und 2016 dann mit einem Betriebsergebnis von 5,3 bzw. 7,5 Mio. Euro. Dennoch: Auch auf 2016er-Basis wird die Invision-Aktie mit sehr hohen Multiples gehandelt.

[shortcodedisplaychart isin=”DE0005859698″ ct=”1Y” cwidth=”595″ cheight=”350″]

Wieso hat der Kurs nun zu einer neuen Rally angesetzt? Die Erklärung liegt vermutlich darin, dass die Bewertungen für vergleichbare Firmen in den Vereinigten Staaten noch immer höher ist und Invsion stärker in den Fokus der internationalen Investoren gerät. Eine Kostprobe: Die ebenfalls cloudorientierte Workday (WKN: A1J39P) kommt auf eine Marketcap von 15,7 Mrd. Dollar. Dabei erzielte die US-Gesellschaft im vergangenen Geschäftsjahr 469 Mio. Dollar Umsatz und kam auf einen operativen Verlust von gut 153 Mio. Dollar. Zudem verriet Invision-Vorstand Peter Bollenbeck dem Börsenportal 4investors Mitte Juni: „Wir planen weiterhin, in den nächsten Wochen unsere Ansprache von internationalen Investoren auf die USA auszudehnen. Dies sollte sowohl dem Kurs als auch dem Handelsvolumen weiter Auftrieb geben.“

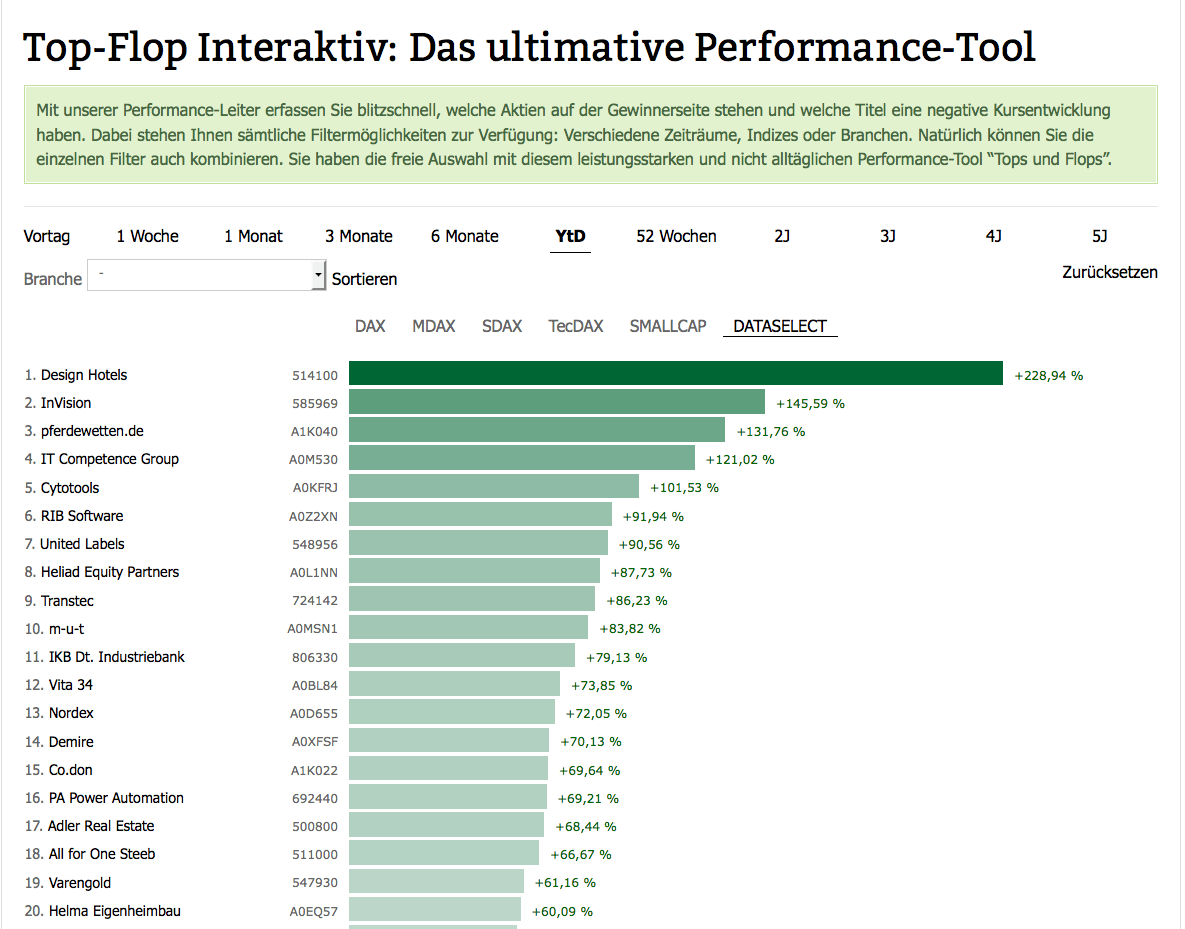

Zunächst einmal steht am 11. Juli 2014 die Veröffentlichung des Halbjahresberichts an. Dem Vernehmen nach liegt Invison mindestens im Plan. Manch Nebenwerteexperte kalkuliert bereits auf eine Anhebung der Ziele. Dennoch: Um die aktuelle Bewertung zu rechtfertigen, wird das 2014er-Ergebnis keinesfalls ausreichen. Boersengefluester.de hatte die Invision-Aktie sehr frühzeitig empfohlen und lange Zeit auf „Kaufen“ gehabt. Momentan lautet unsere Einschätzung „Halten“. Damit fühlen wir uns ganz wohl, auch wenn wir von der jüngsten Aufwärtsdynamik selbst überrascht sind. Abgesehen vom Sonderfall Design Hotels (Übernahmeangebot) ist die Invision-Aktie der Titel mit der bislang besten Performance im laufenden Jahr.

[basicinfoboxsc isin=”DE0005859698″]

HIER kommen Sie direkt zu unserem Performance-Tool “Top-Flop Interaktiv”.