Nanu, was ist denn da los: Will sich Infineon etwa als attraktiver Dividendenwert in die Herzen der Anleger spielen? Immerhin kündigte der Chipkonzern bereits Anfang Mai an, dass er die Dividende für 2013/14 (das Geschäftsjahr endet am 30. September) wohl um 4 bis 6 Cent erhöhen werde. Angesichts einer Vorjahresausschüttung von 0,12 Euro je Aktie kämen die Münchner damit auf eine Dividende von 16 bis 18 Cent. In der günstigeren Variante würde es der DAX-Wert damit auf eine Rendite von knapp zwei Prozent bringen. Als Dividendenhit scheidet das Papier damit also wohl aus, doch die Börsianer sind trotzdem schwer angetan von der Aktie.

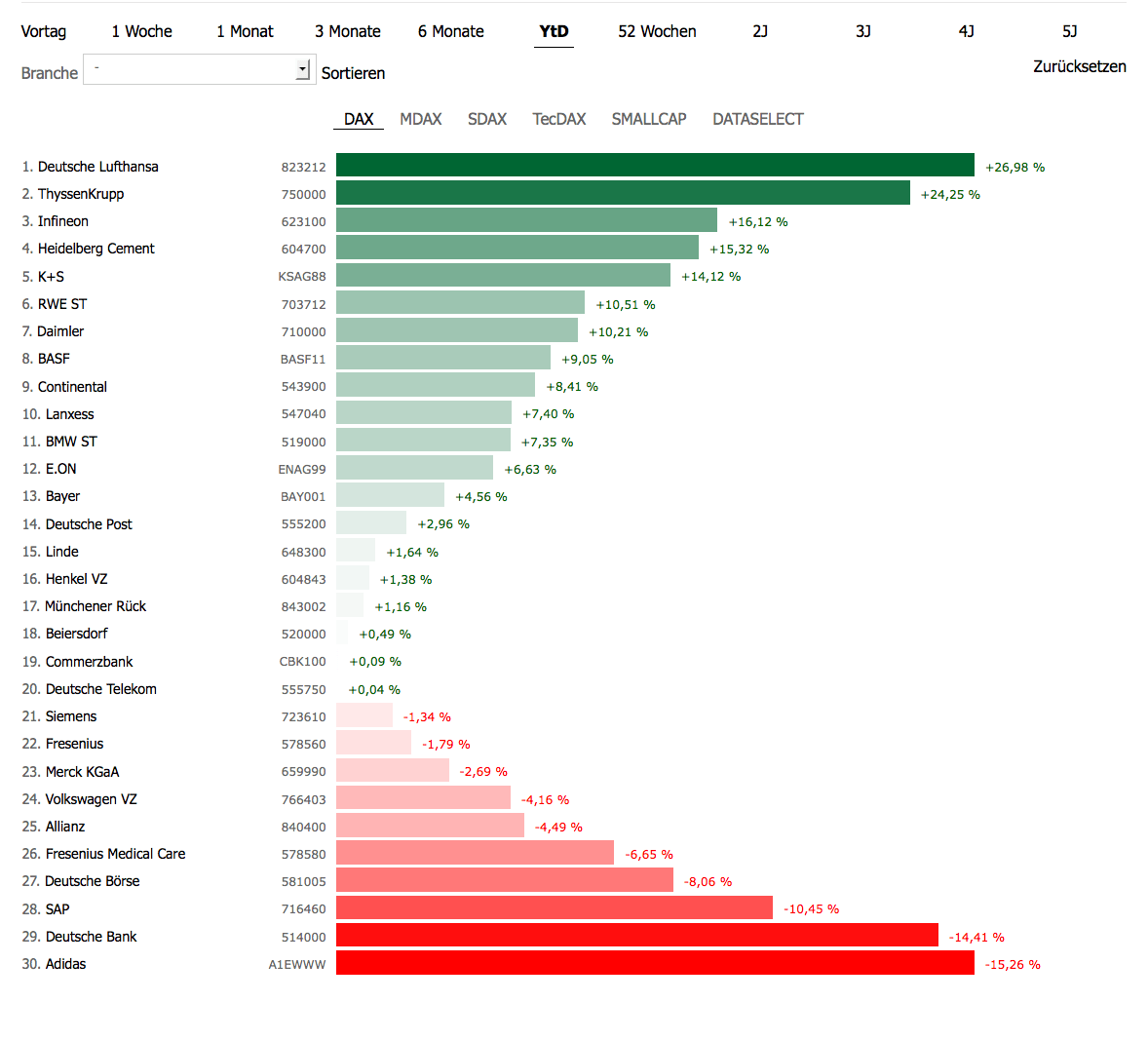

Seit Bekanntgabe der Dividendenabsichten – verbunden mit einer aktualisierten Investitionsplanung – spurtete die Infineon-Aktie um gut elf Prozent Richtung Norden und ließ – erstmals seit Ende Oktober 2007 – zwischenzeitlich sogar die Marke von 9 Euro hinter sich. Innerhalb des DAX belegt der Titel mit einem Plus von rund 16 Prozent Rang drei auf Performanceliste seit Jahresbeginn. Nur die Aktien von Deutsche Lufthansa und Thyssen Krupp entwickelten sich seit Januar 2014 noch besser, wie ein Blick auf das boersengefluester.de-Performance-Tool “Top-Flop Interaktiv” zeigt. Damit nicht genug. Die Analysten trauen dem Chiphersteller noch einen weiteren Anstieg zu. JP Morgan hält Kurse bis 10 Euro für vertretbar, die DZ Bank hat ihr Ziel kürzlich sogar auf 11 Euro erhöht. Das entspräche einem Potenzial von noch rund 20 Prozent.

Rückenwind geben die zuletzt ansehnlichen Geschäftszahlen. Umsatz und Ergebnis legten stärker zu als gedacht. Für das Gesamtjahr stellt Vorstandschef Reinhard Ploss nun eine Erlössteigerung gegenüber dem Vorjahreswert von 3843 Mio. Euro ins Aussicht, die sich mindestens im oberen Rand der bislang genannten Spanne von sieben bis elf Prozent bewegen wird. „Die Nachfrage nimmt zu und die Auftragsbücher füllen sich weiter“, sagt Ploss. Die Marge für das Segmentergebnis soll dabei elf bis 14 Prozent erreichen. Zur Einordnung: Im Vorjahr lag Infineon hier bei 9,8 Prozent. 2012 blieben von jedem Euro Umsatz 13,5 Prozent hängen. Auf dieses Niveau steuern die Münchner also wieder zu. Dabei definiert der DAX-Konzern die Gewinngröße als Betriebsergebnis unter Ausklammerung von Wertminderungen von Vermögenswerten, Aufwendungen für Umstrukturierungen, Kosten für Gerichtsverfahren und sonstigen Posten mit außerordentlichem Charakter. Soll heißen: Der tatsächliche Jahresüberschuss wird also niedriger sein. Hier rechnen die Analysten im Schnitt derzeit mit einem Nettoprofit von rund 482 Mio. Euro für 2014, der im Folgejahr dann auf 590 Mio. Euro steigen könnte.

[shortcodedisplaychart isin=”DE0006231004″ ct=”1Y” cwidth=”595″ cheight=”350″]

Dem steht eine Marktkapitalisierung von derzeit rund 10,26 Mrd. Euro entgegen – was auf ein 2015er-KGV von knapp 16,5 hinausläuft. Das sieht zunächst einmal nicht gerade wenig aus, doch die Gewinne von Chipfirmen lassen sich traditionell schwer prognostizieren – zu zyklisch ist das Geschäft. Auf der Habenseite hat Infineon auf jeden Fall noch eine komfortable Bilanz mit einer Eigenkapitalquote von zum Halbjahr knapp 66 Prozent. Ebenfalls wichtig: Selbst unter Berücksichtigung der Pensionsrückstellungen steht ein Nettocash von 1,57 Euro je Aktie. Bereinigt um diesen Wert, ergibt sich ein eher moderat anmutendes KGV von 13,7. Auch charttechnisch weiß der Anteilschein zu gefallen. Zwischen 7,80 und 8,00 Euro befindet sich eine Unterstützungszone. Nach oben zeigt sich bei 10 Euro ein Widerstand. Derzeit macht die Infineon-Aktie jedoch den Eindruck, als habe sie genügend Power, um auch die obere Hürde zu knacken.

Für risikofreudige Anleger empfiehlt boersengefluester.de den Titel daher zum Kauf. Und wer es tatsächlich in erster Linie auf die Dividende absehen sollte; die nächste Hauptversammlung dürfte im Februar 2015 stattfinden. Einen genauen Termin gibt es allerdings noch nicht.

[basicinfoboxsc isin=”DE0006231004″]

Foto: Infineon AG