Beim Redaktionsbesuch vor wenigen Tagen wollte René Schiller, Investor Relations-Chef von GK Software, uns noch keine Details zur neuen Drei-Jahres-Planung verraten – auch wenn er sich ab und zu auf die Zunge beißen musste. Mittlerweile ist der mit Spannung erwartete 2017er-Geschäftsbericht des Anbieters von Kassensoftware für Einzelhandelsunternehmen jedoch veröffentlicht. Der erste Blick gilt natürlich der frischen mittelfristigen Prognose. Und die kann sich sehen lassen: „Wir sind zuversichtlich, unser bisheriges Umsatzwachstum auch in den zukünftigen Jahren beibehalten zu können und wollen in den nächsten drei Jahren unseren Umsatz gegenüber dem Jahr 2017 wiederum auf das Eineinhalbfache steigern“, sagt CEO Rainer Gläß. Bezogen auf die 2017 erzielten Erlöse von 90,45 Mio. Euro würde GK Software bis 2020 demnach auf eine Umsatzgrößenordnung von gut 135 Mio. Euro wachsen. Zur Einordnung: Warburg Research kalkulierte bislang mit einem Erlösziel von 128 Mio. Euro für das Jahr 2020. Die Analysten von SMC Research hielten derweil sogar ein Umsatzniveau von 146 Mio. Euro bis 2020 für möglich.

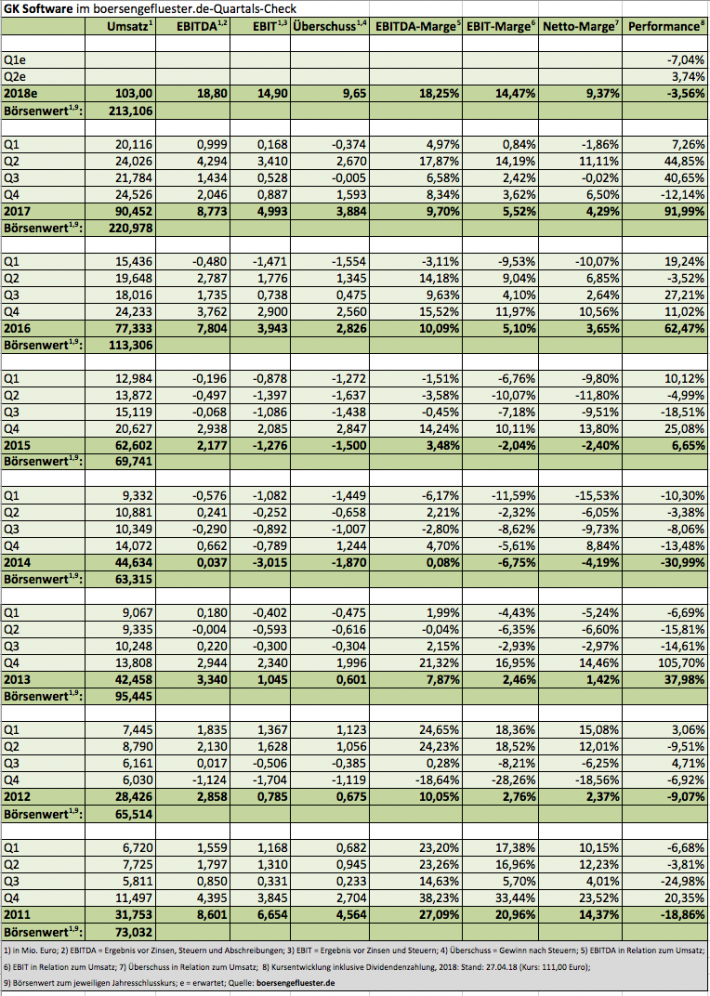

Nun sind die Erlöse nur die eine Seite der Medaille, vielmehr interessieren sich die Börsianer für die Ertragsentwicklung. Hier wiederum drückt sich das Management der sehr eng mit SAP zusammenarbeitenden Gesellschaft allerdings etwas verklausulierter aus. „Wir wollen unsere Erträge in unserem Kerngeschäft auf 15 Prozent bringen und in den kommenden Jahren auf diesem Niveau halten“, betont Gläß. Letztlich gelten mit dieser Aussage die bisherigen Vorgaben weiter, wonach die Relation von EBIT zur Betriebsleistung (Umsatzerlöse plus Aufwendungen für Eigenentwicklungen) auf das früher bereits einmal erreichte Niveau zurückkehren sollen. Konkret erzielte GK Software zwischen 2007 und 2011 operative Margen von im Schnitt 20,5 Prozent, ehe im Jahr 2012 der Investitionsstau im Handel für einen Umsatz- und Ergebniseinbruch sorgte. Zumindest auf der Umsatzseite konnte sich GK Software zwar schnell wieder berappeln. Doch ertragsmäßig blieb die frühere Renditeausbeute in weiter Ferne, was allerdings – neben zum Teil nicht ganz optimaler Budgetplanung – auch den Investitionen in die eigene Software und der Ausweitung der Präsenz im Ausland (insbesondere den USA) geschuldet war. Hinzu kam auch, dass die erweiterte Kooperation mit SAP erst mit Verzögerung zündete – zumindest aus dem Blickwinkel des Kapitalmarkts.

[shortcodedisplaychart isin=”DE0007571424″ ct=”1Y” cwidth=”595″ cheight=”350″]

Entsprechend lang dauerte für Aktionäre von GK Software auch die Saure-Gurken-Zeit. Erst Anfang 2016 drehte die Stimmung ins Positive und die Notiz der im Prime Standard gelisteten Gesellschaft schoss innerhalb von 24 Monaten um den Faktor drei in die Höhe. Im vergangenen halben Jahr konsolidierte die Notiz freilich wieder, was in erster Linie allerdings dem zuvor so rasanten Anstieg geschuldet ist. Immerhin müssen die Anleger tatsächlich einigermaßen weit in die Zukunft blicken, um den gegenwärtigen Börsenwert von rund 213 Mio. Euro als attraktives Einstiegsniveau einzuschätzen. Andererseits: Sollte die 2020er-Zielsetzung eintreffen, wäre das Papier heutzutage vermutlich nur mit dem 8,6-fachen der Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzverbindlichkeiten) zu dem EBITDA für 2020 bewertet. Auf Basis der Schätzungen von boersengefluester.de für 2018 liegt das EV/EBITDA-Multiple bei dagegen bei eher durchschnittlichen 11,5.

[financialinfobox wkn=”757142″]

Ein paar Unsicherheitsfaktoren gibt es freilich: So entscheiden sich auch bei GK Software selbst große Kunden – statt für die Kaufvariante – zunehmend auf Subskriptionsmodelle (Software-as-a-Service). Das wiederum verschiebt die Zahlungsströme und wirkt sich erst nach einigen Jahren positiv bei GK Software aus. Andererseits gibt es eine Menge spannender Dinge, in die die Gesellschaft vordringt: So gewinnen auch im Bereich Einzelhandelssoftware Themen wie künstliche Intelligenz oder Blockchain-Technologie an Bedeutung. Hierzu passt, dass sich GK Software Ende 2017 für rund 5 Mio. Euro mehrheitlich bei der prudsys AG einkaufte. Die Gesellschaft aus Chemnitz hat sich auf Preisoptimierung und Personalisierung der Kundenansprache für Handelskunden spezialisiert. Zudem sind Segmente wie Tankstellen oder Gastronomie – gerade im Ausland häufig ohnehin mit großen Supermärkten gekoppelt – interessante neue Segmente für GK Software. So gesehen verspricht die Gesellschaft einen knackigen Newsflow in den kommenden Jahren.

Und dann wäre da ja auch die übergeordnete Übernahmefantasie durch den DAX-Konzern SAP. Kein Wunder, dass IR-Manager René Schiller einen entspannten Eindruck beim Redaktionsbesuch in Frankfurt machte. Das Kursziel von Warburg Research: 130 Euro. Demnach hätte der Titel noch ein Potenzial von rund 18 Prozent – vorerst zumindest.

[basicinfoboxsc isin=”DE0007571424″]

Foto: Pixabay