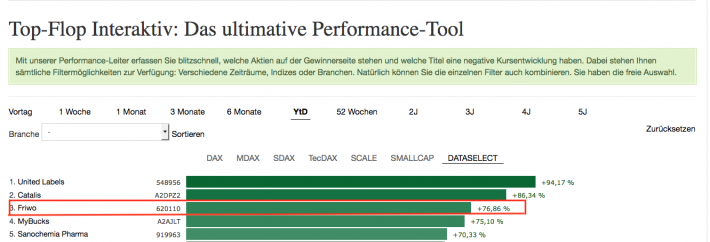

Was für eine Überraschung: Mit der Aktie des Ladegeräteherstellers Friwo rangiert ein Titel unter den Top 3 des ersten Quartals 2018, den kaum noch jemand auf dem Radar hat. Dabei schoss die Notiz seit Jahresbeginn um gut 75 Prozent auf 34,20 Euro in die Höhe und beförderte die Marktkapitalisierung damit auf etwas mehr als 263 Mio. Euro. Untermauert ist die Kursrally durch eine – sich allerdings schon längere Zeit abzeichnende – starke Verbesserung der fundamentalen Kennzahlen. So kam Friwo 2017 am Ende auf Erlöse von 141,31 Mio. Euro und ein Ergebnis vor Zinsen und Steuern (EBIT) von 10,01 Mio. Euro. Mit diesen Resultaten liegt die Gesellschaft im Rahmen ihrer, im Vorjahr immerhin zweimal nach oben revidierten, Planungen. „Strategisch haben wir uns im Wesentlichen auf die vier potenzialträchtigen Zielmärkte Werkzeuge und Gartengeräte, Industrie-Anwendungen, Medizintechnik und Elektromobilität fokussiert“, sagt CEO Rolf Schwirz. Interessante Märkte sind für Friwo etwa Rasenroboter oder auch E-Bikes. Für das laufende Jahr stellt das Management ein leichtes Umsatzplus sowie eine damit einhergehende Verbesserung des operativen Ergebnisses in Aussicht.

Das klingt jetzt alles ganz nett, doch die schnittige Performance der im Handelssegment General Standard gelisteten Aktie erklärt das wohl nur zum Teil. Immerhin wird der Small Cap – bezogen auf den Enterprise Value (Marktkapitalisierung plus Netto-Finanzschulden) bereits mit dem 20-fachen des für 2018 zu erwartenden EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) gehandelt. Schon allein daher liegt die Vermutung nahe, dass die Münchner VTC Industriebeteiligungen ihren Anteilsbesitz von zuletzt offiziell 86,60 Prozent weiter aufgestockt hat – sich aber noch unterhalb der für einen Börsenrückzug notwendigen 95-Prozent-Marke befindet. Die Spekulation wäre demnach, dass die Friwo-Aktie ein attraktiver Squeeze-out-Kandidat wäre.

Denkbar ist freilich auch das umgekehrte Szenario, wonach die Gesellschaft aus dem münsterländischen Ostbevern fit für eine knackige Börsenstory mit entsprechend höherem Streubesitz gemacht wird. Letztlich ist das aber alles Kaffeesatzleserei. Immerhin hatten wir bereits im April 2013 – quasi zum Start von boersengefluester.de – ganz ähnliche Gedanken (HIER). Wir bleiben aber dabei: Wer den Titel im Depot hat, sollte engagiert bleiben – trotz der sportiven Bewertung. Ein Selbstgänger ist das Geschäft aber nicht, das weiß auch Vorstand Schwirz. „So sehr es außer Frage steht, dass sich Friwo auf einem guten Weg befindet, so sehr wird es in kommenden Jahren darum gehen, dass wir Marktchancen konsequenter und schneller nutzen als bisher”, räumt der Manager ein.

[shortcodedisplaychart isin=”DE0006201106″ ct=”1Y” cwidth=”595″ cheight=”350″]

[financialinfobox wkn=”620110″]

[basicinfoboxsc isin=”DE0006201106″]

Foto: Pixabay