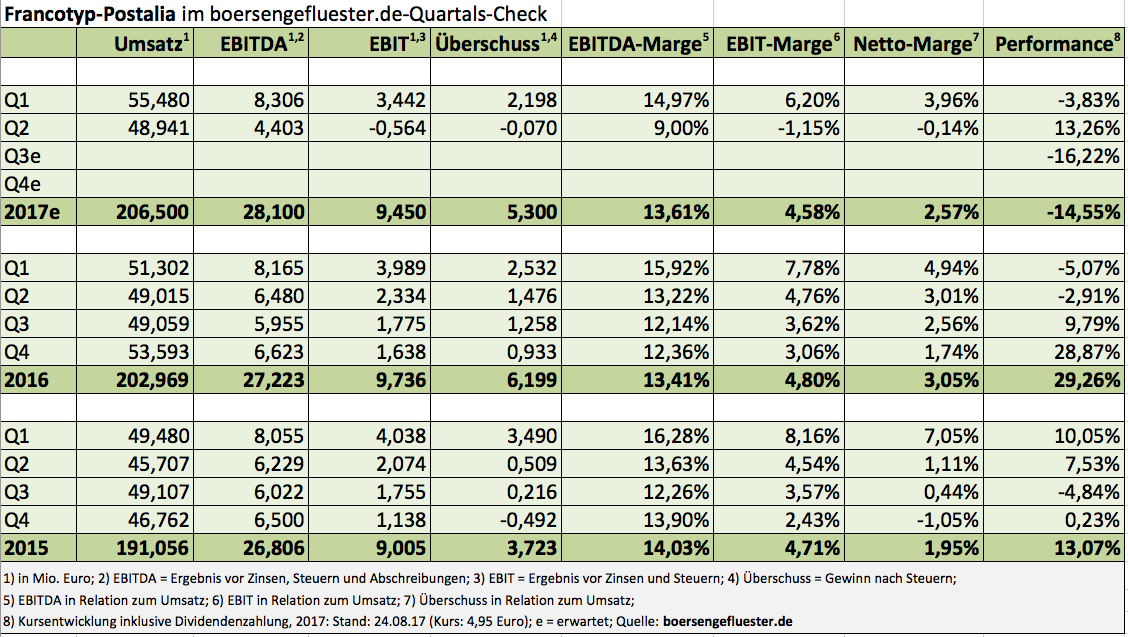

Dass das zweite Quartal bei Francotyp-Postalia schwächer werden würde, als das traditionell starke Auftaktviertel, war klar. Aber was der Hersteller von Frankier- und Kuvertiermaschinen im Halbjahresbericht vorlegte, trifft so gar nicht den Geschmack der Anleger. Einen Verlust von 70.000 Euro für das zweite Quartal 2017 hatte jedenfalls niemand auf der Rechnung, zumal in der entsprechenden Vergleichsperiode noch ein Gewinn von knapp 1,48 Mio. Euro heraussprang. Kein Wunder, dass der Aktienkurs um gut zehn Prozent auf 4,95 Euro einknickte. Gründe für das enttäuschende Abschneiden gibt es eine Reihe: So räumen die Berliner ein, dass die ohnehin magere Rendite im Bereich Mailservices – hier geht es um die Abholung unfrankierter Ausgangspost und die Sortierung von Geschäftspost (Konsolidierung) – weiter geschmolzen ist. Um gegenzusteuern, zieht Vorstandschef Rüdiger Andreas Günther jetzt sogar einzelne Maßnahmen aus dem Effizienzsteigerungsprogramm ACT – die Buchstaben stehen für Attack, Customer und Transformation – vor.

„Früher als geplant forcieren wir nun auch den Wandel im inländischen Mail-Services-Geschäft. Hier schlummern noch Reserven, sowohl auf der Umsatz- als auch auf der Kostenseite“, sagt Günther. Die Bedeutung ist nicht zu unterschätzen: 2016 stammten immerhin rund 31 Prozent der Erlöse aus diesem Segment. Bedauerlicherweise gibt es auch interne Gründe für die Margenerosion: So hat eine Analyse vereinzelt Mitarbeiterverfehlungen in Form von „Unregelmäßigkeiten bei der internen Erfassung und Abrechnung von Briefmengen im Bereich des Konsolidierungsgeschäfts“ aufgedeckt. Die Belastungen hieraus beziffert Francotyp-Postalia mit 0,5 Mio. Euro. Gleichzeitig haben sich die Aufwendungen für das ACT-Programm im ersten Halbjahr 2017 von 0,4 auf 1,7 Mio. Euro erhöht.

Insgesamt führte das beim Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zu einem Rückgang von 13,2 Prozent auf 14,65 Mio. Euro. Angesichts des mauen zweiten Quartals sorgen sich die Anleger zu Recht, ob das Unternehmen seine Prognosen für das Gesamtjahr einzulösen vermag, selbst wenn die Vorschau „nur“ von leichten Zuwächsen für Umsatz und EBITDA ausgeht. „Zunehmend werden sich die Effizienzmaßnahmen im Rahmen von ACT positiv bemerkbar machen“, heißt es offiziell. Doch die Skepsis steigt, zumal die Erlöse im zweiten Quartal hinter den Erwartungen der Börsianer zurückblieben. Nun gilt es, die Investoren bei der Stange zu halten. „Wir schaffen jetzt die Voraussetzungen, damit sich FP zu einem profitablen Wachstumsunternehmen entwickelt. 2017 und 2018 sind Übergangsjahre. Dieser Kraftakt braucht Zeit und wird sich auszahlen“, sagt Firmenlenker Günther.

[shortcodedisplaychart isin=”DE000FPH9000″ ct=”1Y” cwidth=”595″ cheight=”350″]

Hilfreich ist ein Blick auf die Bewertung der Aktie: Beim aktuellen Kurs von 5,10 Euro kommt Francotyp-Postalia auf eine Marktkapitalisierung von gut 83 Mio. Euro – bei Netto-Finanzverbindlichkeiten von 18,6 Mio. Euro. Demnach würde das Unternehmen etwa mit dem 3,6fachen des für 2017 von boersengefluester.de erwarteten EBITA gehandelt. Das Kurs-Buchwert-Verhältnis (KBV) beträgt knapp 2,7– bei einem Buchwert je Aktie von gegenwärtig 1,90 Euro. Gleichzeitig wird jeder Euro Umsatz, den Francotyp-Postalia erzielt, mit knapp 0,50 Euro – bezogen auf den Unternehmenswert (Enterprise Value) – bewertet. Zum Vergleich: Der französische Wettbewerber Neopost ist mit einer Marktkapitalisierung von 1,28 Mrd. Euro und Erlösen von zuletzt 1,16 Mrd. Euro zwar deutlich größer und auch wesentlich rentabler. Dafür wird Neopost aber auch mit dem beinahe Siebenfachen des für 2017 zu erwartenden EBITDA gehandelt. Letztlich sind die Franzosen damit fast doppelt so hoch angesetzt wie Francotyp-Postalia. Lediglich beim Buchwert hat Neopost mit einem KBV von nur gut 1,1 markante Vorteile gegenüber den Berlinern.

Losgelöst davon: Bei Francotyp-Postalia schauen die Investoren zunächst einmal weniger auf die ambitionierte Langfristprognose bis 2023, die Erlöse von 400 Mio. Euro bei einer EBITDA-Marge von 20 Prozent und einem Ergebnis je Aktie von mindestens 1,00 Euro vorsieht, sondern richten ihren Blick wieder stärker auf die Entwicklung von Quartal zu Quartal. Vorerst ist der im Prime Standard gelistete Small Cap für boersengefluester.de nur noch eine Halten-Position. Neuengagements drängen sich auch auf dem ermäßigten Niveau eher nicht auf.

[basicinfoboxsc isin=”DE000FPH9000″]

[financialinfobox wkn=”FPH900″]

Foto: Francotyp-Postalia AG