Preisfrage: Was haben der Softwareanbieter Fabasoft und der MDAX-Konzern Rhön-Klinikum gemeinsam – außer, dass beide Aktien in unmittelbarer Nähe zu ihrem All-Time-High stehen? Die Lösung: Der Klinikbetreiber nutzt neuerdings die Wissensmanagement-Software Mindbreeze InSpire von Fabasoft. „Dieser neuartige Zugang zu medizinischer Information soll uns helfen, die steigende Menge an Daten zu strukturieren und danach auswertbar zu machen“, sagt Stephan Holzinger, der Vorstandsvorsitzende von Rhön-Klinikum. Tatsächlich ist die in Linz ansässige Mindbreeze GmbH momentan wohl das mit Abstand spannendste Investmentthema rund um die Fabasoft-Aktie. Dabei wurde Mindbreeze bereits 2005 – gemeinsam mit einem externen Gesellschafter – von Fabasoft gegründet. Gegenwärtig hält die Prime Standard-Gesellschaft 65 Prozent an Mindbreeze. Die Referenzliste kann sich sehen lassen: Neben Rhön-Klinikum gehören unter anderem die Deutsche Lufthansa, T-Systems, Daimler und Siemens zum Kundenkreis und setzen auf die Big-Data-Kompetenz der Österreicher.

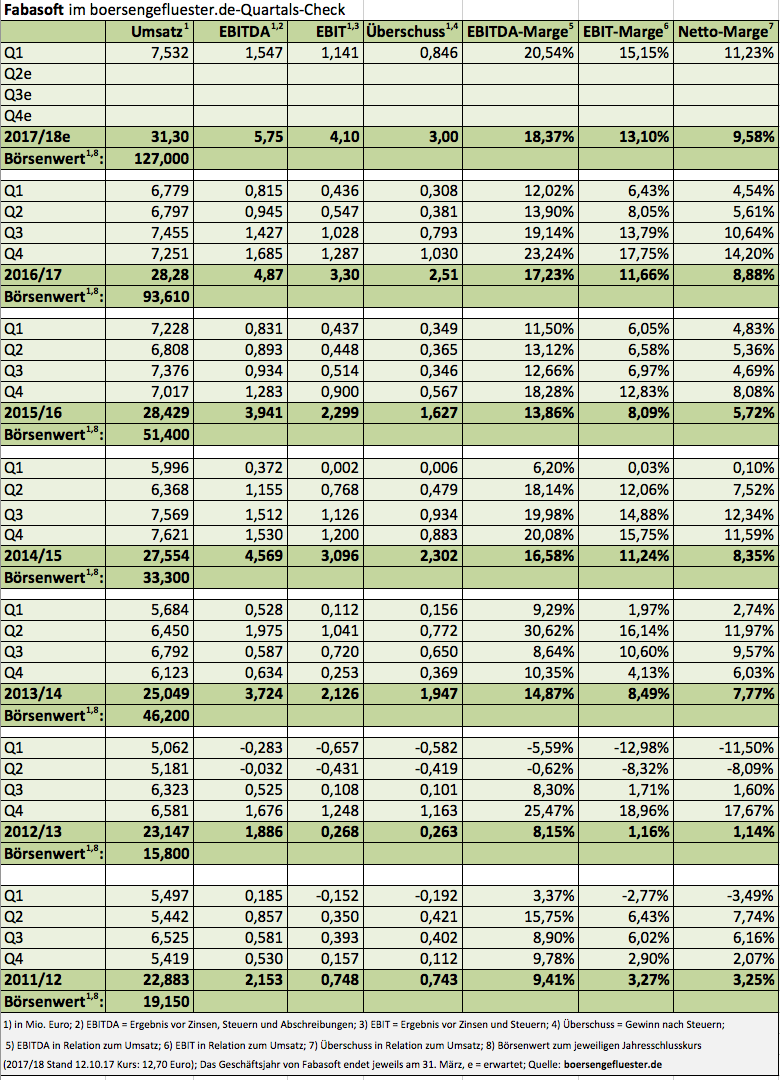

Dabei kam Mindbreeze 2016/17 (31. März) erst auf gut 3 Mio. Euro Umsatz und 0,70 Mio. Euro Gewinn – mit allerdings stark steigender Tendenz. Kein Wunder, dass die Anleger dieser Tochter zurzeit besonderes Augenmerk schenken. Wer hat schon eine kleine Google im Depot? Wobei: Thematisch ist Mindbreeze eher bei Unternehmen wie USU Software anzusiedeln. Ansonsten hat sich Fabasoft auf Cloud-Services und Dokumenten-Management fokussiert, wobei wichtige Kunden aus dem behördlichen Sektor kommen. So gesehen gehören aus Börsensicht auch Firmen wie Allgeier oder Easy Software zur Vergleichsgruppe. Bewertungstechnisch kommt die Aktie von Fabasoft auf den ersten Blick eher sportlich rüber, allerdings ist der aktuelle Börsenwert von 127 Mio. Euro mit allein 16 Mio. Euro durch Netto-Liquidität unterfüttert. Zudem spricht einiges dafür, dass die eher mäßige Ergebnisdynamik der vergangenen Jahre nun endlich durchbrochen wird. Das Auftaktquartal des Geschäftsjahrs 2017/18 verlief jedenfalls ungewöhnlich rasant. Die Halbjahreszahlen stehen am 15. November 2017 an.

[shortcodedisplaychart isin=”AT0000785407″ ct=”1Y” cwidth=”595″ cheight=”350″]

Manko der Gesellschaft aus Linz ist der relativ niedrige Streubesitz von 30,6 Prozent. Der Rest ist im Wesentlichen der Fallmann & Bauernfeind Privatstiftung zuzurechnen, hinter der sich die beiden Vorstände und Firmengründer verbergen. Und auch die Dividendenrendite – früher immer ein Markenzeichen von Fabasoft – ist auf dem aktuellen Kursniveau nicht mehr übermäßig attraktiv. Da verwundert es nicht, dass auch die Analysten von Warburg Research in ihrer jüngsten Studie von Ende September den Titel nur mit der Empfehlung „Halten“ – bei einem Kursziel von 11 Euro – versehen haben. Dieser Einschätzung schließt sich boersengefluester.de an, wobei die Aktie durchaus in Regionen bis 14 Euro vordringen kann, so stark ist derzeit die Aufwärtsbewegung.

[basicinfoboxsc isin=”AT0000785407″]

[financialinfobox wkn=”922985″]

[basicinfoboxsc isin=”DE000A0BVU28″]

[basicinfoboxsc isin=”DE000A2GS633″]

[basicinfoboxsc isin=”DE0005634000″]

Foto: Mindbreeze GmbH